行业|面临“四项环境变化”,银行如何提升声誉风险防控能力?

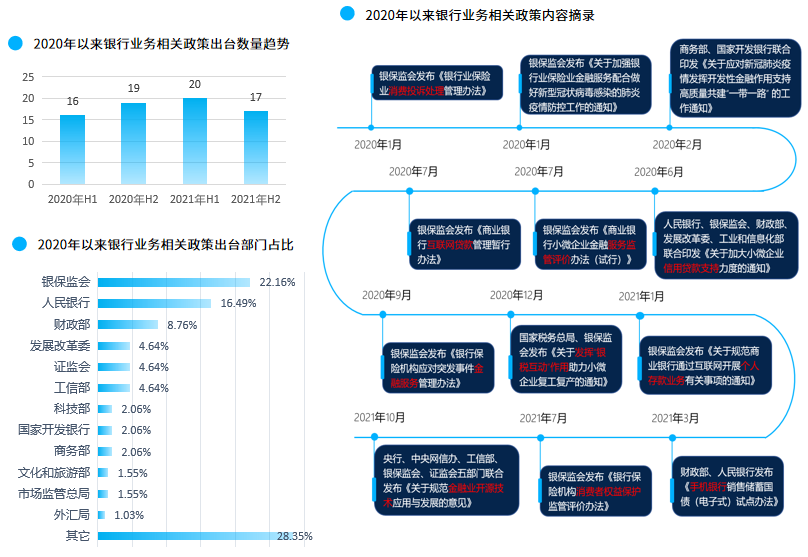

2020年以来,新冠肺炎疫情对社会经济发展造成严重冲击,面对国际国内复杂严峻形势,银行的声誉风险管理环境也不断发生变化,给银行业经营、管理与发展带来前所未有的挑战。

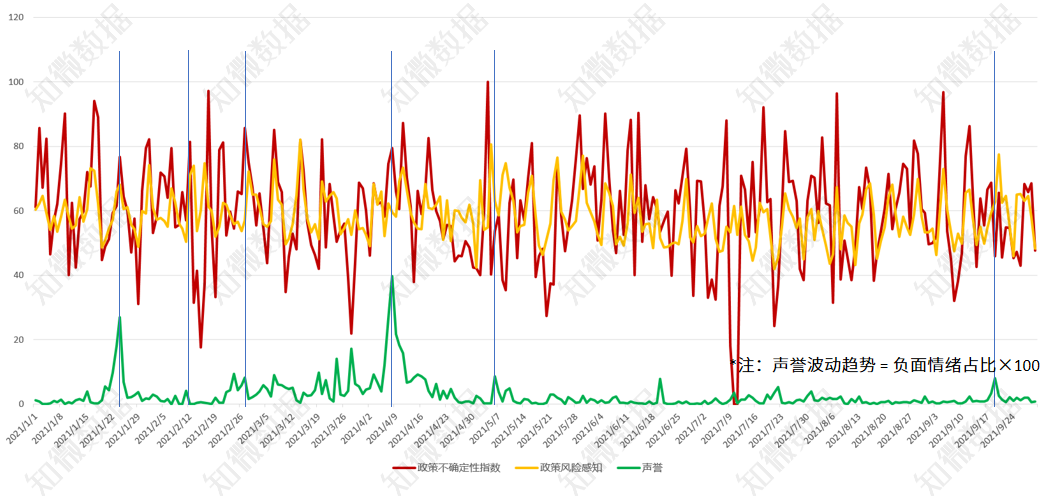

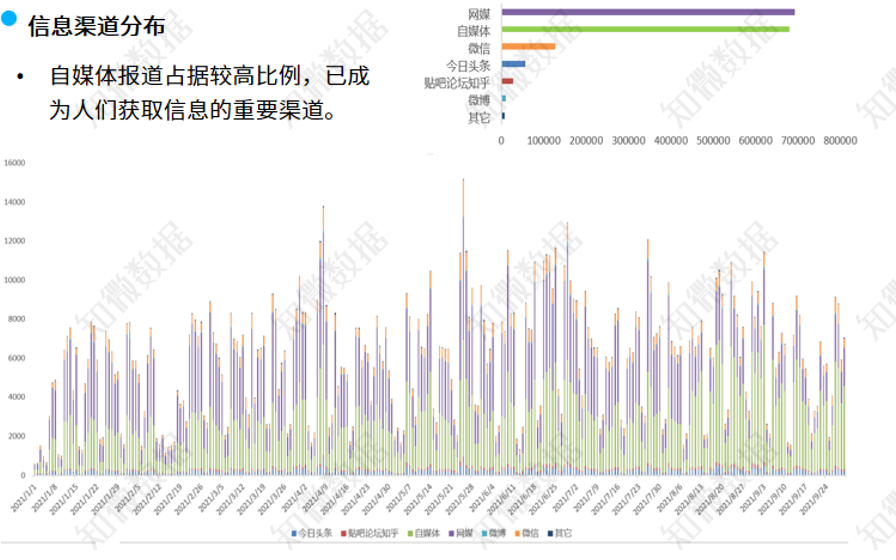

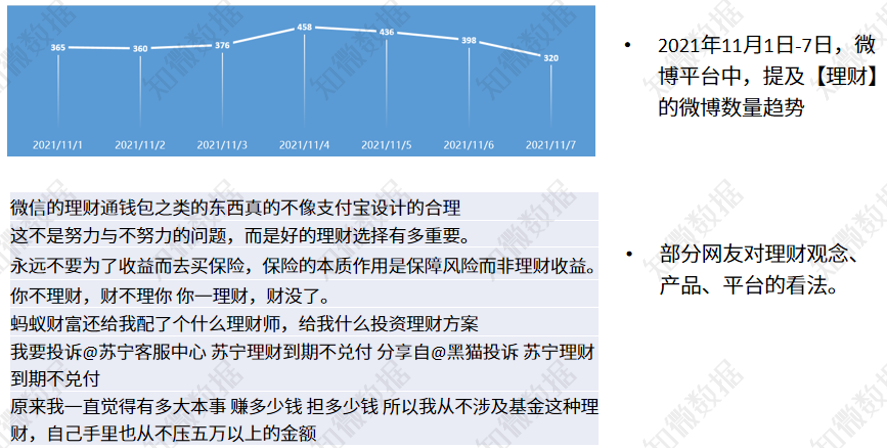

银行声誉风险应对是否及时恰当对市场价值、经营发展乃至监管评级等都会产生重大影响。而部分银行在风险隐患的防范、突发风险事件处理、舆情分析与处理等方面尚未构建积极有效的声誉风险管理体系。

知微研究院《互联网时代下银行声誉潜在风险》通过行业洞察,对高速发展互联网下的银行声誉环境变化、风险因素以及风险防控方法进行分析研究,以促进银行声誉风险管理的规范、专业化水平的提升、声誉风险意识和应对处理能力的增强。

如需获取相关报告,请扫码下图二维码。

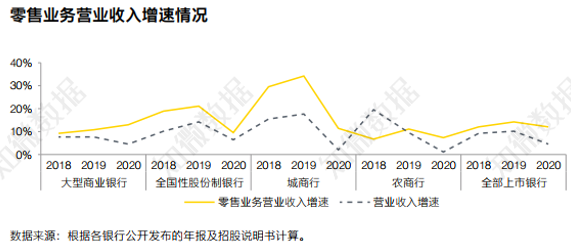

”四大“声誉环境变化

声誉风险分析

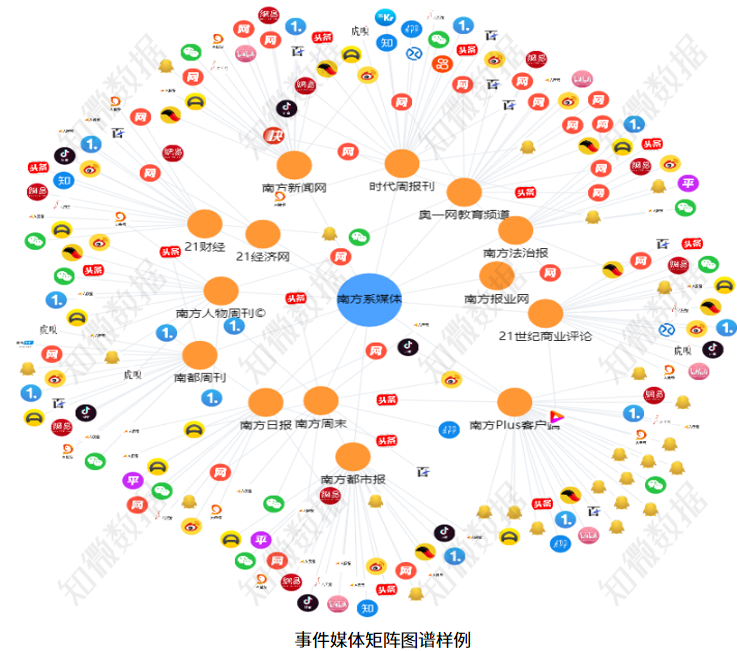

舆情管理体系构建

评论