缺芯反转,美国慌了

“半导体行业的黄金时代”刚刚拉开帷幕。

全文3046字,阅读约需6分钟

文|钱漪

编辑 | 常亮

题图|unsplash

逾半个世纪以来,半导体行业每隔数年就要经历一次周期性的供需失衡。

然而,此轮“缺芯”波及面之广、影响时间之长前所未有,因疫情、战争和通货膨胀等因素叠加导致的需求变化令各行业始料未及,加剧了危机的逐层传导。

峰瑞资本合伙人杨永成将半导体行业调整供需的方法形象比喻为“面多了加水,水多了加面”。他指出,相较于其他产业,芯片产业供需关系的调整周期会更长。近期,对“芯片危机”的两种不同判断,也印证了如上观点。

多家机构认为,芯片短缺问题正在迎来转机,甚至部分芯片已过剩。不同声音表示,芯片产能将持续吃紧,供应链紧张尚未缓解。

全球性芯片短缺缘何而起?缺的到底是什么?局面是否真的正在发生改变?

01

“芯慌”反转

上周,美国半导体概念股全面下跌。

据报道,消费级芯片产品价格日前出现“断崖式”下跌;半导体存储芯片厂商美光亦表示,行业的需求状况正在走弱;半年内,半导体相关企业总市值降低近4成。似乎所有证据都在指向同一件事:整个半导体行业进入了下行周期。

QUICK FactSet数据显示,截至7月1日,全球40家主要半导体相关企业的总市值为3万亿美元,与2021年底相比减少近1.8万亿美元,降幅居前列的企业有台湾的联发科、美国英伟达、功率半导体厂商德国英飞凌、制造设备厂商美国应用材料公司和日本东京电子。

芯片荒的反转来得多少有些突然,一些投资者表示摸不到头脑:为何芯片产业的产能紧张和过剩看似只有一步之遥?

有分析指出,这是供给端滞后于需求端导致的:下游压力向上游逐级传递,但终端需求的变化更快,从需求端传到供给端的过程中不断被放大的“长鞭效应”更是加大了这种信息差。

日本经济新闻报道称,在繁荣时期,半导体需求呈直线式爆发,而产能只能阶梯式增长,因此假需求和重复下单会激增。如果经济减速导致需求增长告一段落,意料之外的库存将膨胀。

从需求端来看,产能和库存过剩主要由疫情后全球经济大环境和消费水平变化所致,直接表现如全球消费者对电子产品的消费能力和消费欲望双双降低。

尤其在手机和笔记本领域,经过前一波因疫情居家办公导致的需求暴涨,目前市场需求正在放缓。调研机构Counterpoint指出,2022年,全球智能手机市场出货量将同比下滑3%。另外,Gartner于6月30日发布的最新报告预测,全球PC和智能手机出货量都将出现萎缩,2022年,中国智能手机出货量将比去年减少18%。

本轮全球性芯片危机是不是将就此终结?没这么简单。

事实上,消费电子类芯片价格回落、需求放缓,但汽车芯片仍供不应求。

02

缺芯终结可能是假象

从应用场景来看,半导体芯片可以笼统分为消费级芯片和车规级芯片。

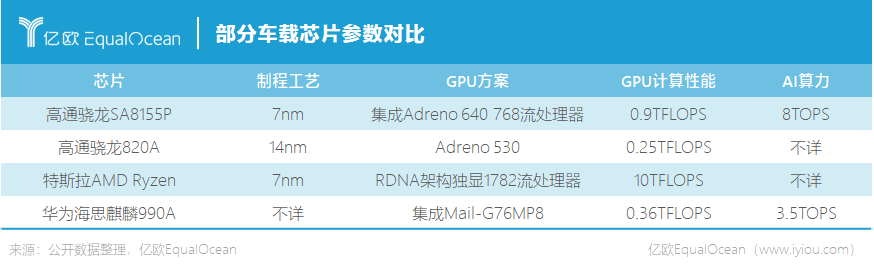

其中,车规级芯片大致可以分为三类:MCU类、IGBT类和主控类,其中MCU(微控制器)包括控制车身的ESP(车身电子稳定系统)和控制发动机的ECU(电子控制单元),汽车行业此前最为紧缺的即MCU芯片。

消费级芯片和车规级芯片由不同芯片厂商研发设计后,大多都将委托像台积电这样的代工厂生产。在晶圆代工厂看来,相比消费级芯片市场,车规级芯片呈碎片化且尚未成规模,在整体芯片市场中占比较小,能够为晶圆厂带来的利润规模有限。

同时,主机厂对于供应链企业拥有更强议价权,往往采购价格低、采购条件苛刻。车规级芯片的质量与驾驶安全直接相关,主机厂对于芯片可靠性要求较高,在产品质量和品牌可靠性方面需要更高标准。

基于效率最优的生产逻辑,对于晶圆代工厂来说,单品数量多、晶圆尺寸大的订单更有可能被优先排期。2020年以来,多重因素叠加导致消费级芯片需求暴涨,代工厂产能吃紧,车规级芯片交付周期因而被无限拉长。

与消费电子企业提前预判需求并订购芯片的操作不同,汽车制造商采用准时制(Just In Time)生产模式,习惯于即时“下单”,保证库存最低来降低成本、提高利润,但在面对需求大幅波动时,更易受供给端的影响。

通常来说,半导体从签订生产合同之日到最终交货平均需要六个月,由于长达数月的生产周期,汽车芯片制造商无法立即响应市场需求并大量生产。

因此,旷日持久的“缺芯”潮中,消费级芯片的产能恢复明显快于车规级芯片。

业内人士表示,汽车制造所需的芯片数量庞大,所需的芯片类型也因汽车制造商而异,一两家芯片制造商设法回到原来的制造计划并不能解决当前的问题。

多家证券研究显示,目前,主要厂商的汽车芯片供货周期仍在不断延长。

持类似观点的专家不少。清华大学车辆与运载学院教授赵福全近日发表演讲提到:“缺芯反转有可能是汽车产能问题有所缓解造成的假象。”上月,博世中国总裁陈玉东表示,目前其芯片产品平均只能满足汽车厂商31%的需求,预计下半年供给率可以提升到50%至60%。

这意味着“缺芯”大概率仍然是下半年汽车行业的主题。

03

好些了,但没完全好

整个半导体产业链呈垂直分工的格局,其制造产业链包含设计、制造、封装、测试等环节,上游半导体材料、制造设备等同样必不可缺,各个细分环节均存在较高技术门槛和行业壁垒。

这对于零部件数量众多、芯片种类需求多样的汽车产业来说,其需要的是成千上百块芯片的完整、稳定供应,全球供应链中的任一短板都能拖累汽车按期生产交付。

消费类芯片让出产能,能够一定程度上缓解汽车产业的“芯荒”。乘联会秘书长崔东树表示,尽管下半年车企的产能仍将因缺芯受限,但预计影响的产能大约只有10%-20%。

过去,汽车产业对芯片的需求以成熟工艺和传统工艺为主。对燃油车来说,分布式电子架构中用到的各类微处理器、电源芯片、数据链芯片和接口芯片等仅需采用40nm以上制程。

为共同渡过难关,制造商增加产线、政府投产新建晶圆厂、主机厂及时调整采购战略。2021年,台积电宣布重新分配产能,将MCU芯片的产量提高了60%、比2019年疫情大流行前的水平高30%,帮助芯片供应紧张的汽车制造商纾困。

尽管多重数据证实MCU芯片短缺情况正在大幅改善,智能电动汽车的问世与迭代使先进制程和尖端制程的芯片需求大增。随着智能驾驶域控制器、区域控制器、中央计算单元架构真正进入规模化量产节点,IGBT类和主控类芯片将更为紧俏。

业内专家指出:“原来缺的是普适型芯片,今年下半年车企可能会更缺高端芯片,尤其是自动驾驶所需的车规级芯片。”

写在最后

在过去半个世纪中,半导体始终引领着科技的创新,几乎能够代表一个国家工业能力的最高水平。

无论价格如何波动,从价值内核上看,半导体仍是一个值得长期被看好的赛道,尤其在国产芯片爆产能、美国芯片竞争优势被慢慢削弱的当下。

即便国产芯片目前集中在中低端芯片,“先占领中低端市场份额、再以中低端市场的利润来发展高端芯片技术”不失为一种谋略。

龙芯总设计师胡伟武直言:“28nm以上国产芯片制造没有问题,14nm芯片在现阶段够用了,基本可以满足国内90%市场需求,不要盲目追求5nm技术,提升系统性能和竞争优势也很重要。”

实际上,我国用于军工和工业方面的芯片已经实现自主化,芯片受制于人的日子已经渐渐远去,属于中国半导体产业的“黄金时代”正在到来。

正如台积电董事长刘德音近日在《财富》所说:“过去50年,半导体技术发展就像在隧道里行走,如今正接近隧道的出口,隧道之外有更多的可能性,从材料到架构的创新都会使新的路径成为可能。让我们不再受隧道的限制,拥有无限的创新空间。”

本文由亿欧原创,申请文章授权请后台回复“转载”,联系相关运营人员,未经授权不得转载。