VR/AR将成智能穿戴下一个爆品 | 附完整报告下载

报告出品方/作者:兴业证券,谢恒

智能穿戴产品是消费电子后续持续增长点。继智能手环市场后,TWS 引爆智能穿戴板块,VR/AR 将成为智能穿戴板块后续最大的看点之一。VR/AR 产业链包括硬件、软件、内容、应用和服务四个领域。5G 的高速率、大容量、低延时解决了 VR/AR 产品的眩晕等问题,沉浸度持续提升, VR/AR 体验感更好,未来的用户群体预计将持续扩大。

技术持续升级,VR 进入硬件+内容双击的正向循环。VR 是构建虚拟场景, 沉浸感是关键。XR2 等定制芯片使 VR 成本更低性能更高,超短焦光学使 VR 形态更便携,高分辨率和高刷新率持续提升,大幅改善时延和纱窗效 应,6DoF 使游戏体验感更好,VR 技术不断完善。疫情增加用户居家时间, 半衰期大火,高质量的游戏巨作持续推出吸引更多用户购买 VR 设备体验, Oculus 高性价比的 Quest2 有望成为首款销量破千万的 VR 设备。

光波导技术逐渐成熟,AR 眼镜市场值得期待。AR 应用场景更广,但壁 垒更高,苹果已率先在高端手机上配置 LIDAR 镜头,为 AR 时代铺路。目前主流的图像源器件技术是硅基液晶(LCoS),micro-LED 的技术突破 值得期待,成像系统叠加主流技术是光波导技术,其中衍射光波导技术相 对成熟且能实现二维扩瞳,目前各大手机厂商和互联网巨头都在抢先布局 VR/AR 市场。

完整PPT报告,请在雷锋网公众号对话框回复关键词“ 21511”获取。

1

5G 时代万物互联,VR/AR 将

成智能穿戴下一个爆品

1.1、智能手环打开穿戴时代,TWS 成首个智能穿戴爆品

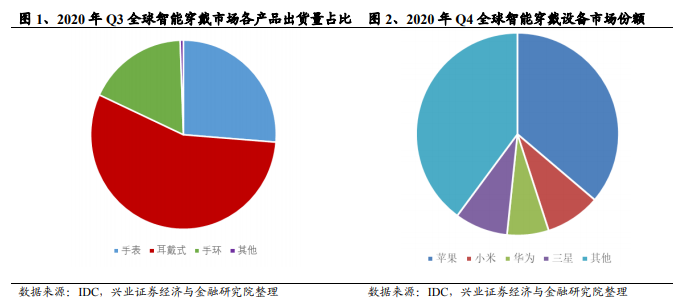

智能穿戴打开消费电子行业后续成长空间。智能穿戴即可穿戴设备,手机的 创新空间逐步收窄和市场增量接近饱和的情况下,智能可穿戴设备为智能终端产 业增添了动力。2020 年第 3 季全球穿戴式装置出货达 1.25 亿台,较 2018 年同期 增长 35.1%。目前全球智能穿戴板块中智能手表+耳戴式产品+智能手环占比超 90%,占比最高的是耳戴式,市占率为 55.67%。智能穿戴领域玩家主要仍是以苹 果为代表的手机巨头。

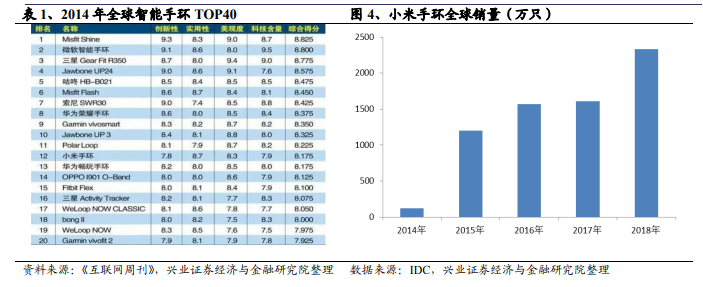

智能穿戴市场最早追溯到 20 世纪 60 年代, 2008 年,Fitbit 推出首款健身设 备,可穿戴产品开始进入普通大众的视野和生活。2014 年智能穿戴进入 “爆发 年”,各大电子知名终端和互联网公司相继进入智能穿戴领域。2014 年 Google 发 布 AndroidWear 和云健康管理平台 Google Fit,Apple 发布 Health Kit 平台,公布 iWatch,正式推出第三方应用开发平台 WatchKit;微软发布 Microsoft Health 和 Microsoft Hand;三星发布健康监控手环 Galaxy Gear fit 及预装 Tizen OS 的智能手 表。国内企业也不甘落后,小米发布 79 元低价亲民手环,销量迅速超过 100 万, 直至 2019 年小米仍在印度手环市场保持 40%+的市场份额。

手环是是穿戴板块热潮的首个大单品。2011 年 Jawbone 公司率先推出了第一 款智能手环 Jawbone UP 健身手环。该手环可追踪睡眠、运动、饮食状况,并与智 能手机的相关应用进行关联,售价为 130 美元,但由于产品本身缺陷匆匆下架。2013 年,Fibit 也尝试发布了相似功能的智能手环 Fibit Flex,但很快就迎来了一 大波的退货危机,未能进一步大规模出货。

2014 年,Jawbone、Fibit 再次发布新品引领智能手环的第二波浪潮,同时 Google 发布了专为可穿戴设备打造的 Android Wear 平台,为安卓手机厂商进军可 穿戴设备市场提供机会。三星、索尼、微软、华为等传统手机厂商和小米等移动 互联网厂商,以及 Garmin 等无线技术公司也相继涉足智能手环市场,多款明星级 智能手环大量集中上市,并在各大厂商在各种渠道的大力推广下迅速“引爆”了智 能手环市场。

到 2014 年底,仅中国智能手表市场上参与竞争的品牌数量就超过 50 家。在 IDC 公布的 2016 年第四季度及全年的全球可穿戴市场报告,小米凭借 两代手环黑马杀出重围,挤掉苹果攀升至世界第二。

但由于产品同质化严重、用户检测数据准确度低和创新不足,手环市场 2016 年底开始增长乏力,2016 年 Q3 智能手环市场整体销量为 2300 万只,仅保持了 3.1%的微弱增长。2018 年小米新推出手环 3,大幅增加了小米手环的使用场景, 发布还不到半年,全球销量就已经超越了 1000 万,小米手环 3 的爆火带领小米手 环销量重回高增长。

无线蓝牙耳机崭露头角,TWS 应运而生。2001 年苹果划时代的推出了 iPod 设备以及 iTunes 服务,开启了音乐数字化的浪潮,可随时随地听歌的需求迅速拉 动了耳机行业的成长。2006 年,蓝牙 A2DP 协议的普及大大提升了音质,使蓝牙 耳机听歌成为可能,无线运动耳机厂商 Jaybird 顺势于 2008 年推出第一款蓝牙无 线运动耳机。2014 年,一家德国创业公司众筹生产了一款 Dash 无线耳机,这是 第一款消费级的真无线耳机,集成内容存储、语音助手、运动检测、心率监控、实 时翻译等功能于一身。

自此,蓝牙无线耳机产品创新不断,Beats 等品牌纷纷发布的真无线蓝牙耳机。短短两年后,美国的蓝牙耳机市场份额已超过非蓝牙耳机。GfK 中国的统计数据 显示,我国的蓝牙耳机市场份额从 2015 年的 39%提升到了 2017 年的 56%,蓝牙 耳机不断吞噬有线耳机市场份额。

2016 年,苹果凭借其推出的 Airpods TWS 耳机产品的时尚外观设计、强大续 航能力和稳定便捷的使用方式以及与 iOS 生态的高度融合,迅速掀起了 TWS 行 业热潮。TWS 耳机让耳机从手机配件晋升为独立的智能终端产品,重新定义了新 耳机。据 Slice Intelligence 统计,苹果 Airpods 在发售后仅用一个月就挤下 Beats 夺走了无线耳机销量冠军的宝座。2019 年 10 月底苹果发布的高阶 TWS 耳机 AirPods Pro,添加主动抗噪和防水等功能解决了消费者的痛点,一度一机难求。华为、小米以及传统耳机厂商也都纷纷跟进,推出自家 TWS 降噪耳机,据 IDC 数据,2019 年第二季度我国 TWS 耳机出货量占比达到了 66%。

1.2、5G 为 VR/AR 铺路,场景更加完善

VR(Virtual Reality)指虚拟现实,利用计算机模拟虚拟环境给用户沉浸感, 是一种创建与体验虚拟世界的仿真系统,VR 中不包含真实信息,用户将自己的 意识代入一个虚拟的世界。AR(Augment Reality)指增强现实,是一种将虚拟信息融合叠加在真实世界上的技术,利用计算机将文字、图像、三维模型等信息仿 真后应用到现实世界中,虚拟信息与真实信息互相补充,实现对现实世界的“增 强”作用。VR 和 AR 统称 XR。

AR 和 VR 区别主要体现在两方面:

1)设备区别:鉴于 VR 是纯虚拟场景,VR 装备多配有位置追踪器、数据手 套、动作捕捉系统、数据头盔等,用于用户与虚拟场景的互动。而 AR 是虚拟与 实景的结合,所以设备一般都配有 3D 摄像头,严格来说,只要安装了 AR 软件, 智能手机等带摄像头的产品都可以进行 AR 体验。

2)技术区别:VR 的核心是 graphics 的各项技术的发挥,目前在游戏领域应 用最广,最为关注的是沉浸感,对 GPU 性能要求较高。AR 则强调复原人类的视觉 功能,应用了很多 computer vision 的技术对真实场景进行 3D 建模再处理,重视 CPU 的处理能力。

3)应用场景不同:VR 的虚拟现实特性使其具有沉浸感和私密性,决定了其 在游戏、娱乐以及教育社交等领域会有天然优势,而 AR 的增强现实特性决定了 其更偏向于与现实交互,适用于生活、工作、生产等领域。

VR/AR 产业链较长,包括硬件、软件、内容、应用和服务四个环节,其中硬 件环节包括各种零部件和整机的创造、生产和销售,软件主要指各种操作系统、 应用和工具软件等,内容包括内容制造和分发两个环节,应用则分为消费侧和企 业侧,服务属于支持环节,主要是云服务和通信网络。

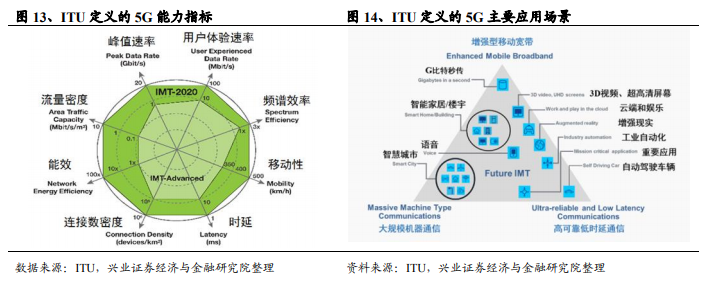

5G 为虚拟现实的服务环节提供了基础设施支撑。2019年是中国5G商用元年, 2020 年 5G 建设进程大幅提升,仅中国全年新建开通 5G 基站超 60 万个。5G 时 代网络主打超高速、低延时、海量连接、泛在网、低功耗,能在节省能源、降低 成本的同时提高系统容量和大规模设备连接能力。5G 的传输速度可以实现在云端 完成虚拟现实交互应用所需要的渲染,帮助用户获得可以媲美 PC 级的渲染质量。

5G 网络的铺设结合云端和人工智能等技术的进步,为物联网、车联网、云游 戏、云视频等应用场景都创造了可能性,以可穿戴设备、虚拟现实、智能家居、 智能医疗、车载智能终端等为代表智能硬件,在 5G 推动下会带来蓬勃发展。

2

VR 场景技术逐渐成熟,苹果新品

有望引爆市场

2.1、技术内容趋于成熟,VR 行业快速发展

VR 产业发展可分为三个阶段:概念期、热潮期和发展期。20 世纪 50 年代, 美国人 Morton Heilig 发明了第一台 VR 设备 Sensorama,被称为 VR 设备的鼻祖, 90 年代任天堂等游戏设备公司开始陆续推出 VR 设备。但在 2012 年之前,VR 基 本以概念为主。

2012 年,Oculus Rift 和 Google Glass 问世,VR 产品在成本、延迟、视域和 舒适度方面得到了显著改善,行业进入了产业元年,2016 年虚拟现实被列入“十 三五”信息化规划等多项国家政策文件,国内厂商也纷纷入局,乐视头盔、暴风 魔镜、掌网科技、大朋等等,整个 VR 行业处于井喷状态。但由于技术不成熟和 价格高企,2017-2018 年,行业进入严冬。2019 年-2020 年,随着 VR 内容生态的 完善和 Oculus 产品的爆卖,行业进入高速发展期。

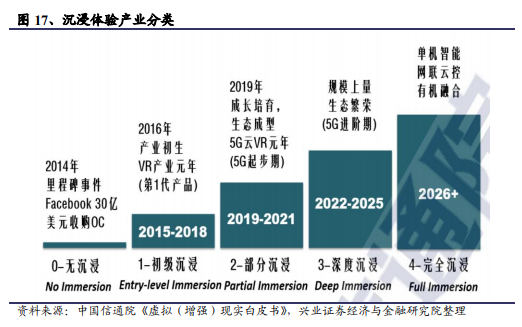

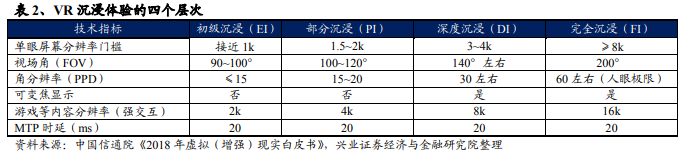

沉浸感是让人专注在当前的目标情境下感到愉悦和满足,而忘记真实世界的 情境,沉浸感要求人的感知和认知的统一,沉浸感是判断 VR 发展阶段的重要指标。沉浸感包括多个维度的指标,包括单眼屏幕分辨率、视场角(FOV)、角分辨率 (PPD)、可变焦显示和时延等。除了无沉浸以外,VR 沉浸体验可以分为、初级 沉浸、部分沉浸、深度沉浸和完全沉浸四个层次。沉浸感主要决定因素包括视场 角 FOV、刷新率、延迟及自由度等。

透镜的设计是决定视场角的重要因素,而刷新率和延迟则对屏幕和处理期的 性能及算力提出了较高的要求,而自由度越高,则传感器数量越多,因此沉浸感 的要求带来的是终端产品的体积重量和成本上的压力,在当前技术条件下,“沉浸 感-佩戴舒适度-性价比”组成“不可能三角”。

我国 VR 行业仍处于第二级,即部分沉浸阶段,主要表现为 1.5~2k 单眼分辨率、100~120 度视场角、百兆码率、20 毫秒 MTP 时延,4K/90 帧频渲染处理能力 等。当下 VR 的体验已经有了较明显的提升,分辨率和图像渲染都能让用户有更 深度的沉浸效果,也减少了眩晕,但目前真实度仍有待提升。

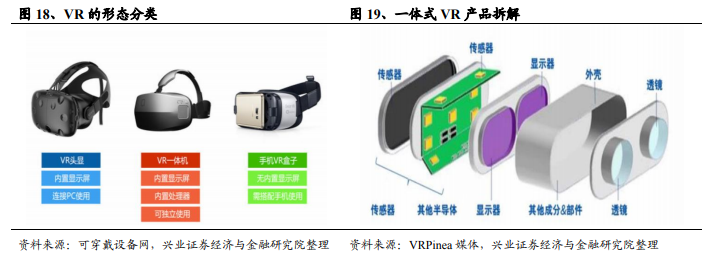

VR 产品就硬件产业链而言,包括产品形态、处理器、显示、光学、追踪定 位、操作系统等方面。就形态而言,VR 可分为一体机和非一体式(PC/手机), 其中自身无显示屏且需要借助手机显示屏的即手机 VR,内置显示屏但要连接电 脑使用的是 PC VR,单独内设显示屏也内设处理器的是 VR 一体机,目前大部分 高端的 VR 设备以一体式 VR 为主。

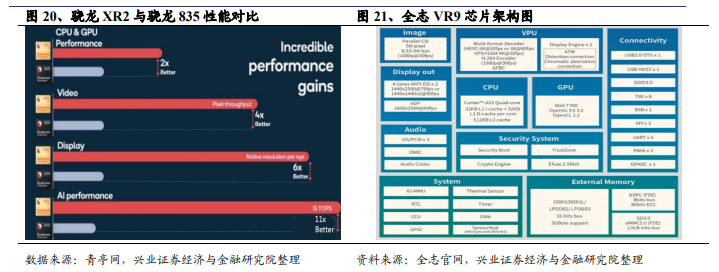

目前 VR 处理器分为手机芯片和专用芯片,以骁龙 820、MTK、三星、麒麟 等为代表的手机芯片性能优越,但其功耗和散热问题难以解决,且成本较高,2018 年高通专门为 VR 和 AR 一体机而设计的芯片 XR1,其性能比骁龙 845 XR 版稍弱, 少了基带集成,成本更低,基本达到沉浸式 VR 体验的最低标准。2019 年骁龙发 布 XR2 芯片,相比于上代产品,CPU、GPU 性能翻倍,视频带宽提升至原来的 4 倍、分辨率是原来的 6 倍,AI 性能更是提升至 11 倍之多。

目前大陆产的 VR 芯片较少,主要包括瑞芯微 Rockchip、全志 H8、INFOTM 等,2017 年全志科技发布首个专用 VR 芯片 VR9,其牺牲部分 CPU 成就超强的 音频效果,内置 VR 专用低延时加速模块 Portal 1.0 以及双引擎直驱双屏专用系统, 突破性达到全景 6K 解码播放能力,目前全志科技配套的 VR 终端均以中低端定 位为主。2020 年 5 月华为海思发布 XR 芯片平台,推出首款支持 8K 解码能力的 XR 芯片,但目前由于受美国制裁,后续前景仍不明朗。

屏幕是决定沉浸体验最重要的决定因素之一,目前主流为 Fast LCD 与 AMOLED 技术。屏幕显示最大的难点是要解决纱窗效应+时延,即对分辨率/PPI 和刷新率要求极高。根据 AMD 数据,人单眼等效的 VR 屏幕分辨率是与 16K 分 辨率的规格(15360 x 8640,1.32 亿像素)最为接近,Oculus Quest 2 显示器可提供 每只眼睛 1832 x 1920 像素的分辨率,爱奇艺的奇遇 2pro 等能达到单眼 4K 的分辨 率,但距离人视网膜分辨率的差距仍较远。

纱窗效应跟次像素排列密度 PPI 有关。纱窗效应是指在像素不足的情况下, 实时渲染引发的细线条舞动、高对比度边缘出现分离式闪烁现象。造成纱窗效应 的原因跟次像素排列密度有关,次像素之间的间距并不发光,间距越大,不发光 的部分越明显,在 VR 中看起来就像是在眼前蒙了纱窗一般有种模糊感,影响 VR 的沉浸感和视觉清晰度。

高刷新率使画面更加平滑,减少画面延迟、重影,而且也能缓解眩晕感。一 般而言 VR 设备如果想不眩晕,至少要有足够高的 120Hz 及以上刷新率以及足够 高的分辨率(4K 及以上)。延迟时长为刷新率的倒数,90HZ 的刷新率对应的是 11.1ms,以人眼的感官而言,人眼可以明显察觉 90-120Hz 到 160-180Hz 的提升, 超过 250Hz 后,人眼对刷新率提升的敏感程度将逐步递减。

目前主流的 VR 屏幕均以 FAST-LCD 屏幕为主。一般 OLED 屏幕的刷新率明 显有优势,但纱窗效应较明显,且成本较高,LCD 屏幕的次像素间距比 OLED 要 小,纱窗效应会减轻很多,目前改良的 FAST-LCD 时延大幅降低,具备性价比优 势,目前主流的 VR 屏幕均以 FAST-LCD 屏幕为主。仅 2018 年,京东方 VR 专用 显示模组出货量就达 100 万片,涉及 VR 整机产品已超 20 款,包括 Oculus 和华 为 VR。

VR 产品的光学主要包括视场角和光学方案两块。视场角即 FOV,一般指水 平方向的视场角,显示器边缘与观察点(眼睛)连线的夹角,人眼正常睁眼看左 右环境是 120 度的视场角,视场角以外的区域就是黑色区域。视场角一般要与屏 幕大小相匹配,如果视场角远小于屏幕匹配的效果,VR 世界有黑边,影响沉浸 感,但如果想升级视场角,则需要缩短与透镜间的距离,或增加透镜的大小,但 屏幕 PPI 不够的情况下,放大倍率太高,屏幕的颗粒感会越严重。

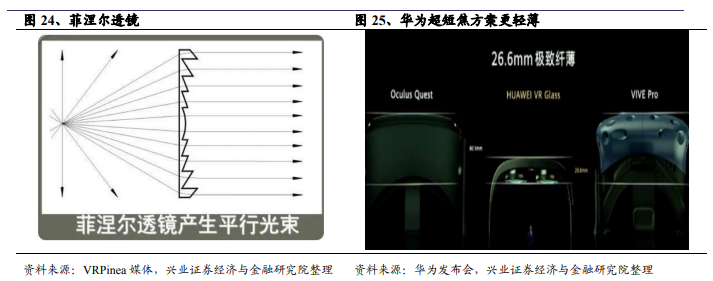

在保证视场角的情况下,屏幕离眼睛越近,所需要的屏幕面积则越小,越省 成本且更轻便,但人晶状体是凸透镜,太近的画面会失焦,因而需要在面部和显 示器之间设置一个透镜或一系列的透镜,使观看更舒服。市面上光学方案包括非 球面透镜和菲涅尔透镜,目前菲涅尔透镜是主流。

菲涅尔透镜即螺纹透镜,多是由聚烯烃材料注塑而成,镜片表面一面为光面, 另一面刻录了由小到大的同心圆,它的纹理是根据光的干涉及扰射以及相对灵敏 度和接收角度要求来设计, 每个凹槽都可以一个独立的小透镜,把光线调整成平 行光或聚光,也能消除部分球形像差。

普通的透镜会出现边角变暗、模糊的现象,菲涅尔透镜优势显著,但菲涅尔 透镜精度较差,成像效果一般,非球面镜头成像效果较好,但镜片厚重量大。2019 年华为推出超短焦方案(Pancake),利用折叠光路设计和多层镀膜,让光线在镜 片、相位延迟片以及反射式偏振片之间多次折返,最终从反射式偏振片射出极大 减小眼镜的重量和体积。

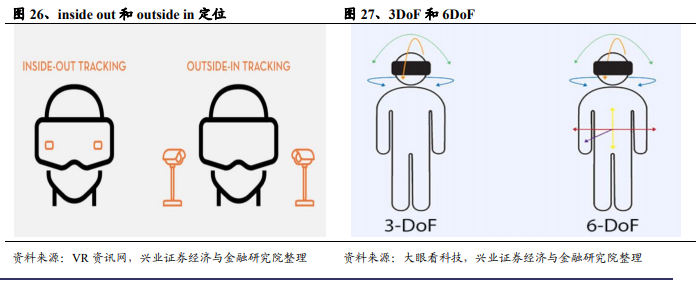

追踪定位方案主要是为了在虚拟场景里的空间定位,以实现更多的人机交互。VR 的定位技术在实现上主要分为两类,即“outside-in”和“inside-out”,前者需要 外置多个定位点设备,设备发出红外线等通过三角定位的方法确定佩戴者的位置 和移动方向。后者则是利用设备自身,而不依靠外部的传感器等配件,实现虚拟 场景里的空间定位,以及更多的人机交互。前者比较精准但放置定点设备不方便, 后者则更方面,目前 inside-out 是主流定位方案。

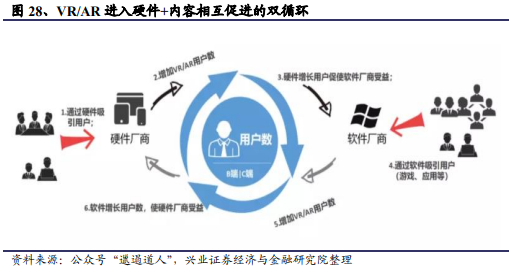

与 VR 内的场景交互涉及到自由度 DoF,主要是对物体的运动方式的追踪, 自由度分为 3DoF 和 6DoF,3DoF 是指戴着 VR 头显的玩家的头部回转动作,即 上下、左右、前后回转动作,而 6DoF 则在 3DoF 的基础上添加了身体的上下、左 右、前后动作。3DoF 的设备可以用来看 VR 电影和进行一轻度 VR 游戏,6DoF 的设备能在玩游戏时与场景深度交互,体验到越障、跳楼、登山、滑雪等真实感 受,大幅提升沉浸感。

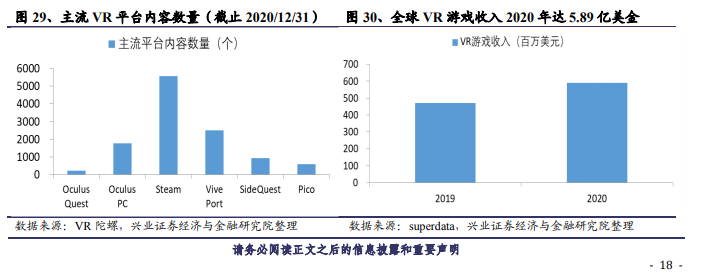

疫情增加居家时间,VR 内容+技术相互促进升级。2020 年疫情导致居家时间 变长,而一体机、高刷新率、6DOF 技术升级带来的体验感上升,眩晕效果大幅 降低,VR 行业进入爆发期。VR 游戏也不断丰富,截止 2020 年底 Steam 平台 VR 内容数量达到 5554 款,加上 Oculus 和 VIVE、PICO 等平台,目前主流游戏平台 上 VR 内容已超过万款。VR 已经进入了“用户增加-设备开发商/内容开发者收入 提高-设备体验感上升/内容持续丰富-用户持续增加”的正向循环。

半衰期游戏大火,2020 年 VR 游戏收入同比增长 25%。根据 superdata 数据, 2020 年发布的《半衰期:爱莉克斯》单款游戏收入超过了 2019 年所有 VR 游戏 收入之和,2020 年全球 VR 游戏收入同比增长 25%达到 5.89 亿美金。2020 年 SteamVR 的会话数量达到 1.04 亿次,新增用户达到 170 万(初次使用 SteamVR 的用户数量),VR 游戏时间比上年增加了 30%。

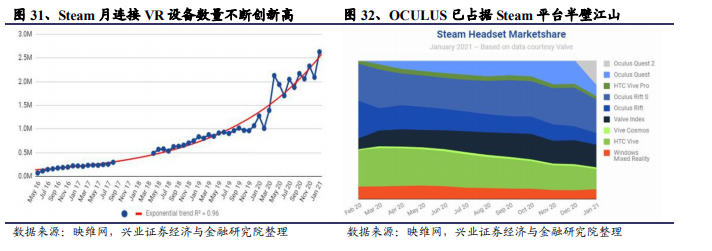

Steam 平台的月连接 VR 设备数量不断创新高,Oculus 已占据半壁江山。Steam 年度报告指出 2020 年平台新增 VR 用户 170 万,月活 VR 用户 205 万,根 据 RoadtoVR 的测算,目前 Steam 平台的月连接 VR 设备数量已经超过 250 万, 且不断创新高。Facebook 占比 VR 消费市场半壁以上江山,2021 年 3 月 Steam 平 台 58%的月连接 VR 设备均为 Oculus 产品。

2.2、Oculus 产品供不应求,苹果新品有望引爆市场

Oculus 成立于 2012 年,创始人帕尔默是 VR 迷,2012 年,Oculus Rift DK1 上线国外众筹网站 Kickstarter 众筹,筹集超 240 万美元的资金,2013 年,游戏天 才约翰·卡马克宣布加入 Oculus VR 公司任 CTO 一职,2013 年 Oculus 发布首款 VR 设备 Oculus Rift。Facebook 以 20 亿美元的价格收购 Oculus。

2014 年公司陆续 发布了 DK2、Crescent Bay 两代开发者版本,三代开发者版本的重量逐渐减轻, 刷新率有所提升,使用体验逐步向消费级产品靠近。首款消费者版 VR 面世后,Oculus 创新不断。Oculus 于 2015 年 6 月正式发 布了消费者版 Rift 虚拟现实头显,上市时售价为 599 美元。2018 年 5 月,Facebook 在海外市场推出的 Oculus Go 是 Oculus 第一款无需匹配 PC 使用的一体化 VR 设 备。

为探寻 VR 未来发展方向,Facebook 在 2019 年 5 月同时发布了 Oculus Rift S 和 Oculus Quest 两款产品,分别为系留 VR(PC VR)和一体机 VR(移动 VR), 两款产品的屏幕材质、芯片、刷新率等较 Oculus Go 有了明显提升,沉浸感更强。

Quest 产品供不应求,Oculus 成 VR 赢家。Oculus 首款 Quest 大获成功,开 售两天冲到了多国亚马逊畅销榜前三。2020 年 9 月,Facebook 发布了新款一体机VR:Oculus Quest 2,同时支持以有线/无线方式连接 PC 使用,分辨率显著提升, 刷新率提升至 90Hz,仅 299 美元的起售价极具吸引力,还提供给玩家大量质优价 廉的游戏,产品极具性价比,根据 SuperData 数据,该产品 2020 年 Q4 销量为 109.8 万台,而同价位的索尼 PS VR 销量仅为 12.5 万台,排名第二。

Oculus Quest2 预期销量持续上修,首款千万级别 VR 设备诞生。Facebook Reality Labs 副总裁安德鲁称 Qculus Quest 2 的销量已经超过了 Oculus Rift、Oculus Rift S、Oculus Go 和 Oculus Quest 1 的销量总和,根据产业链追踪,Oculus 持续 上修订单,预计今年 Quest 2 销量有望超 700 万台,Quest2 将成为史上第一款超 千万销量的 VR 设备。

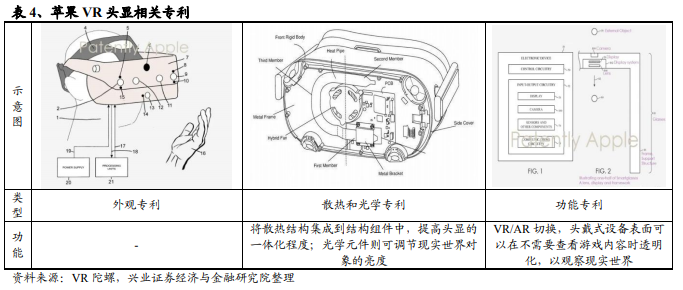

苹果作为消费电子行业的标杆企业,其 VR 新产品的发布有望引爆市场。2015 年 2 月苹果的第一份 VR/AR 相关专利曝光,专利内容为一款观看沉浸式媒体的头 显,截止 2021 年 1 月,苹果已有 330 多项公开可查的 VR/AR 相关专利。2019 年 苹果内部会议曝光的 N301,外形类似 Oculus Quest,具备 VR、AR 混合功能,而 根据彭博社报道,苹果将在 2021 年 6 月的开发者大会 WWDC 上发布一款混合现 实头显,配置和功能方面想象空间颇大。

配置方面,除了已知的外观专利、散热和光学专利,苹果还曾向索尼订购了 1280x960 分辨率的 0.5 英寸 Mirco-OLED 显示屏,另外 ToF 镜头也可以被内置到 头显中以实现手部动作追踪。功能方面,VR/AR 切换、近视支持、心率及温度测 量、虚拟键盘投射和 6DoF 手写触控笔等功能专利均在 2020 年对外公开,有望被 用于苹果的 VR 新品。

iPhone 和 iPad 近年来陆续新增 UWB 和 Lidar 模块,为推出 VR/AR 铺路。苹 果 iPhone11 系列之后手机均搭载 UWB 超宽频芯片,高效传播速率、高精度定位、 传输距离适中、低能耗等性能优势明显。2020 年新款的 iPad 和 iPhone 均配置了 Lidar 镜头,可以快速扫描获取身边世界的 3D 信息来分析和构图,苹果在相关生 态链产品中陆续增加精准定位和 3D 信息获取相关的配置,为 VR/AR 产品的推出 铺路。

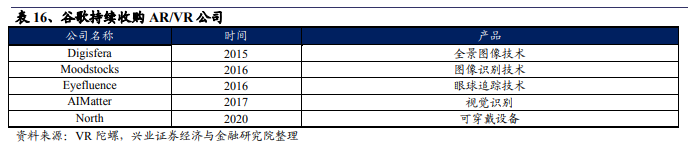

2.3、行业进入爆发期,巨头跑马圈地

2020 年全球 VR 头显出货量为 670 万台,到 2025 年 VR 用户市场有望超过 9000 万。2020 年全球 VR 头显出货量为 670 万台,同比大增 72%,预计 2022 年 将达到 1800 万台,其中销量大增主要由于 Oculus Quest 一代和二代产品的爆卖。2020 年全球 VR 用户数量已超过千万,到 2025 年将达到 9000 万,苹果等巨头的 相继入场给市场更大想象力空间。

2.3.1、索尼

索尼 HMZ 系列试水 3D 头戴显示设备,正式进军 PS VR。2011-2013 年,索 尼分别发布了 HMZ-T1、HMZ-T2、HMZ-T3 三款产品,HMZ 系列主打“头戴 3D 个人影院”概念,主要功能是 3D 观影,虽然也属于头戴显示设备,但并不是真 正的 VR。2016 年发布第一款 VR 设备:PS VR。截止 2019 年 2 月,官方公布的 全球总销量为 420 万台,根据 SuperData 数据,2020 年 Q4 季度 PS VR 的销量仅 次于新发布的 Oculus Quest2,广受欢迎。PS VR 与一般 PC VR 不同,其只能配合 PS 使用,但其优势也相对明显,主要体现在:

1)体验门槛。与同时期的 Oculus Rift 和 HTC VIVEPS VR 相比,PS VR 通过 处理器连接 PS4 后可以直接使用,不需要复杂的配置,也不需要专门购买价格远 高于 PS4 主机的高性能 PC。

2)用户。PC 用户数量虽要高于 PS4,但 PS4 的用户诉求全部集中于游戏娱 乐,与 VR 产品本身的定位非常契合,因此 PS4 用户对于 PS VR 的接受度更高。此外, 截止 2019 财年,PS4 全球累计销量达 1.104 亿台,用户数量较为可观。就用户的消费习惯而言,相对封闭的 PS 平台也要优于 PC 平台,截至 2020 年 1 月底,PS4 全球累计游戏销量达到 11.81 亿套,较去年同期增加 2.57 亿套。

3)内容。PS4 的内容质量相较于 Steam 平台也不落下风,大量成熟的内容 IP 对于 VR 的推广有推动作用。

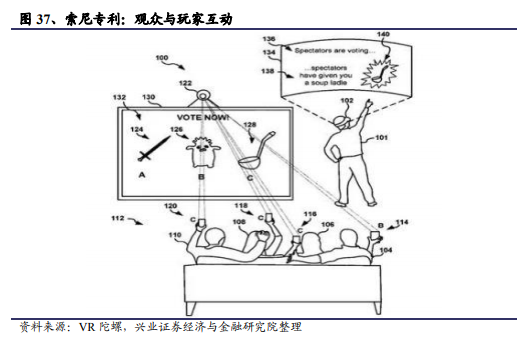

目前 PS VR 的第二代产品尚未发布,但新款主机 PS5 已经上市,PS VR 可以 通过专门的连接器在 PS5 上运行其在 PS4 购买的游戏。2020 年夏季索尼提交了一 份用于 PS VR2 的关于降低 VR 晕动症的技术专利,10 月又提交了一份“让观众 参与游戏并集成到虚拟现实内容中”的专利,观众可以在可用内容中进行选择, 为 VR 用户增加游戏场景。

2.3.2、HTC

HTC 联合 Valve 开发 VR 头显,产品系列丰富。HTC 的 VIVE 系列是由 HTC 与 Valve 联合开发的 VR 头显,第一款开发者版本 VIVE 在 2015 年的 MWC 上发 布,消费者版本于 2016 年正式开始销售,根据 Steamspy 数据,该款产品发行 3 个月后销量接近 10 万台。

VIVE Focus Plus 支持 2K 分辨率、6 自由度操控和 Inside-Out 定位追踪,无需连接 PC 或定位器即可使用,用户体验大幅提升。VIVE Pro 的色彩对比度更高, 且内置 3D 立体音耳机,具备 100 平米内空间定位追踪功能,可满足大型游戏需 求。最新的 VIVE Cosmos 拥有 VIVE 系列中最高的分辨率,同时适用于各种 VR 应用程序,功能更加全面。

根据 IDC 数据,HTC 在 2018 年 Q1 的全球 VR 行业销售收入的份额达到了 35.7%,第二名三星的份额为 18.9%。内容方面,截止 2021 年 3 月,Steam 平台 VR 独占游戏为 3871 款,其中 3727 款支持 HTC VIVE,2708 款支持 Oculus Rift, HTC 较有优势。根据 IDC 发布的 2020 年 Q2 全球头显市场报告,目前 HTC 的市 场份额排名第五,为 4.9%。

2.3.3、华为

华为于 2016 年 5 月正式推出了 VR 头显,专门匹配荣耀 V8 手机使用,功能 较为简单。第二年又推出了第二代头显VR 2,使用3K显示屏,刷新率达到了90Hz,可配合电脑作为 PC VR 使用,连接手机后也可使用手机的处理器转为分离式一体 机 VR。

2019 年华为推出 VR Glass,机身厚度 26.6mm,重 166 克,厚度和重量均仅 为其他品牌 VR 的 30%,配置超短焦光学系统,如三段式折叠光路等,同时支持 0-700 度屈光调节,可不戴近视眼镜直接佩戴,采用 1058 PPI 的 Fast LCD 屏幕, 支持 3D 音效、IMAX 巨幕。但其非一体机,需要配合手机或电脑使用,连接电 脑使用时刷新率可达 90Hz。

华为发布 Cloud VR,解决便携和效果的冲突。当下 VR 体验较好的大多需要 依赖 PC VR 终端设备,行动不便,华为 iLab 于 2019 年 2 月西班牙 MWC 展览会 上,发布了最新的 VR 解决方案——Cloud VR,VR 云化后,用户侧设备只需要最 基础的视频解码、呈现、控制信令接收和上传,可采用 STB 解码,Mobile VR 播 放,实现无绳化,轻便、便于更多类型终端接入的优势。

3

AR 技术瓶颈不断突破,

远期市场值得期待

3.1、3D 镜头普及,为 AR 市场成熟创造条件

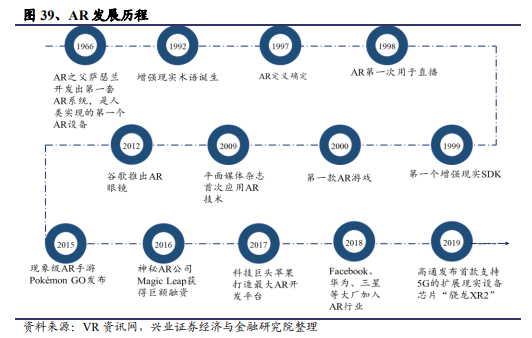

1966 年增强现实之父萨瑟兰开发出第一套 AR 系统,是人类实现的第一个 AR 设备。谷歌于 2012 年宣布开发出 Project Glass,并于 2014 年正式发布 AR 眼 镜 Google Glass,次年现象级手游 Pokemon Go 的风靡彻底让 AR 出现在大众视野 中。随后,苹果、Facebook、华为、三星等大厂纷纷布局 AR,高通在 2019 年推 出了首款支持 5G 的扩展现实设备芯片“骁龙 XR2”,AR 爆发值得期待。面对发 展前景广阔的 AR 市场,各大厂商进行了一系列收购和投资,Facebook、苹果和 谷歌等均发布了自己的 AR 平台,提前布局 AR 领域。

AR 领域在技术上需要从 0 到 1 的突破,技术实现难度总体高于 VR,由于是 虚拟场景与真实场景的叠加,如何识别和理解现实场景,如何在真实世界叠加虚 拟物品并实现感知交互,是 AR 的首要任务。3D Sensing 为理解世界并交互的核 心技术。

在交互领域,3D 成像技术尤为关键。通过 2D 向 3D 的升级,可以获取全面 的三维信息,每个对象的三维轮廓、物理特征将更为充分识别。目前 3D Sensing 已经在高端智能机中得到了运用,主要在人脸识别领域。前置 3D Sensing 获取的 是 3D 人脸图像,未来后置 TOF 应用场景也更为广阔,比如之后的手势识别,以 及为现实场景的建模。3D 镜头未来将成为 AR 眼镜标配。

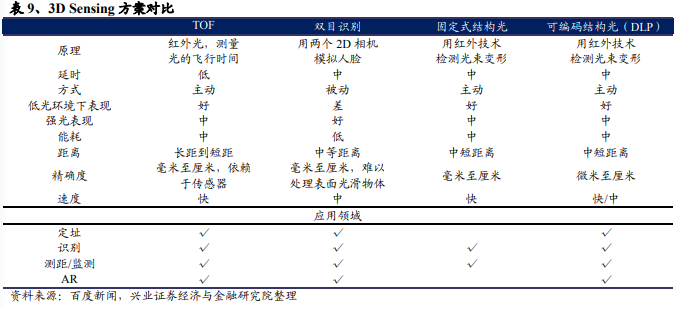

TOF 与结构光主要区别在于算法,核心部件较为相似。3D 相机方案已经具 有多种应用方案,包括 TOF、双目识别、结构光(含固定式和可编码式)。双目 识别属于被动式方案,不需要激光源,精度低,效果较差。TOF 和结构光预计将 会未来 3D 相机的主要选择。结构光是利用图像传感器获得光源投射到物体表面的图案机构,利用三角原理计算三维坐标;TOF 则是利用计算从光源到物体、再 到接收端的时间进行测距,逐点计算测量相位差以获得物体表面信息。虽然二者 解码原理不同,但其所需要的核心部件基本相同,包括发射端的红外光源、微透 镜;接收端的透镜、窄带滤光片、传感器等。

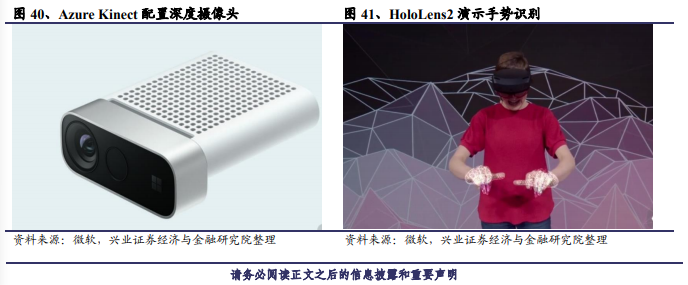

目前 TOF 镜头在 AR 眼镜中已大规模应用。2019 年发布的微软 HoloLens2, 对手势追踪模块升级为 Azure Kinect,包含了一个 TOF 深度传感器,最多可追踪 单手 25 个关节点,密度更高,覆盖更为全面,包括手指弯曲等细节动作也能捕捉 到。OPPO AR Glass 2021 搭载双目鱼眼摄像头,对单手做 21 个关键点标记,单 根手指 4 个关节标记点,可对双手实现毫秒级检测和追踪,精准识别手势,这样 可进行点按菜单、推开和拉近物体等手势交互。

目前手机厂商纷纷导入 ToF 镜头,为 AR 铺路。2017 年 iPhone X 发布后, 3D 成像开始在智能机上逐步渗透。2019 下半年至 2020 年,包括苹果、三星、华 为、SONY、OPPO、Vivo 等,纷纷计划在后镜头搭载 ToF。配置 ToF 镜头现阶段 一方面能取代景深镜头,并提供更好的拍照效果,长期而言,是着眼于未来 AR 应用展开的铺路。

3.2、技术不断突破,光波导是未来主流

近眼显示技术是核心,成像系统叠加是关键。近眼显示系统(NED)是 AR 设备叠加虚拟物品并实现交互的核心,是将显示器上的像素,通过一系列光学成 像元件形成远处的虚像并投射到人眼中。由于 AR 眼镜需要透视,既看到真实的 外部世界,也看到虚拟信息,所以成像系统不能挡在视线前方,需要多加一个或 一组光学组合器,通过“层叠”的形式,将虚拟信息和真实场景融为一体,互相 补充,互相“增强”。

AR 设备的光学显示系统由图像源器件与显示光学器件组成,前者产生图像 并将图像投射到显示光学器件中,显示光学器件将图像反射到用户眼睛中。图像 源器件技术主要包括硅基液晶(LCoS)、AMOLED 和 micro LED,目前 LCoS 一 直是 AR 眼镜中应用的主要技术,AMOLED 具有自发光功能,设计更简洁,光视 效率更高,微型 LED 光视效率更高、产品寿命更长、反应速度更快,更适合 AR 眼镜,但目前 micro LED 技术量产尚不成熟。

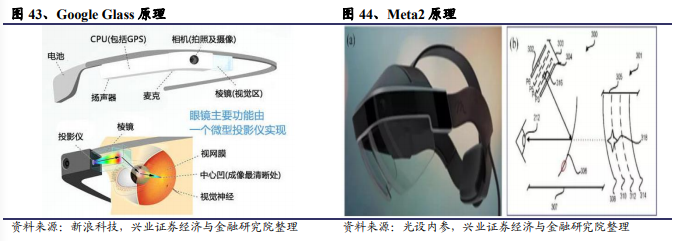

目前光学元件技术分为棱镜、自由曲面、光波导等,棱镜光学是 Google Glass 采用的光学方案。通过投影到带有切割反射面的小棱镜上成像,棱镜将图像反射到人眼视网膜中,与现实图像相叠加成像,方案比较成熟,技术门槛低,但视场 角小、镜片厚且亮度不足。Birdbath 方案和棱镜光学原理相近,采用 45 度角的分 光镜(具有反射和透射值),弊端也和棱镜方案类似。

自由曲面指通过投影到表面不规则的带反射/透射(R/T)值的曲面反射镜, 然后反射回眼内,这种方案显示源一般在额头前方,自由曲面厚度较厚,外界透 光率较低,视场角也较小且体积较大。日本爱普生公司及美国梦境视觉 Meta 系列 曾采用过该方案,Meta 系列重量约 420 克(不计线缆和头部绑带)。

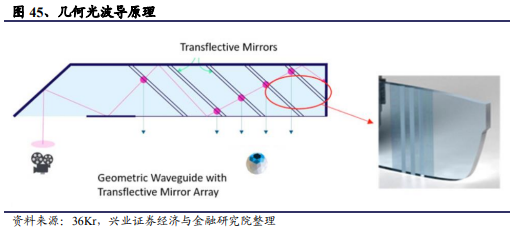

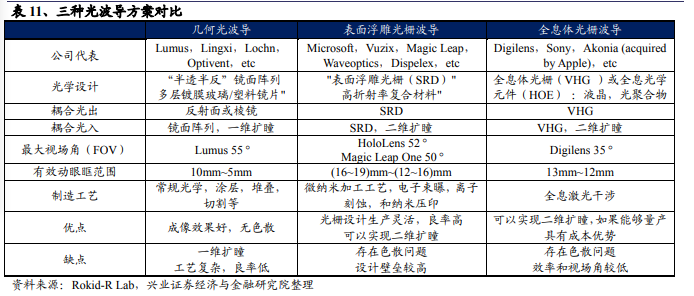

光波导为目前主流方案,光波导可分为几何光波导(也叫阵列光波导)和衍 射光波导,根据不同的光栅元件,衍射光波导有利用光刻技术制造的表面浮雕光 栅波导和基于全息干涉技术制造的全息体光栅波导(也叫全息光波导)两种。

几何光波导是通过阵列反射镜堆叠实现图像的输出和动眼框的扩大,代表光 学公司是以色列的 Lumus。几何光波导的光路设计是耦合光通过反射面或棱镜进 入波导,经过“半透半反”镜面阵列耦合出波导,再到达眼镜前方。几何光波导 没有牵扯到任何微纳米级结构,图像质量包括颜色和对比度可以达到很高的水准。但是每个“半透半反”镜面都需要十几甚至几十层的镀膜工艺,总体良率不高, 量产性较差。

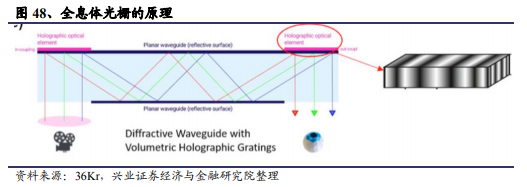

与几何光波导不同,衍射光波导通过光栅结构实现光束的扩展和耦出,表面 浮雕光栅波导和全息体光栅波导的区别在于光栅的加工制作方式不同。HoloLens 2 和 Magic Leap One 均属于表面浮雕光栅波导,利用二元光学理论,在晶圆表面 纳米压印光刻极为精细的结构形成表面浮雕光栅结构,根据形状不同,表面浮雕 光栅有矩形光栅、倾斜光栅、闪耀光栅等。由于制作时无需将镀膜斜面“插入” 镜片中,只需要在镜片表面加工光栅结构即可,表面浮雕光栅波导工艺相对简单, 批量生产成本低,未来发展潜力巨大。

相比于几何光波导,衍射光波导能实现二维扩瞳。普通成像均只有一个图像 出口,而通过“半透半反”的镜面阵列和光栅,成像有了多个出口,眼睛横向移 动时候能都看到图像,横向可视范围变大,即实现了一维扩瞳。衍射光波导用的 半导体加工工艺相对简单,批量生产成本低,而且通过合理的设计光栅结构,可 以实现出瞳的二维扩展扩大可视范围,即二维扩瞳,二维扩瞳常见为六边形分布 的圆柱光栅。

全息体光栅光波导使用全息体光栅元件(Holographic Optical Element,HOE) 代替浮雕光栅,苹果公司收购的 Akonia 公司采用的便是全息体光栅。相比较浮雕 光栅,全息光学元件是通过双光束激光全息曝光的方式,直接在微米级光聚合物 薄膜内干涉形成纳米级的光栅结构。HOE 具有高透明,高衍射效率特点,全息体 光栅光波导色彩表现更好,局限在于材料制备复杂、规模量产困难、长期可靠性、 材料稳定性难保证。

三种光波导方案中,几何光波导的局限在于良率不高,量产性不强,全息光 波导则受全息体光栅材料制备复杂所限制。而表面浮雕光栅波导显示效果好,量 产可能性高,发展潜力也最大,未来很可能成为 AR 光学显示主流方案。目前国 内水晶光电、舜宇光学科技和歌尔股份在光波导相关解决方案上有布局。

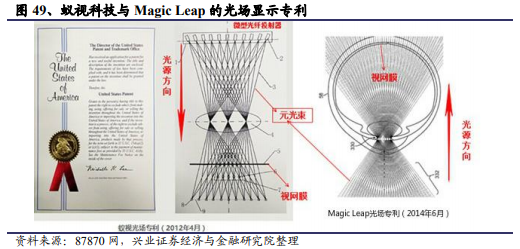

在主流光学方案之外,光场技术也是一种关注度较高的方案,光场光子产生 不同深度的数字光,并与自然光无缝融合,从而将逼真的虚拟物体叠加至真实世 界中,由于光场技术能够完全真实地模拟光线在现实世界的存在方式,其显示效 果要优于光波导,蚁视科技和 Magic Leap 都曾申请过相关专利。蚁视科技在 2012 年的专利中,将光场显示中最小的显示单位定义为元光束,Magic Leap 的技术方 案中,微型光纤投射器向不同方向投射元光束,与自然光线一样,无数元光束也 会在视网膜附近交汇成无数个点,人眼可以自主选择在不同的焦点成像,从而让 使用者感觉到像的深度,获得完整的空间信息。

这种景深让成像更加真实,并且可以减少眩晕,有利于长时间佩戴。但是运 用光场技术的 AR 产品存在价格昂贵、视场角小、体积较大的问题,Magic Leap 的 AR 产品曾计划采用这一技术方案,最终未能成功,Magic Leap one 也转向了 光波导方案,未来光场技术还有待进步。

3.3、各大品牌加大布局 AR 眼镜,抢占先机

AR 成为万物互联时代的新窗口。智能手表的屏幕+TWS 可以作为手机部分 功能的替代品,但智能手表的尺寸有限,屏幕太小,使用体验大打折扣。智能眼 镜则很好地弥补了这一缺陷,它可以通过投射将虚拟屏幕映射至眼前,用户通过 语音、手势或输入法进行操作,同时镜腿离耳朵距离较近,可以直接发挥耳机的 作用,实现声学和光学交互的合二为一。

未来智能眼镜极有可能改变人类与现实世界的交互方式,让世界通过眼镜呈 现在眼前,彻底摆脱手机的束缚。龙头公司近年来一直在加大智能眼镜的研发, 抢占先机,智能眼镜有望成为下一代可穿戴设备爆点。

3.3.1、苹果

苹果从 2011 年就开始布局 AR,近年来收购多个相关公司,其发布的 AR 平 台也已经在 2020 年迭代到 AR Kit4,增加了工具的易用性、图像渲染的真实性。同时,苹果 CEO 库克频繁在公开场合发言对 AR 产业表示看好,认为 AR 市场将 达到智能手机的规模。

苹果 ARKit 功能日臻完善。在 2017 年 6 月的全球开发者大会上,苹果首次 推出 AR 平台 ARKit,开发人员可以使用这套工具 iPhone 和 iPad 创建 AR 应用程 序和游戏。2018 年 6 月 5 日,苹果对 ARKit 进行升级,新增了 AR 测量工具和 AR 多人互动等功能,可满足多个设备同时显示同一个虚拟场景,满足多人合作 游戏、工作的需求。2019 年,苹果推出更进一步的 ARKit3,能够通过 People Occlusion 功能在人物前后自然地呈现 AR 内容,将人物动作整合到自己的 APP 中。截至最新的 ARKit 4,苹果 AR 平台的功能丰富度提升明显。

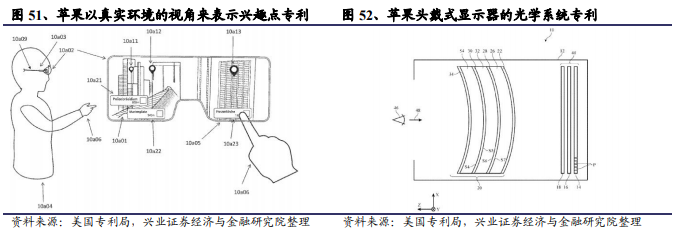

产品未动,专利先行。2019 年美国专利局公布苹果的数项专利,2019 年 2 月 26 日成功申请的 Patent # US 10217288 B2,其名为“在移动设备上以真实环境 的视角来表示兴趣点的方法”,兴趣点(Point of interest,POI)指的是真实环境中 的一个位置或真实物体。这项技术可以识别用户环境中的对象并激发潜藏的内容, 从而满足不同的玩法需求,举例来说,当用户在未知的地方时,可以用增强现实 来获取兴趣点相关的可视化信息。当搜索丢失的对象时,或者试图突出显示房间 中某些其它人可能不会注意到的内容时,这个技术会很实用。

同日公布的另一项名为“头戴式显示器的光学系统”的专利,号码为 Patent # US 10203489 B2,该专利旨在设计一种更为紧凑、舒适的头戴式显示器。头戴式 显示器由于高倍镜头的布置,戴起来可能笨重又疲惫,而苹果试图通过一种反射 式光学系统来对此加以改进。

3 月 7 日美国专利和商标局又公布了苹果在 AR 领域的两项专利。一项名为 “具有调节机制的头戴式显示器”,描述了如何穿戴头显以及针对头显调节方式的 优化。此外苹果同时表示头显系统可以采用眼动追踪来监控透镜和显示组件与用 户眼睛之间的距离,有助于检测头显与眼睛的相对运动,从而帮助软件在用户运 动时产生更准确的视觉体验,而且同时告知系统头显穿戴是否足够紧密。另一项 专利则是和热量调节相关,用以提高设备舒适度。目前苹果在美国专利网上有超 过 2000 个 AR 相关专利。

苹果凭借其硬件生态系统优势及软件生态的优势,进入 AR 时代优势显著。硬件方面,苹果的手机、电脑、耳机、手表等都是获取用户信息的入口,也是眼 镜未来协同的生态圈,软件方面,苹果通过非开源系统,提升 APP 质量,增强了 用户粘性的同时控制分发渠道,并形成护城河。

此外,苹果推出了不支持逆向转换 USDZ 的模型格式,主要用于 ARKit 增强 现实内容的展示,并通过不断推出各种方便实用的新软件和工具吸引用户拥抱 Apple AR Quick 技术,形成公司在软件、技术、开发工具的壁垒。我们认为苹果 凭借其软硬件生产优势,将继续引领 VR/AR 时代。

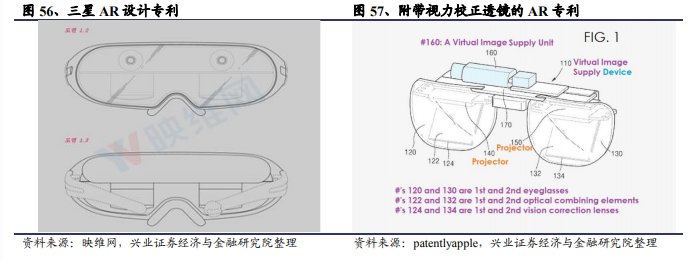

3.3.2、三星

三星在 2017 年的开发者大会上,宣布他们正在通过与 AR Core 的合作伙伴进 一步发力 AR 市场。三星之前致力于发展 VR 头显,在 2014 年与 VR 设备领头羊 Oculus 共同设计 Gear VR,随后与微软合作打造 VR 头显 Odyssey,第一代产品于 2017 年推出。近两年三星在 AR 领域的动作增多,2019 年公布了新的 AR 设计专利,并在 2020 年的消费电子展(CES)上发布了一款基础的图像投影式眼镜。根 据美国专利商标局最新的专利申请显示,三星发明了附带视力矫正镜片的智能眼 镜,矫正镜片可以磁性地附着在镜架上,提供了舒适的佩戴体验。此外,三星表 示,新发布的 SmartTag+配备了蓝牙低能(BLE)和超宽带(UWB)技术,用户 可以在 Galaxy S21+等采用 UWB 技术的 Galaxy 智能手机上利用 AR 技术直观观 察寻找路线。

3.3.3、Magic Leap

Magic Leap 首款 AR 不及预期,新品备受期待。2015 年,Magic Leap 发布 的产品宣传视频凭借逼真的视觉体验震惊消费者,其当时计划采用的显示技术是 数字光场技术,由于存在技术难点而最终采用了光波导技术。2018 年首款产品 Magic Leap One 发布,但 50°左右的视场角沉浸感较差,而且虚拟物体的半透明 的状态,看上去不够真切,物体本身也会偶尔出现抖动和不清晰的状况。

Magic Leap one 预期目标是 10 万套,实际仅卖出 6000 套。Magic Leap One 也展现了不少技术优点,例如视觉感知功能能够对物理环境 进行数字化重建,令现实场景与虚拟影像的交互更加自然。另外其不仅拥有足够 逼真的虚拟影像,还能够记忆虚拟影像的位置信息,下次使用时构建的虚拟影像 仍会在相同位置,因此消费者对 Magic Leap 的下一代产品仍抱有期待。Magic Leap 2 预计于 2021 年 Q4 发布,预计新品的视场角问题将得到大幅改善。

3.3.4、Google、微软、Facebook

Google 早在 2012 年就首次推出智能眼镜 Google Glass,发布之初试图勾勒人 类佩戴眼镜的伟大蓝图,但由于种种原因而未能普及,总结其失败原因主要有以 下五点:①存在侵犯隐私权问题;②外形不受欢迎;③售价昂贵,发布时售价高 达 1500 美元,性价比低;④续航时间短,一次充电只能使用 5 小时;⑤安全问题 亟待解决。尽管谷歌的 AR 产品进展不佳,但其 AR 开发平台的发展稳健,相关 收购活动也为未来的头显产品积累了技术资本。

微软于 2015 年和 2019 年先后发布 HoloLens1&2,性能方面较 Google Glass 有很大提升。由于光学显示系统采用光波导,量产难度大、产品良率低导致售价 昂贵,难以普及大众。其次,HoloLens 产品针对 B 端,主要应用于动画设计、工 业维修与医疗手术。

微软的 AR 设备在 B 端的发展状况良好,例如空中客车就在 利用微软的 AR 技术提高飞机生产效率,同时 AR 也能让工人实现无需实际飞机 或者部件的培训。微软与美国陆军合作开发了基于 HoloLens 的“集成视觉增强系 统”(IVAS),该设备能够显示地图、指南针和武器瞄准点,并且支持热成像技术 以实现夜视。目前微软与美国军方已正式签订合约,项目已进入生产阶段,据官 方公布,该合约持续 10 年,价值 219 亿美元。

Facebook 在 AR 领域也早有布局,2014 年收购 Oculus 的 AR/VR 业务,在 VR 领域弯道超车。在 AR/VR 的追踪定位领域,Facebook 发布基于 Inside-out 的 一体机,成为能够做好同步定位与建图(SLAM)的少数几家厂商之一。2021 年 3 月,Facebook 发布了正在研发的一款手环的模拟视频,这款手环将用以匹配其 AR 眼镜进行隔空控制。另外,Facebook 的相机 AR 特效平台 Spark AR 在 Instagram 上应用地也十分广泛。

4

产业链投资标的梳理

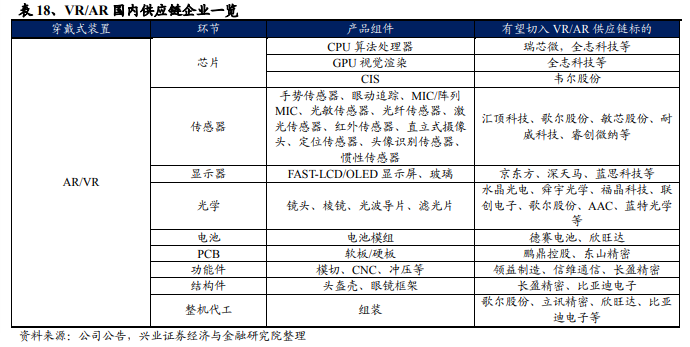

目前 VR 行业处于快速发展期,主流 VR 品牌多为互联网品牌、游戏主机品 牌和手机品牌,目前大陆主要供应商多为手机链龙头供应商,业务多为电子元件、 模组和组装相关的业务,包括歌尔股份、舜宇光学等,但不同于其他消费电子产 业链的格局,以全志科技、瑞芯微、韦尔股份、汇顶科技等为代表的半导体企业有望在 VR 领域抢占国产替代先机。

AR 产业链目前仍处于发展初期,考虑到现有的手机品牌软硬件生态系统优 势,AR 未来的龙头品牌大概率为 VR 巨头或者手机品牌,我们预计未来国内供应 链也将以手机链为主。现有的 AR 产品中,我们判断组装、电池、软板、光学、 精密功能件板块 A 股龙头公司将受益。

完整PPT报告,请在雷锋网公众号对话框回复关键词“ 21511”获取。

VR之变:Pico修正航向,互联网巨头候场

死掉,芯片小厂的唯一宿命?