雪球的“财富密码”

雪球在冬日的阴天越滚越大,在暖阳里也能越滚越小

出品丨互联网那些事

作者丨七秒鱼

雪球是一个文艺词,乍看名字似乎完全和钱毫不相干,却其实时时牵动着投资者的心。

作为金融创新产品。雪球的标签除了社交网络之外,还涉及A股交易、港美股交易、蛋卷基金和私募。

如今已经在影响着投资者的投资风向,而雪球看财经,东方财富看资讯,同花顺来炒股这三大定律已经深入人心。在雪球发布的2018年中数据报告中,用户日均在线时长达到48分钟,其中,投资者围绕财经热点的日产大约近20万条讨论。

5月7日,据彭博社报道,投资社区雪球计划最快将在5月提交IPO申请,或筹资约3亿美元。就知情人士称,雪球的估值约4-5亿美元。

就营收来说,雪球尚未形成规模,与东方财富相差甚远。2020年,东方财富的营收是82.39亿,利润也有47.8亿元。当然他们走的路不同,向来内容社区的变现之路并非一日之功。雪球创始人方文山也表示,雪球前期的任务就是培育高质量的社区环境,后期才会考虑营收的问题。

对此,我们不禁产生了疑问,雪球在此时上市是认为冲击投资圈的时机已经到了吗?雪球的市值被低估了吗?投资雪球是门好生意吗?上市之后,雪球将考虑营收吗?

近年来,理财产品如雨后春笋,给投资人提供了更多的选择。

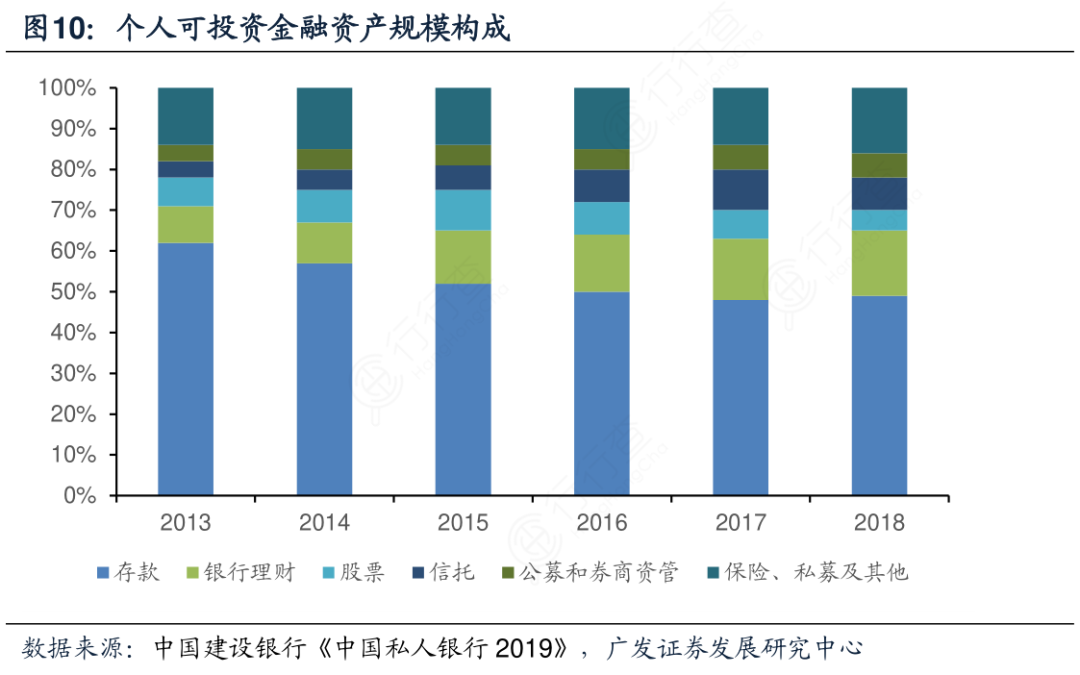

数据分析,个人存款占比在逐年减小,银行理财、股票、信托、公募和券商资管以及保险、私募和其它理财产品的占比在不断增加。

个人可投资金融资产规模构成/数据来源:中国建设银行《中国私人银行2019》,广发证券发展研究中心

据中国证券业协会的数据显示,2020年全年券商凭证累计发行规模11259.93亿元,同比增长近54%,在券商收益凭证规模剧增的背景下,雪球结构收益凭证脱颖而出。那么雪球是凭借什么大火的,值得投资吗?

雪球产品是一种结构化的产品,对投资者来说是一个固定收益凭证,不过是以敲入和敲出作为条件来决定最终兑换收益的多少。

判断是否敲入或者敲出的指标叫做障碍期权,在期权存续期内的特定时点,标的价格上涨或下跌后达到了障碍水平,那么期权会被激活,也就是敲入,或者说终止,进行敲出。

雪球产品的收益结构与敲入价格、敲出价格和标的资产价格走势密切相关。这之中有两种情况对于投资者是有利的,第一种是雪球期权不论有无发生敲入;第二种是雪球期权没有发生敲入也没有敲出,投资者都可以拿到年化收益率。若是雪球存续期内只发生了敲入,那么投资者不是亏损就是没有收益。

雪球投资者将承受标的价格的损失,投资者的收益率等于标的资产跌幅。如果标的资产期末价格超过期初价格,投资者只能拿回本金。这便相当于雪球自带下跌保护的光环,对于投资人更加有利。

那么投资者投资雪球的风险相对较小,20%—30%的年化率是它大火的原因之一。

但是雪球结构产品的收益是和波动率的大小直接关联的,对于券商来说最好的是多波动率,而对于投资者本身来说自然是低波动率更好。

因为一旦标的资产波动率变大,意味着雪球产品的敲入敲出的概率也在增大。对于投资者而言,也可能就会承担更高的亏损,但收益是有上限的,总之对于投资者而言是十分不利的。

那么投资者只要是在低波动下投资就是万无一失的吗?并不是的。

首先券商和投资者获得利益的过程并不相同,券商并不是靠卖雪球产品实现赚钱的目的,而是要对冲其标的多头头寸在下跌时的尾部风险。

此时应对尾部风险,券商有两种解决办法,其一是,选择平仓看跌期权来规避风险;其二是,券商卖出更多的股票来对冲,结果就是会导致更大的风险,只不过这种风险转而由投资者自己来承担了。

所以,风险和机遇共存,没有任何投资产品是绝对靠谱的,只不过是相对的。

况且当市场上出现更多的雪球产品,雪球市场崩盘,雪球将何去何从?

雪球证明社区不仅是沉浸游戏,更是财富密码。

雪球创立于2010年,前身是i美股,i美股是提供美股行情查询、新闻浏览、互动交流等服务的网站,供中国投资者学习或者投资作参考的。

社区投资模式是雪球最核心的竞争力,和其他的股票交易平台相比,雪球网有大量优质内容供用户参考,投资者之间也能直接在雪球上交流。之所以选择社区作为切入口,和创始人方三文的职业生涯是分不开的,由此他坚信用户最有价值的内容是用户产生的。

图片来源:雪球

雪球基于高质量社区的定位,吸引专业投资人参与讨论,辅以财报分析等形成最早期的UGC。

自然前期的美股分享也吸引了一批美股用户,社区氛围已具雏形。

社区最重要的功能就是让用户产生粘性。在互联网时代,流量代表的就是成功的一半,无论是电商还是娱乐型的模式,都是这样的,就美团作为高流量的代表,即使亏钱1000多亿都不慌,归功于流量带给它的底气。

不仅是这样,社区氛围往往会带来附加值,比如激发用户的购买欲。类似于“羊群效应”,泛指经济个体的从众心理。

另外在经济学中的解释是,指市场上存在那些没有形成自己的预期或没有获得一手信息的投资者,往往根据其他投资者的决定来改变自己的行为。

但是从用户的群体来看,雪球始终吸引的是高质量的玩家,并不是疯狂的投资者形象。

在2018年年初《雪球用户调查问卷数据》中,在雪球的主要用户群体中,大约有65.6%的用户年龄分布在30-45岁,还有76.2的用户学历在本科以上。

就深交所发布了2020年个人投资者状况调查报告,报告显示,新入市的投资者平均年龄为30.4岁,比2019年降低了0.5岁。

雪球已然是投资者的乐园,不是基于线下的熟人关系,而是基于共同的关注、思维方式、投资标的,用户的言论随时会受到投资市场的检验。

雪球给自己的定位是“金融+社交”的模式,在提供金融投资信息的基础上,在进一步成为交易经济商、上市企业和财富管理机构的前端整合和服务平台。

在雪球上市之后,盈利也将被考虑在内。走内容付费的路子显然并不能取得很好的效果。

以展示广告来说,是最传统的营销模式,同时竞争者良多,因此并不能达成很好的营收。在这个基础上,雪球推出组合产品,提供给投资者相关信息,比如价格、行情、资讯和数据等等,给投资者提供一站式服务的体验。

另外雪球有作投资产品的尝试,也就是雪球结构产品,基于雪球用户数据做出交易策略。但是一旦雪球市场泡沫化,对于雪球本身将是一个打击。目前来看,光靠内容社区衍生的优势,雪球很难成为天花板的存在。

从另一方面来看,雪球的对手们在变强的路上狂奔。

当前我国证券市场已经进入快速发展期,互联网金融信息服务行业迎来高速发展,市场规模在不断扩大。目前互联网投资从功能看有三大类,分别是证券交易、数据查询和投资者的交流。

尤其是两大互联网金融信息平台东方财富和同花顺成为雪球的强劲对手。据易帆千观数据显示,同花顺2019年6月到2020年10月移动端平均全网渗透率为3.45%,在证券服务类APP排行第一,2020年平均月活为3535万人。

根据艾瑞数据,2019年底东方财富APP端月活跃量为4141万人。雪球的月活数量优势差距没有很大。

另外东方财富和同花顺的业务模式渐趋成熟,收入优势明显。东方财富的业务以证券经纪和基金代销为主,2020年证券经济和基金代销收入占比分别为35.4%和34.6%。

而同花顺提供的炒股软件等产品标准化程度较高。2018年以来资本市场活跃度提升,投资者对金融资讯需求在增加,公司增值电信业务营收大幅增加。

同时公司相应广告和推广业务增加,相应的营收也随之增加。分别在2019年、2020年公司实现营收17.42、28.44亿元。2018-2020年,同花顺网上行情交易系统服务业务分别为公司贡献1.43亿元,1.60亿元、2.41亿元营收。

雪球在交易模式上成效初显,但是一时在行情交易上落后与对手们,但是有很长的探索期要度过,那么雪球在上市之后,能否靠技术补足交易短板也是未知数。由此看来,在这个赛道上,雪球很难在短时间赛出精彩。