金融科技|普惠金融下的智能信贷风控

一

普惠金融及智能风控

风险管理是商业银行经营发展的关键因素。传统的风险管控模式由于数据来源有限、审核程序较长等不足,已不能满足对当下业务中产生的海量数据进行实时分析和多样化风险识别的需求,亟须应时而变。

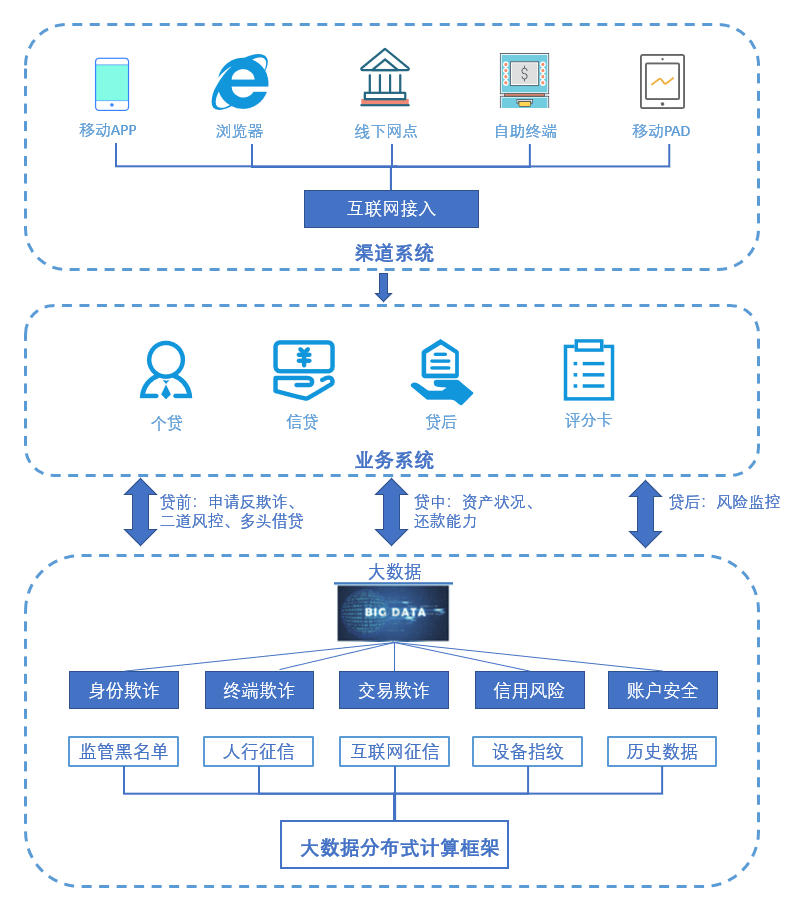

智能风控,是将大数据和人工智能等技术应用到风险控制环节,以提升风险控制的效率和精准度的一种风控模式。典型的智能风控体系如图1所示,为了达成风控目标,智能风控注重对多种人工智能技术的综合应用,借助人工智能技术进行精细化运营管理,可以有效避免人为操作带来的风控漏洞与不足。因此,智能风控成为目前银行风控的研究热点。 图1 智能风控体系

二

智能风控的发展趋势

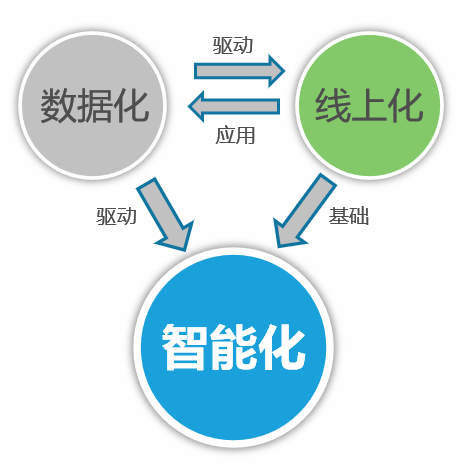

(一)线上化

(三)智能化

图2 智能风控发展趋势

三

普惠金融智能风控关键技术

(一)产品确定

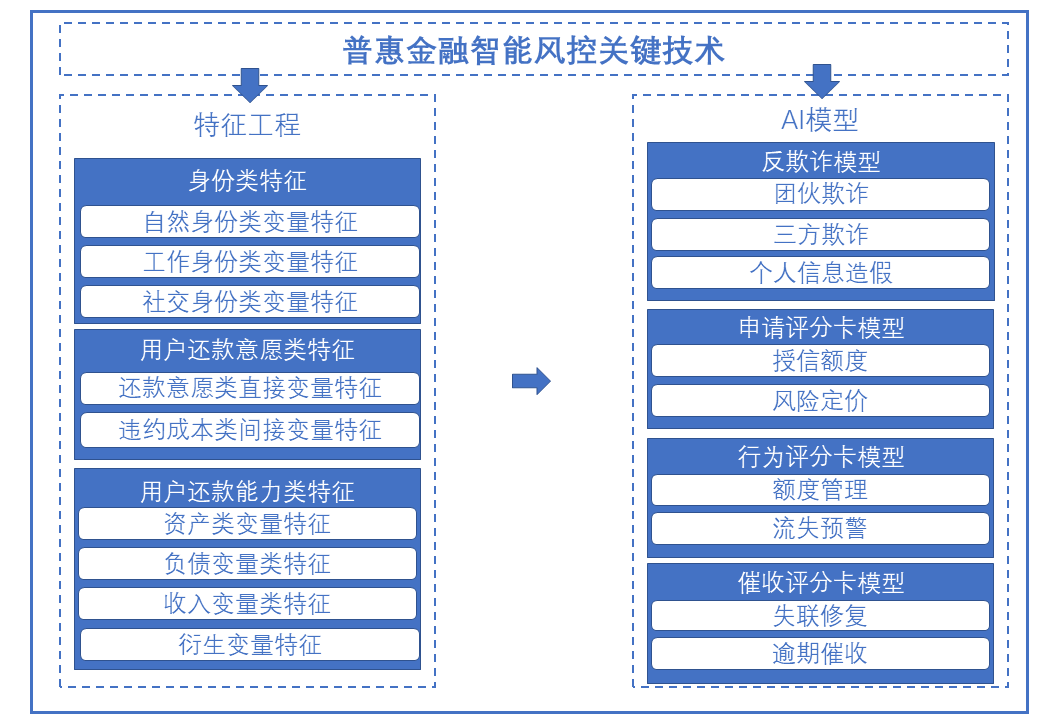

其中,智能风控系统建设的关键在于特征工程和AI模型两大部分的建设,如图3所示。

图3 普惠金融智能风控关键技术

特征工程的构建主要基于信贷基本原理,根据获取的数据,构造验证身份、验证还款意愿、验证还款能力三个方面的特征,形成完整的信贷用户画像。

AI模型的构建主要包括反欺诈模型和评分卡模型的构建。其中,AI反欺诈模型运用人工智能技术实现团伙诈骗、三方欺诈和个人信息造假的反欺诈。评分卡模型的构建主要运用人工智能技术实现申请评分卡模型、行为评分卡模型和催收评分卡模型的构建。如:利用多目标优化成本敏感的逻辑回归信用评分模型,既能够保证利润最大化,又可得到很好的分类准确率;另外,结合XGBoost和生存分析,可为行为评分卡模型中的违约概率提供准确和动态的预测。

总之,特征工程对接入的外部数据和内部数据进行挖掘,通过三类特征构建出用户的完整画像,并将三类特征存入风控系统的数据仓库中。而AI模型则通过提取数据仓库的数据进行训练和预测,实现对贷款人贷款流程的全监控和预警。

四

普惠金融智能风控发展路径建议

目前,国内大部分商业银行对智能风控系统的建设尚处于初级阶段,即线下为主,线上为辅。在此阶段,银行可以根据自有的数据库、资金实力、技术实力、客户资源等,通过两方面加强风控建设:其一,选择成立技术研发部门或子公司等方式进行智能风控系统模块自主研发;其二,借助外部公司力量,例如通过购买阿里云、腾讯云等已成型的智能风控系统公司的技术产品,对银行内部风控系统进行改良。

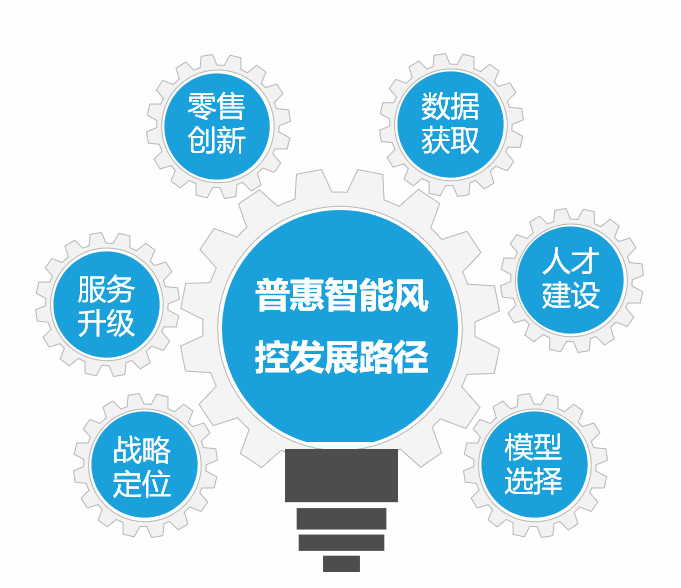

就国内商业银行普惠金融的智能风控系统的建设发展,我们提供如下几点思路。

(一)精准自我分析,明确战略定位

(三) 深入挖掘数据,创新零售产品

一方面应加大新型数字化产品的研发力度,在日常经营中注意与客户沟通并收集其反馈信息,据此来研发新型产品。还可以利用大数据、物联网等金融科技创新推出虚拟信用卡、远程银行、声纹支付等新型零售产品,满足客户更加私人化、个性化产品需求,实现精准营销,提高获客留客能力;另一方面应持续创新已有产品,例如可以与当下的生活热点相结合推出联名信用卡,吸引不同平台、不同圈层的用户进入银行打造的生态圈。

(四)立足政策法规,合理获取数据

在此环境下,普惠金融首先应顺应《个保法》规定,注意对银行客户相应信息做脱敏处理,并保证个人信息的处理经过当事人的知情及同意;其次,中小银行可能因为样本不足而无法做出好模型,因此可通过与外部企业合作,合理利用内外数据并根据自身特色、目标客户与风险偏好来做好选择;同时,应加大对内部数据的应用,而不能对外部数据过于依赖。虽然每家银行的客户数据不可能面面俱到,但一定有自己的特色,因此要利用好自己现有的数据;最后,由于单个小微企业的数据是非常有限的,不足以反映小微企业全貌,因此在对其建立风控模型时应考虑利用产业生态数据和应用场景数据进行加强,进而获取小微企业的完整画像。在利用(税务数据、企业/个人征信解析、三方数据等)数据构建线上评分模型,获得小微企业的初步建议额度后,再结合线下尽调以及标的企业所在的细分行业、细分企业规模等产业数据最终得出风控结果。

(五)建设人才队伍,完善风控体系

1.数据方面主要包括数据总监,数据收集、存储、整理与分析方面的专家,概率论与数理统计方面的应用数学专家,以及以统计学为基础的机器学习专家。

此外,还应配备能统筹以上3个方面的复合型专家及管理人员。

在模型类型选择方面,尽量选取数据支持度好、模型构建方法成熟、效果经过验证的风控模型,如逻辑回归模型、决策树模型等;在模型指标选取方面,可将传统专家经验转化为模型指标,使模型指标与业务之间具有更高的相关度和更显著的因果关系,增加模型的可信度;在模型关系处理方面,要求普惠金融风控模型能与营销模型深度、有效地融合起来,让风控模型从单纯的风险拦截型转变为质量筛选型,以更有效地避免风险在时间上的累积,减少风险暴雷事件的发生。

图4 智能风控关键发展路径

我创建了金融科技群,欢迎大家加入群,备注:FT。我的微信:shushengya360

我提供付费咨询和服务。

你我连接,相互交流,创造更多价值。

公众号:数据科学与人工智能

作者:陆勤

金融科技行业数据科学工作者。

解决信贷业务风控和营销问题。

喜欢写点东西,有一颗利他之心。

提供付费咨询和服务。