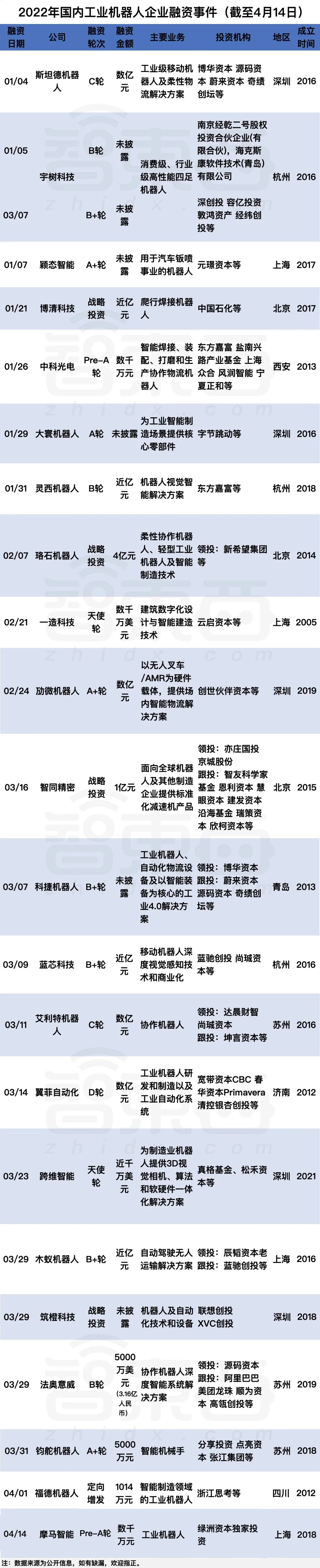

近日,泳池清洁机器人创企元鼎智能、神经康复智能机器人安杰莱科技、扫地机器人ODM公司乐生智能、工业机器人智能化方案商摩马智能、AI影像机器人创企睿魔智能、智能消杀机器人创企汉特云接连获得新一轮融资。据智东西统计,截至4月14日,国内机器人行业今年披露的重要融资事件已有不少于48起,其中亿元级融资不少于16起。融资数量、过亿数量略低于去年同期,大致持平。需注意的是,此次统计仅涵盖主攻机器人相关应用的国内企业,未将一些通用的机器视觉、物联网技术等供应商考虑在内。即便如此,该领域已披露融资金额总计约在30~50亿元区间。具体来看,今年已获得新融资的国内机器人企业主要为服务机器人公司与工业机器人公司,其中深圳企业的数量断层第一,最高单笔融资金额为4亿元,Pre-A轮融资数量最多。服务机器人赛道中,用于手术、康复等应用的医用机器人尤其受关注,例如康复机器人企业傅利叶智能的最新融资达到4亿元;家用机器人中,智能清洁类企业获融资的数量最多。此外,具备无接触特征的消杀、配送、清洁、垃圾分类等类型的服务机器人均得到资本的青睐。总体来看,尽管第一季度未出现过10亿元的高额单笔融资,但在疫情及工业4.0的催化下,国内机器人产业融资进展总体延续了去年的融资势头,披露节奏稳定且密集,且投资方不乏阿里、美团、小米、字节跳动等知名科技巨头的身影。▲2022年1-4月机器人企业融资情况(截至4月14日)

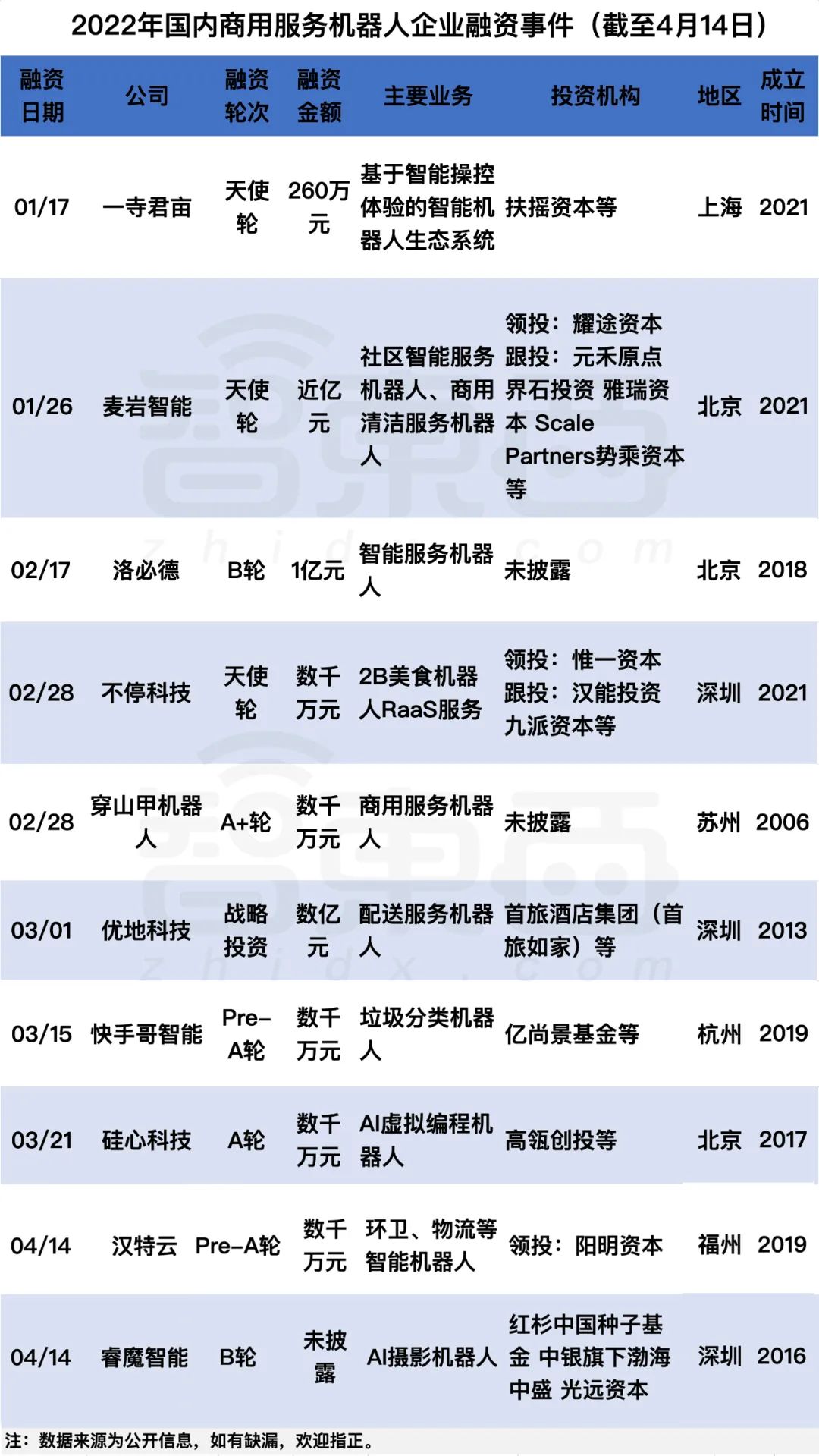

截至2022年4月14日,机器人赛道中获得融资最多的是服务机器人,共25起,占比超一半,这一领域包括医用机器人、商用机器人、家用机器人。

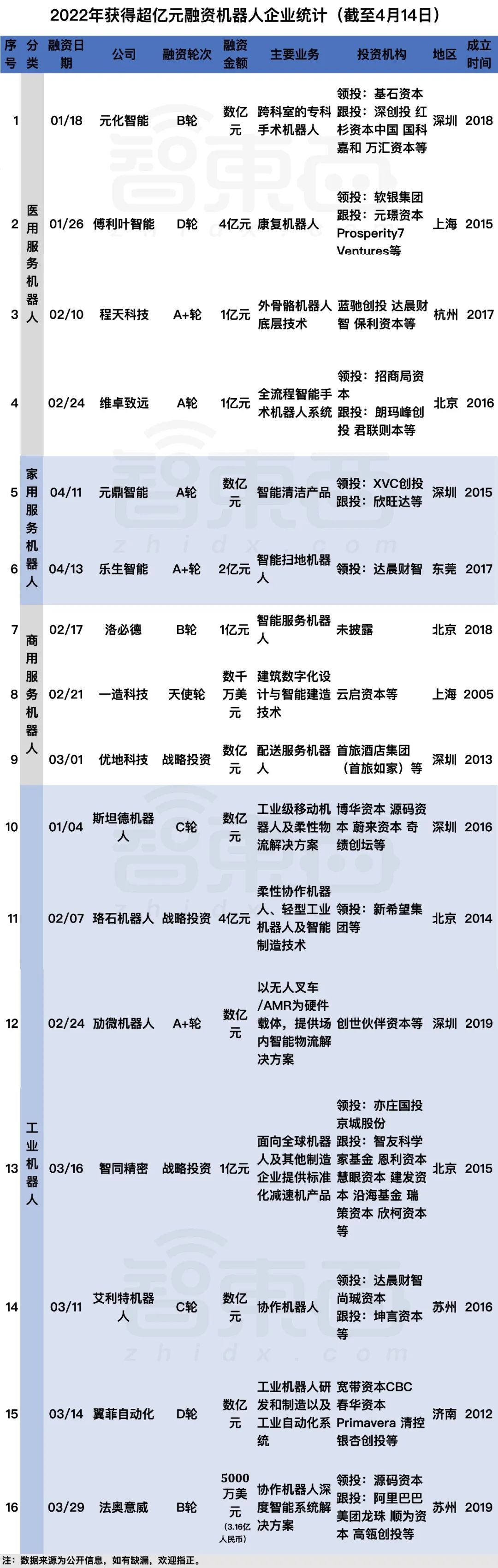

从融资金额来看,已披露具体数额且获得超亿元融资的企业有16家,其中服务机器和工业机器人各占一半。值得一提的是,服务机器人赛道下医用机器人领域的超亿元融资有4起,其融资总额最高。

▲2022年获超亿元融资机器人企业(截至4月14日)

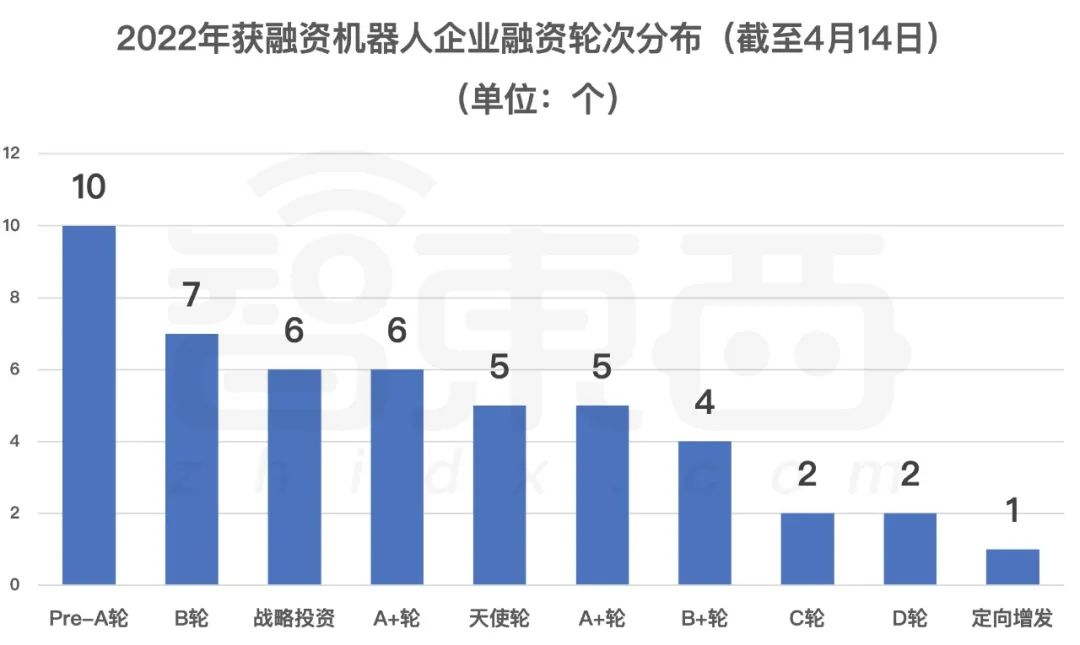

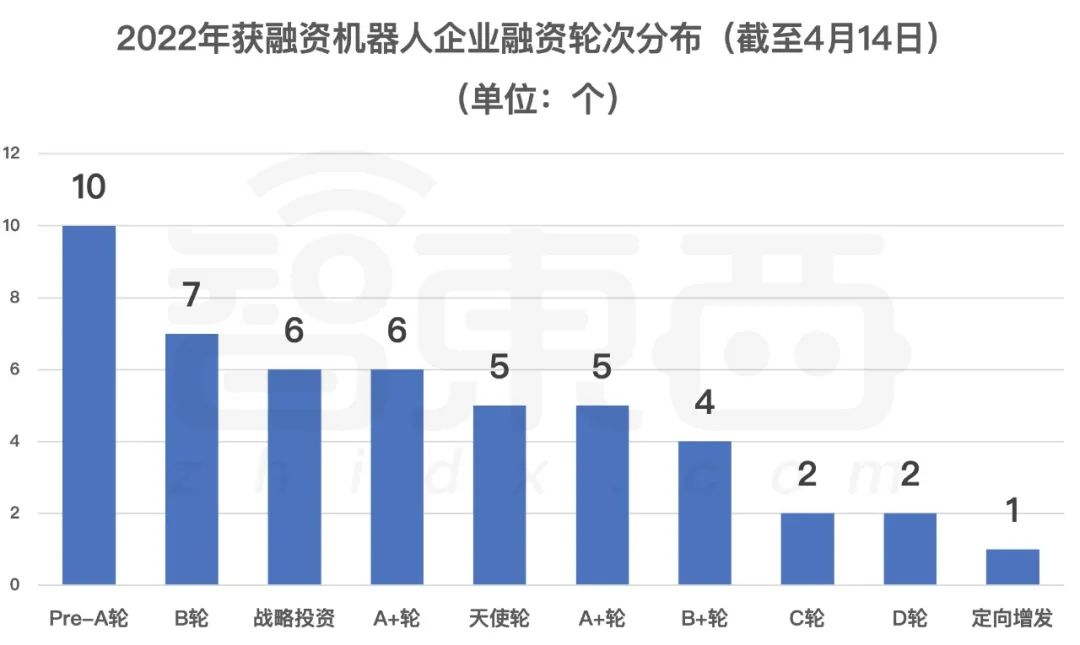

获得融资的机器人企业中,处于Pre-A轮融资的企业较多,一共有10家,Pre-A轮是介于天使轮和A轮之间的融资阶段。企业进行A轮融资的前提是,产品定型并且业务已经开始正常运作,部分没有达到该条件的企业会选择先进行Pre-A轮融资。位于C轮、D轮融资阶段的企业较少,共4家。

▲2022年获融资机器人融资轮次分布(截至4月14日)

在成立时间分布上,我们看到2022年开年至4月14日期间获得融资的国内机器人企业主要成立于2016-2018年。其中,2016年成立的机器人企业居多,达到11家;2018年成立的企业紧跟其后,达到9家。

获得融资的机器人企业中,2016年机器人成立的企业数量最多。

▲2022年获融资机器人企业成立时间分布(截至4月14日)

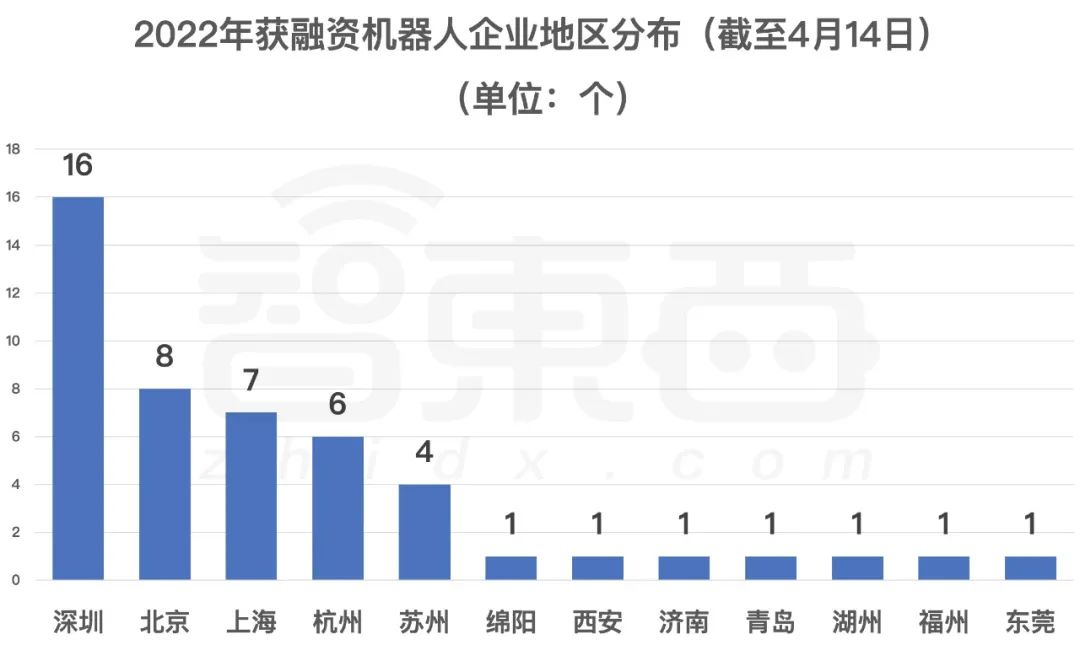

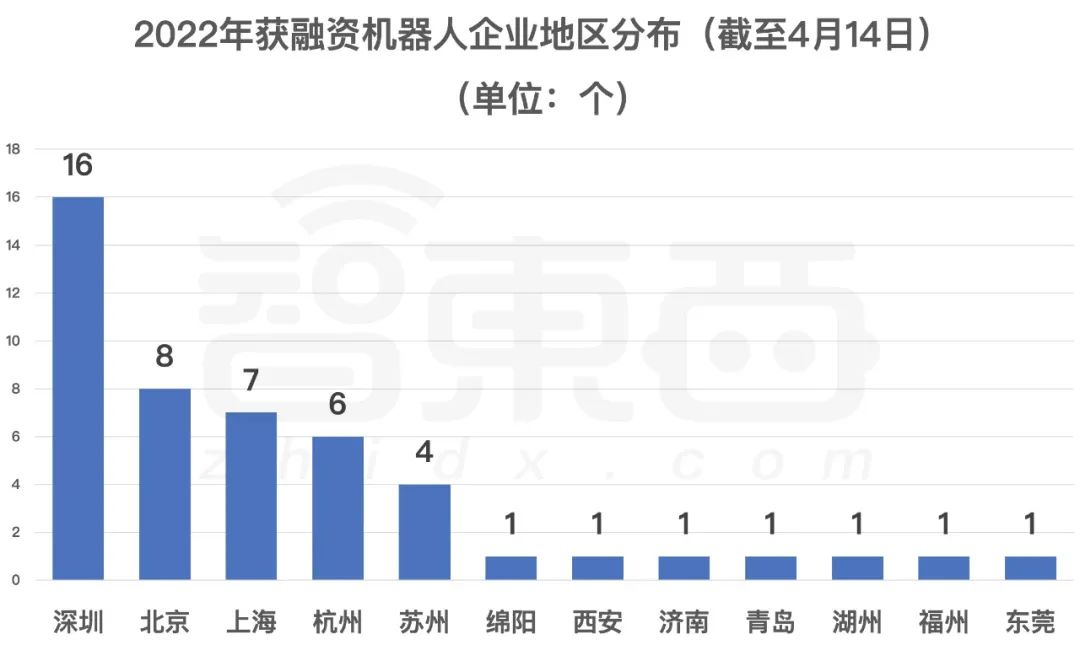

这一分布符合2016年-2017年的机器人创业潮及创企发展周期,《2017世界机器人大会》的数据也显示,2016年我国机器人产业规模首次突破50亿美元,并且连续五年成为全球第一大应用市场。从地区分布来看,在此期间获得融资的国内机器人企业主要集中在北上深地区,其中深圳的企业最多,达到16家,北京为8家,上海为7家,紧随其后的是杭州和苏州,西安、济南、青岛等地也有机器人企业新融资,但都仅有1家。

▲2022年获融资机器人企业地区分布(截至4月14日)

2022年,截至4月14日,获得融资的国内机器人企业中,服务、工业机器人领域是资本青睐的热门方向,特种机器人融资事件较少。其中,服务机器人融资事件有25起,工业机器人融资事件有22起,特种机器人融资仅1起。特种机器人的应用领域更加专业化,不同于服务、工业机器人的大众化应用,且其使用和操作还需要经过专门培训。聚焦于变电站、公安区域巡防、通讯和特种工业的千巡科技,是截至4月14日唯一一例获得融资的特种机器人企业,该企业于1月12日获得数千万元的Pre-A轮融资。成立于2018年的千巡科技已获得三轮融资。千巡科技创始人王淮卿在接受媒体采访时说,相较于一台机器人一小时拍摄80-150个检查点的平均水平,千巡科技的巡检机器人可将此数值提升至500-1000个。

▲千巡科技智能巡检机器人

从2022年截至4月14日的融资事件来看,医用机器人领域在服务机器人中受关注程度最高。

医用机器人领域的融资事件为8起,家用机器人领域7起,从数量上看相差不大,但从已披露的融资金额来看,医用机器人中超亿元的融资有4起,而家用机器人仅2起,大多为数千万元级别。

▲2022年医用机器人获融资情况(截至4月14日)

疫情肆虐下,医疗领域的机器人应用越来越丰富。《中国制造2025》《“十四五”机器人产业发展规划》和《国务院办公厅关于推动公立医院高质量发展的意见》等政策也在推动高性能医疗诊疗设备发展,今年开年也有多个手术机器人成功应用于实际手术案例中,并且微创医疗、和华瑞博的手术机器人已获批上市。

▲2022年1-4月国产手术机器人相关事件(截至4月14日)

医用机器人领域,融资表现最亮眼的企业是傅利叶智能,其最新融资高达4亿人民币,也是服务机器人领域金额最高的,同时这家公司也是国家级专精特新小巨人企业,已牵头承担近20项国家及省级科研项目。傅利叶智能聚焦于智能康复机器人,推出了上肢、下肢、运动与平衡三种更为细分的解决方案。

▲傅利叶智能WristMotus腕关节康复机器人

医用机器人领域有多个细分场景下的机器人企业,包括专科手术机器人、外骨骼机器人、空气消毒机器人和手术机器人系统。其中,外骨骼机器人领域的企业吸金程度最高,共5家,其他领域均为1家。“外骨骼机器人”顾名思义就是“穿在外面的骨骼”,也就是套在人体外面的机器人。程天科技、迈步机器人、英汉思动力以及专注于康复机器人领域的傅利叶智能都属于外骨骼机器人领域。在家用机器人领域,企业大多集中于智能清洁领域,其中有6家企业的主营业务为智能清洁机器人,其余1家为消费级水下机器人开发商鳍源科技,其主要产品包括水下消防救援机器人等。

▲2022年家用机器人获融资情况(截至4月14日)

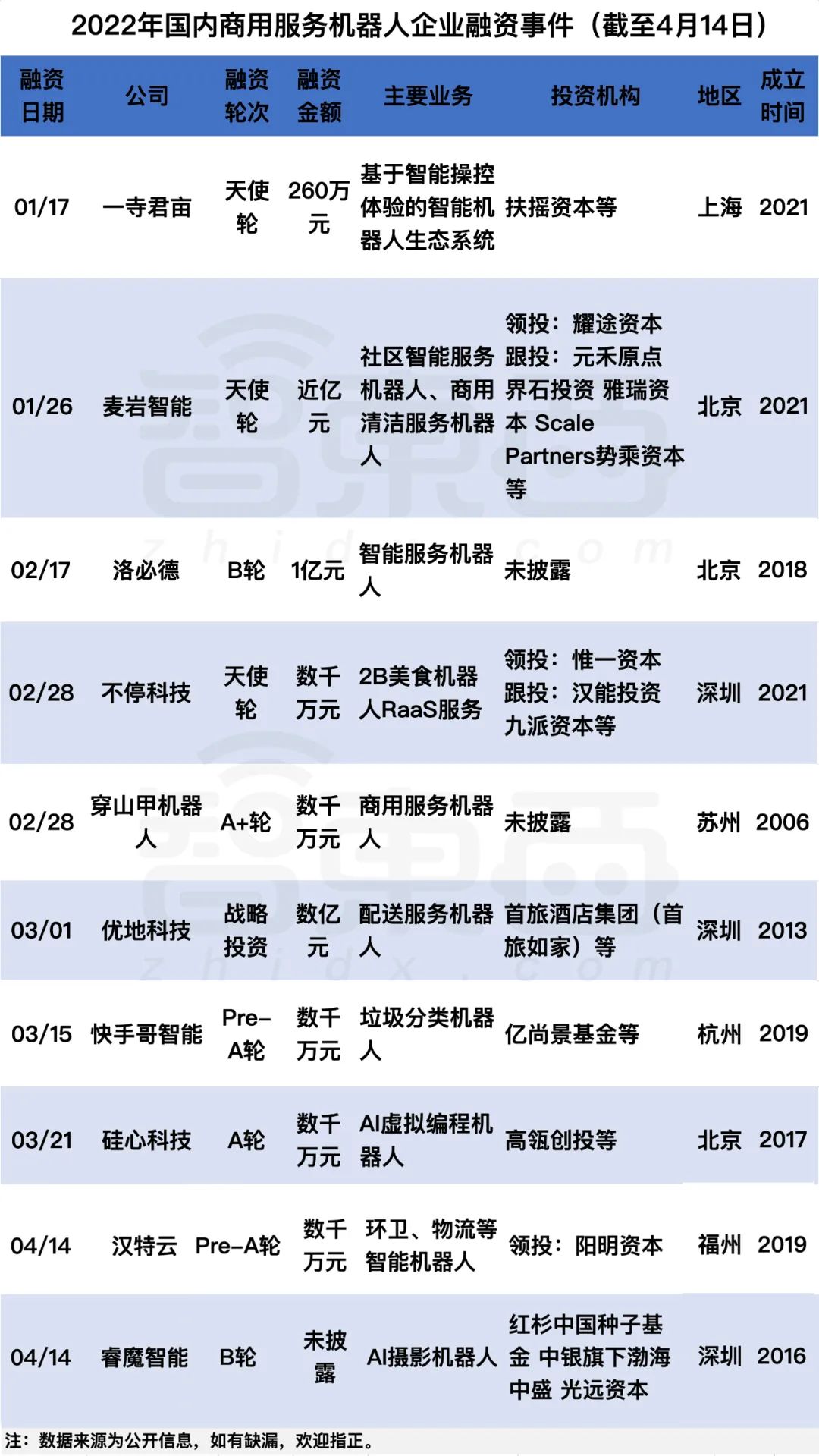

这5家智能清洁领域的机器人企业,仅元鼎智能获得了超亿元融资。与其余5家企业不同的是,元鼎智能的产品面向的是室外,而不是室内,有智能泳池、割草机器人、扫雪机器人等,这一赛道在国内尚属于小众。值得一提的是,小米集团也在今年3月有所动向,其中获得数千万人民币的赫特智慧就由其投资,目前,赫特智慧的产品集中于智能擦窗机器人这一细分领域。哈崎机器人四足机器人算法工程师李丰果告诉智东西,目前机器人技术水平大多为辅助人做一些事情,也就是相当于自动驾驶L2水平,像智能清洁场景下的扫地机器人,其实其应用场景还有待进一步挖掘,该市场的火热程度仍将持续。截至4月14日,今年商用机器人获得融资共8起,但相比于医用机器人,其融资金额仍然不高,已披露的融资数据显示,获得亿元级融资的企业有2家,分别为洛必德和优地科技。

▲2022年商用机器人获融资情况(截至4月14日)

从细分领域来看,商用机器人的赛道较为分散,包括商用清洁、美食、迎宾、配送、垃圾分类等多个领域,2022年开年至4月14日超亿元融资的2家机器人企业主营业务都包含配送机器人。其中,洛必德成立于2018年,获得了1亿元的B轮融资。截至目前,洛必德共完成3轮融资,融资总额达2.1亿人民币。洛必德的产品线包括智能配送、消杀、送餐机器人等,在家用、商用领域都有涉及。产业研究综合服务平台亿欧的数据显示,截至今年4月,洛必德消杀机器人已在北京、上海、吉林、辽宁、广东、福建等多个省市的三甲医院投入使用,累计覆盖医院500余家、中高端酒店1500余家。

▲洛必德消毒防疫机器人

另外一家优地科技,获得了首旅酒店集团的数亿元战略投资,这已经是首旅如家酒店集团第二次投资优地科技。截至目前,该公司已完成10轮融资。优地科技成立于2013年,但刚开始其主要业务是帮助英伟达做移动GPU和无人驾驶项目研发,2015年其主要业务转向了机器人赛道,并逐步形成以文娱休闲、酒店配送为主的室内配送以及室外配送两大产品体系。基于此前与英伟达合作的技术积累,它也成为业内较早实现无人驾驶设备量产商用化的企业之一。

▲优地科技酒店配送服务机器人“优小妹”

总的来说,服务机器人市场相对成熟,在医用、商用和家用赛道都有较为完善的布局,更不乏小米等互联网巨头入局。

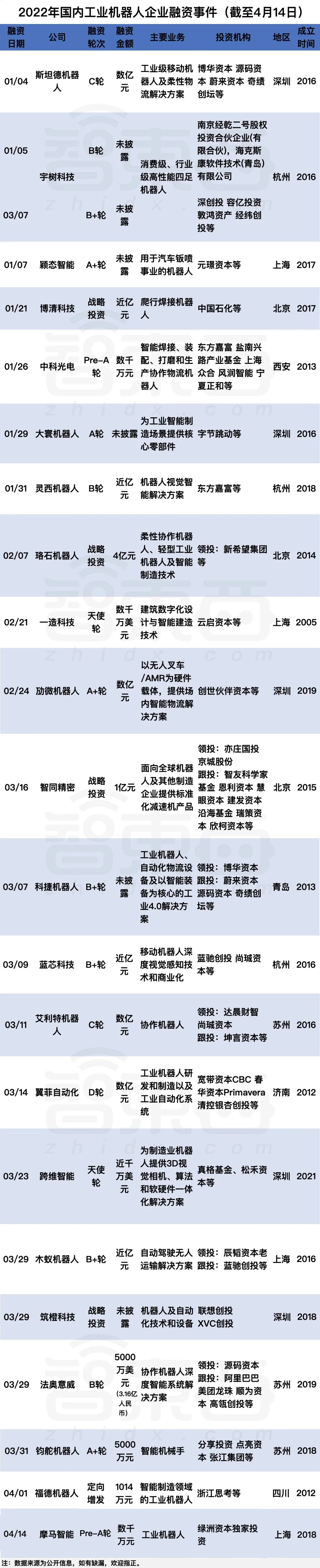

22家工业机器人企业获新融资,阿里、美团、蔚来参投

在机器人领域,工业机器人是发展时间较长、应用更为宽广的领域。据智东西统计,2022年开年至4月14日,工业机器人领域共有22家企业获得融资,其中融资金额超亿元的有8家,宇树科技连续获得2轮融资。

▲2022年工业机器人融资情况(截至4月14日)

从工业机器人行业来看,根据中商产业研究院发布的《2021年中国工业机器人行业产业链上中下游市场分析》报告,中国工业机器人行业产业链由上至下依次可分为上游核心零部件制造,中游机器人本体制造及系统集成,下游为具体应用和整体解决方案。

▲中国工业机器人全景产业链图(图源中商产业研究院)

从融资情况来看,大多工业机器人企业集中于下游,也就是提供整体解决方案。在获得融资的机器人企业中,位于产业上游的有3家,分别是精密标准化减速器产品的智同精密和提供电动伺服抓夹的大寰机器人和钧舵机器人。智同精密成立于2015年,是北京市专精特新“小巨人”企业,其主营业务为精密减速机的研发、制造。其公司官网显示,精密减速机构成了工业机器人运动的核心部件“关节”,并且占据机器人整机约35%的成本。目前,该公司的主要产品已经应用于新松机器人、阿童木机器人、图灵机器人等国内知名企业。

▲智同精密CRV-C系列

除此之外,在智能制造场景下,搬运、抓取是较为常见的操作,电动伺服抓夹也在其中扮演了重要的角色,提高智能抓取时的精度和力度。其中,大寰机器人成立于2016年,其最新一轮融资的投资者为字节跳动,但具体融资金额并未披露;钧舵机器人获得了5000万元的A轮融资。其余19家企业的业务都集中于提供机器人系统解决方案,中游机器人本体制造领域的机器人企业较少。在这之中,获融资金额最高的企业为珞石机器人,获得了由新希望集团领投的4亿元战略投资。珞石机器人成立于2014年,已累计获得7次融资,融资总额累计已超10亿人民币。该公司的主营业务包括柔性协作机器人、轻型工业机器人及智能制造技术研发,并采用自主研发的控制系统。珞石机器人副总经理王双在接受媒体采访时称,珞石机器人的xMate柔性协作机器人与普通工业机器人不同,为七轴机器人,并且其智能控制系统还具备灵敏碰撞监测能力。

▲珞石机器人新一代柔性机器人

此外,在机器人行业下游业务中,物流机器人和工业机器人软件提供商也是两大热门吸金领域。2022年开年至4月14日物流机器人领域有4家企业,机器人软件提供领域有6家企业获得融资。

▲2022年物流机器人和机器人软件提供商融资情况(截至4月14日)

在物流机器人企业中,2022年开年至4月14日获得亿元级融资的有2家,分别为斯坦德机器人和劢微机器人。机器人软件提供商中,披露具体融资数额且融资超亿元的有2家,分别为法奥意威和翼菲自动化。值得一提的是,获得5000万美元(3.16亿人民币)B轮融资的法奥意威,其投资者有阿里、美团。法奥意威成立于2019年,其官网显示,该公司是第一家实现全核心零部件自主研发的协作机器人公司。

▲法奥意威协作机器人

工业机器人在制造领域发挥着举足轻重的作用,其在资本市场上的火热,也与中国“十四五”期间的智能制造发展规划相映衬。随着我国智能制造化进程的加快,工业机器人在未来的发展仍有很大潜力。

结语:机器人行业融资热情不减,资本看好医用、清洁赛道

中国电子学会的数据显示,2021年工业机器人占全球机器人市场规模的43.15%,服务机器人占37.28%,特种机器人占19.57%。现阶段,工业机器人占有的机器人市场份额较大,同时,服务机器人中的医用机器人优势逐渐凸显。家用机器人的获融资企业则多集中于智能清洁领域,随着扫地机器人等智能设备不断渗入家庭生活,该市场也将有进一步增长。与国外机器人领域相比,国内机器人发展起步较晚,但现在国家政策和市场前景的双加持,正为国产机器人领域的企业在寻求技术发展、市场扩展等方面提供推力。