千亿奶酪市场,谁在夺取话语权?

奶酪行业的黎明正待破晓。

全文5026字,阅读约需10分钟

文 | 大君

来源|消费界

ID:xiaofeijie316

题图|Pixabay

奶酪产业真正有所起色,是在1964年东京奥运会结束后。

身高焦虑曾在很长一段时间困扰着日本人。东京奥运会上西方选手的近距离出现,更加直观地突出了东西方身高的差异。而奶酪作为欧美人重要的高营养食物引起了日本民众的注意。

东京奥运会结束次年,日本奶酪界的龙头雪印乳业当即推出“冠军奶酪”,并于同年进入了“学校给食”菜谱,培养中小学生食用奶酪的习惯。

到了70年代,这批中小学生成为日本第一批真正意义上的本土奶酪消费者。此时正值日本经济腾飞期,西方饮食文化在日本广泛流行,三明治、意大利面等西式食品进入便利店,作为西餐重要辅料的奶酪风靡日本,此后逐渐完成在全国范围内的的渗透。

上个世纪50年代,奶酪进入韩国同样遭遇了萌芽期的沉寂。70年代后,由于政府的推动,西方文化的输入,以及农场的规模化、标准化经营,奶酪产业在韩国同样迎来快速发展期。

目前,韩国人均奶酪消费量达到2.91kg。

如今,与日韩同处东亚文化圈,饮食习惯相似的中国也在酝酿着一场奶酪行业的爆发。

热起来的奶酪行业

相较日韩,国内奶酪行业起步更晚。

奶酪的的制作工艺相对复杂,生产过程中对温度、湿度要求苛刻,国内乳企早期在技术上并不具备优势。

而且由于奶酪造价高昂,需要尽可能地利用奶酪生产过程中产生的副产物,以分摊成本获得价格优势。然而作为主要副产物的乳清,需要专业的处理设备,成本投入大。乳企在资金上同样不具备优势。

最为关键的是,奶酪生产出来,还要面临鲜少有人购买的尴尬处境,因而入局积极性并不高。

直到1986年,完达山乳企从芬兰引进现代化专业生产设备,中国奶酪行业正式拉开序幕。

但长期以来国内市场对进口奶酪依赖程度高,进口量占奶酪总量的比例高达60%以上。

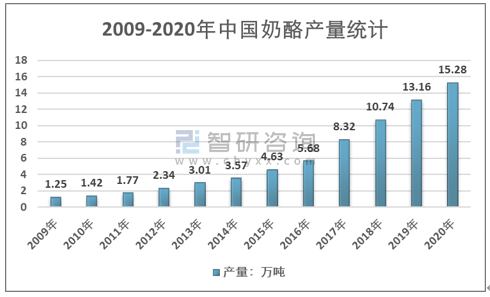

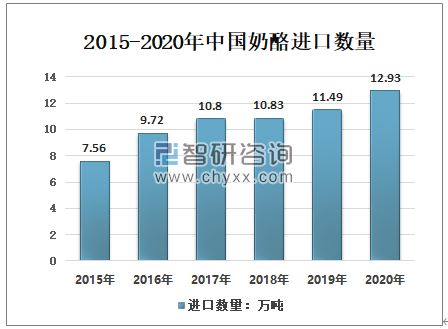

图片来源于智研咨询

图片来源于智研咨询

2011—2020年期间,中国奶酪的进口量和进口金额整体都呈现上升趋势。截止至2020年,我国奶酪的进口量为12.93万吨(这一年,国产奶酪量为15.28万吨),进口金额为5.91亿美元,相较2019年,两者增速分比为12.53%和13.22%。新西兰,欧盟、澳大利亚以及美国是主要进口国。

从人均消费量来看,2020年,我国人均奶酪消费量为0.28kg,明显低于欧盟和美国的人均10千克以上的奶酪消费量。

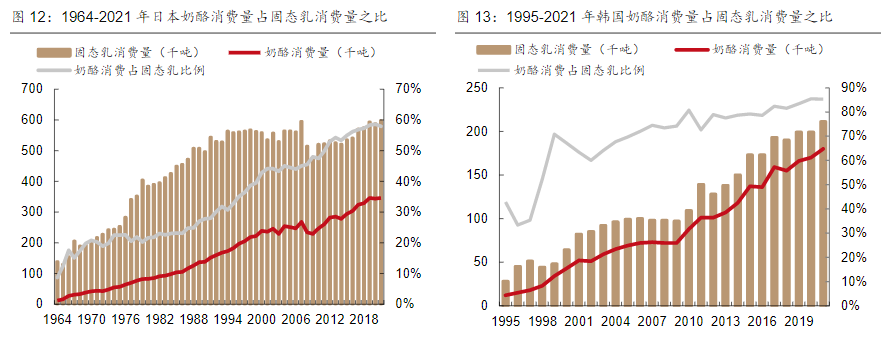

欧盟与我国饮食差异相对较大,直接对比或有失偏颇。但即便和饮食习惯类似的日韩对比,这个数据也仅等同于1966年的日本和1995年的韩国的人均奶酪消费量。

而日韩当时的人均奶酪消费增速分别在30%以上,与20%—30%之间,正处行业黄金发展期。2012—2020年中国人均奶酪消费量CAGR约为19%,低于人均奶酪消费水平相等下的日本,但趋近韩国。

这也释放了一个积极信号:中国奶酪市场潜力大,人均消费量仍有约6-7倍提升空间,且以增量市场为主。

每千克奶酪制品是由10千克牛奶浓缩而成。奶酪可以看作可以吃的“固态奶”,且由于浓缩了牛奶的精华,在营养价值上高于液态牛奶,素有“奶黄金”之称。

其所富含的营养元素中,蛋白质含量是牛奶的5—8倍,钙奶的6—8倍,维生素A含量是牛奶的6倍、锌铁含量更是超过牛奶的10倍,且经过乳酸菌等微生物及酶的作用,奶酪可适用于患有乳糖不耐症的消费者。

纵观全球,乳制品市场呈现的均是功能、口味、营养、健康并行发展的趋势,奶酪消费量高与生活水平高联系密切,是消费升级下的产品。

美国等发达国家已经转型为以消费奶酪为主的成熟市场,奶酪消费占比达到60%。

日韩的乳制品也都经历了奶粉—液态奶—固态奶的消费升级之路。其中奶酪作为固态奶中的主导性产品,在这一过程中发挥了不可忽视的作用。

图片来源于西部证券

在过去的50年间,日本固态奶消费量增长超300%。到2021年,奶酪占固态奶消费比例已跃升至60%。

韩国固态奶消费量较20多年前,增长超600%。2021年奶酪占固态奶消费的80%以上。

与发达国家相比,我国不仅奶酪消费量低,现阶段的消费结构也以液态奶为主,奶酪的消费量只占4%。

但在消费升级的大趋势下,一切都在发生变化。功能性食品大火,追求健康、营养、美味的Z世代正在撑起一个新的消费市场。2019年中国人均液态奶消费24.4kg,增速放缓,已经临近消费瓶颈,从“喝奶时代”向“吃奶时代”切换的势头逐渐明显。

奶酪市场BC双端同时放量

奶酪在中国市场潜力极大。

首先它的品种极为丰富,在法国素有“一村一奶酪”的说法,整个法国的奶酪品种在500种以上,意大利也有300多种,再加上欧亚其他国家的品种,世界上奶酪品种数量过千。

以天然奶酪为原料的再制奶酪还可调出各种风味,以适用不同地区消费者的口味偏好,并可在再制过程中,减少奶酪中脂肪、盐的含量,以适应大众的健康化食品追求。

其次奶酪具有广泛的应用场景,它既可以是西餐中的重要辅料,也可以是茶饮、烘焙食品中的点睛之笔,还可作为零食、社交货币、礼品等,适用场合多样。

此外,奶酪还具备成瘾性,可作为长期食用的产品。

奶酪中所包含的酪蛋白成分,在消化过程中,会释放出酪啡肽,刺激多巴胺,让人体感受到兴奋,激发对奶酪的渴望。奶酪中的脂肪同样会使人感到愉悦和满足,从而又重复了这一循环,加深对奶酪的渴望。

据西部证券研报数据,2025年,中国奶酪市场规模将达288-333亿元,CAGR15.2%—18.6%,其中零售端、餐饮端分别预计达到193-204亿元、95—129亿元,CAGR分别为17%—18%、12%—19%。

但就目前来看,中国奶酪消费量在零售、餐饮端分布约是三七开,主要集中在餐饮端。

零售端之所以会被寄予厚望,原因主要在于以奶酪创新的网红零食近年受到消费者关注,本土企业积极布局;随着西方文化的渗透,与90后成为新一代消费主力军更愿意探索美食的西式做法,家庭烘焙流行,奶酪碎开始在零售市场走红等

而在各类影响C端奶酪市场规模增长的因素中,奶酪棒的驱动力尤为明显。

相较上一代父母,80、90后宝妈群体对儿童零食的排斥性更小,会主动为儿童购买零食,并对宝宝零食的营养、健康、安全有着更高的要求与购买欲望。奶酪棒在安全健康的基础上,同时具备休闲零食,营养补充双重属性,适合儿童消费场景。

此外,儿童的口味偏好、饮食习惯容易养成。儿童奶酪迎来发展红利期。根据光大证券的预测,在奶酪市场上,低温奶酪棒的市场空间预计200亿元,常温奶酪棒的市场空间预计300亿元,具有丰富的想象空间。

未来,随着新一代儿童成为消费主力军,由奶酪棒带动的奶酪全行业还将迎来新一波增长。

B端市场同样不可小觑。

正如一代人有一代人的活法,一代人也有一代人的吃法。快节奏的都市生活下,饮食习惯正在被重新定义。

瑞幸、喜茶、蜜雪冰城、奈雪的茶、茶颜悦色等咖啡、奶茶品牌加速扩店。而各家主打饮品抹茶拿铁中的奶霜、芝士茗茶中的芝士、厚厚芋泥宝藏茶的奶油、奶盖等均含有再制奶酪。

作为新式茶饮的重要原料,茶饮行业的快速发展带动奶酪在年轻群体中渗透率的提升。

上述逻辑同样适用于西式餐饮、烘焙甜点、便利店行业对奶酪的促进。披萨、沙拉、三明治、芝士蛋糕、芝士排骨、芝士焗饭……奶酪风潮正在借助餐饮端的力量向消费者全面袭来。

奶酪市场竞争格局

在国内奶酪市场起步期,国外品牌由于在技术、资金、品牌、销售领域更具优势,因而入局较早,以在中国发展经销商,为中国品牌进行代工生产,或直接在中国建厂、本土化发展的模式攻占中国奶酪市场。百吉福、安佳、卡夫等海外品牌长期位居我国奶酪市场TOP10。

图片来源于中泰证券

这种状况在2018年出现了改变。这一年妙可蓝多市占率达到3.9%,处于第六位。

虽然前5全为海外品牌,但妙可蓝多推出奶酪棒后的市场表现依然让更多本土企业意识到,消费者的市场教育成效已显,国内奶酪市场正在走向成熟,中国乳企在工艺与本土化方面具有一争之力。

因而伊利、妙飞、良品铺子、认养一头牛等国内乳企纷纷布局奶酪行业,在奶酪棒这一领域利用自身优势与妙可蓝多同台竞技。

但总体来看,国内奶酪市场仍处于起步阶段,行业竞争并不激烈。

在C端,妙可蓝多依然是众多参与者之中,表现相当亮眼的品牌,在奶酪业务上实现了5年25倍的收入增长。

2008年妙可蓝多通过和法国奶酪品牌保健然集团合作入局奶酪领域,直到10年后,妙可蓝多推出爆款产品奶酪棒,公司进入发展快车道。奶酪棒占公司奶酪业务总收入比例由2018年的47%增至2020年的67%,已成为妙可蓝多奶酪收入来源的第一大单品。

在产品方面,妙可蓝多奶酪棒到目前为止已实现6次升级,在对本土市场口味偏好的感知上相比大多数竞争对手更为敏锐,推出了果蔬、芝士、巧克力、冰淇淋等多种口味。

此举一方面使妙可蓝多在满足儿童多样化需求的同时,实现吃不腻,培养长期消费习惯;另一方面则让品牌完成了覆盖中高端的产品矩阵打造,以规模效应提升企业利润率。

2018年前奶酪棒市场由外资品牌百吉福垄断,但并未做到渠道下沉,保持着仅铺大型商超的“高冷”形象。

而妙可蓝多恰恰是将重心放到了渠道上。其高管曾直言“街边小店、烘培店、学校内、网吧电影院,只要有冷风柜的地方能合作的都合作了,只要能往下铺的场景,就会继续往下铺”。

妙可蓝多可谓是以强势姿态铺设渠道抢占市场。其不仅在零售端拥有全国性及区域性KA、便利店、母婴店等多元化的销售渠道;同时在餐饮端合作达美乐、海底捞、萨莉亚、85度C等大型连锁餐饮品牌。

在线上,品牌则覆盖了天猫、京东、苏宁易购、拼多多等主流平台,并拓展了盒马鲜生、叮咚买菜、每日优鲜、蜜芽、有赞等新零售平台。

其能够在三年内立足奶酪棒,另一大重要原因,则是其在品牌营销上的大力投入。

除却以汪汪队立大功、宝可梦、哆啦A梦三大IP合作,塑造宝妈、儿童群体的熟悉感与情感依赖,进而促成购买;妙可蓝多还瞄准白领妈妈,签约了实力派演员孙俪为品牌代言人,以“奶酪就选妙可蓝多”的品牌广告深化消费者心智。

此外其还合作了分众传媒,以无处不在的电梯媒体网罗中产消费群体,拓展用户数量。

目前,妙可蓝多正在实现着对老大哥百吉福的反超。据其官方介绍,妙可蓝多在奶酪行业的市占率已从2018年的3.9%增加到2021年的30.9%,超过百吉福25%的市占率。

安佳则是B端翘楚,市场份额占比为60-70%。

提到安佳不得不提其母公司恒天然。恒天然是全球主要餐饮连锁品牌的核心乳制品供应商。

2001年恒天然正式进入国内市场,通过在本土指定经销商的方式进行分销,但渠道覆盖和下沉效果不明显,并出现沟通成本高,采购流程复杂的问题。

这一局面在2016年迎来转机,恒天然推出专门服务于B端餐饮渠道的“安佳专业乳品专业伙伴”品牌,打破原有分销体系,自建通道。商业模式也从单纯卖进口黄油和奶酪产品,转变为从产品宣传、定价和促销,再到后厨等环节为餐饮行业客户提供定制化的解决方案。

同时搭建销售团队、完善备货、建立冷链分销中心、搭建冷链配送系统、建立采购和订单系统、组建物流团队等,提升各环节效率。

2019年安佳启动“中式餐饮西式融合”战略,加大在中餐渠道的布局,陆续推出冰面包系列、芝士月饼、奶盖啤酒、芝士虾滑等产品,并和新茶饮品牌合作。

此外,还将原先仅面向餐饮端的爆款产品(例如马苏里拉芝士)推广到消费者端,并推出安佳高钙奶酪棒,布局C端市场。

目前安佳餐饮业务已触达国内372个城市,服务超过78000个餐饮网点,形成了覆盖全国绝大部分地区的销售网络,面向C端的产品则选择在天猫、京东、盒马铺货等渠道铺货。

在营销方面,安佳与盒马展开战略合作,推出渠道专属品牌“日日鲜”鲜牛奶;与今日头条联合打造头条新闻瓶,让牛奶以和资讯结合的形式上线;与大英博物馆联合推出“路易斯棋子瓶”,塑造品牌“艺术品”形象;在小红书以种草笔记获取消费者口碑……

目前,其奶酪产品在国内披萨市场占有率超过50%,在烘焙、餐食、饮品等多个渠道收入增长强劲。

2020财年恒天然大中华区餐饮服务收入15.92亿新西兰元,同比增长33.1%,2016-2020财年CAGR为23.6%,2021财年上半年收入15.55亿新西兰元。

奶酪赛道正处风口之下,企业的积极入局则将市场空间进一步打开,而新一代奶酪消费者饮食习惯的培育也正在为行业未来新一波的增长夯实基础。奶酪行业的黎明正待破晓。

本文由消费界授权亿欧发布,申请文章授权请联系原出处。