海外瞭望|Netflix后疫情增长结构&超越SVOD?

共 4444字,需浏览 9分钟

·

2021-08-01 23:38

作为流媒体领头羊和重要风向标,Netflix的2021Q2财报显示出什么样的增长结构?体现出什么样的大视频走势?

Netflix上周公布财报称,截至2021年Q2,Netflix全球付费用户数达到2.09亿,同时该公司2021财年第二季度营收为73.42亿美元。但Netflix净利润水平和每股收益不及市场预期。

一、Netflix进入后疫情用户增长结构

1、整体增长大大降低,后疫情走势尚待观察

传统上,作为单一业务模式的Netflix,其业务核心业绩指标之一“新增付费用户数”在Q2降至冰点,仅154.1万,远低于去年同期(疫情期间)的1009.1万,也低于同属于后疫情阶段的2021Q1数据(397.6万)以及疫情之前的2019Q4数据(677.2万)。这是由于2020年疫情期间的高速增长,使得Netflix全球用户数提前“预支”并在去年底突破两亿(2.037亿);而随着疫情红利期结束,使得Netflix今年上半年的新增用户数迎来了意料之中的下滑。2021年Q1,Netflix新增用户数仅400万,低于市场620万的预期;2021年Q2,Netflix新增用户数仅154万。

但于Netflix一些可能会产生不错反响的剧作要到今年下半年才能推出,所以其下半年的北美用户变化将能够说明其在该市场的长期走向。也就是说,假设全球疫情在2021年持续改善的情况下,接下来的2-3个季度性变化才更具有实际意义。

另外,按照Netflix CFO斯宾塞·纽曼(Spencer Neumann)所言:按可比计算,相对于2019年的情况,Netflix的客户流失实际上有所下降,而且用户观看时长和参与度相比增长了近20%——也就是说,Netflix的用户粘性还是不错的。

2、复杂的增长结构:北美坏消息,亚太继续坚挺

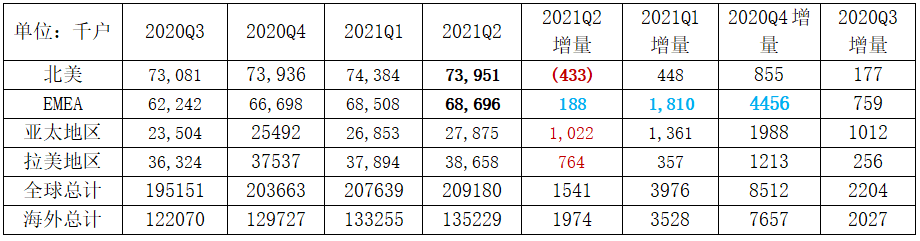

如表1所示,从用户增长情况看,Netflix最大的负面信息是北美地区的负增长(减少43.3万),几乎完全抵消了上个季度的增长。

表1:Netflix全球各地用户数

笔者认为北美负增长有以下三方面直接和间接原因:

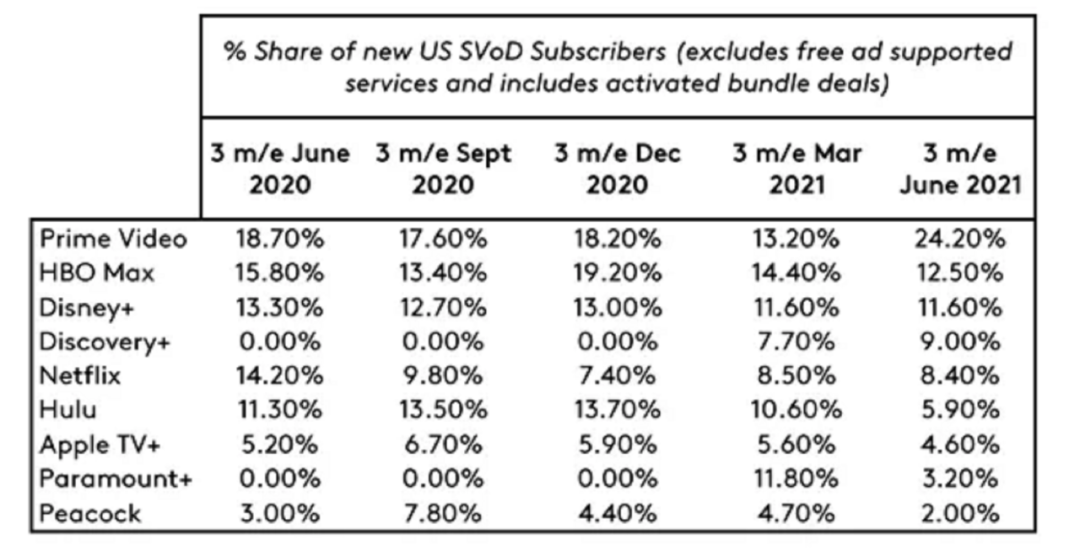

(1)饱和的北美市场。从家庭用户整体情况来看,北美市场已然相对饱和,许多家庭已经订阅超过4项SVOD服务,未来不太可能出现大规模的用户增长,而是进入低缓增长情况。如下图所示,从Kantar数据看,2021Q2季度只有3.9%美国家庭进行新的SVOD订阅,其中Netflix在新增用户的占比仅为8%,落后于Prime Video、HBO Max、Disney+、Discovery+等新老对手。笔者估计接下来北美地区将是微增/基本保盘的情况,Netflix在该地域的情况很大程度与其新发布的内容吸引力相关。

图1:北美市场过去一年SVOD新增订阅量

(包括捆绑激活情况,但不包括AVOD)

(2)北美市场更激烈的竞争以及AVOD的兴起,导致用户流失。过去一年多时间里,北美地区竞争对手快速兴起,包括一大波广告支持的流媒体服务(尤其是混和型业务)也分流了众多用户(参考《海外瞭望|北美流媒体向AVOD转移》)。按照Kantar数据,Netflix在北美地区新增SVOD中依然有份额,但Netflix的Q2年报出现了负增长。这只能说明Q2该地域的用户流失超过了用户新增(否则只能说Kantar数据太水了)。

(3)不得不面对更广阔的屏幕竞争对手——这是Netflix作为流媒体领头羊必须在更高层面考虑的。值得注意的是,在第二季度财报发布的股东公开信中,Netflix首次提到TikTok,并将其和YouTube、Epic Games一起视为需要认真对待的竞争对手。“在为世界各地的消费者提供娱乐的竞赛中,我们继续与 YouTube、Epic Games和TikTok等众多公司争夺屏幕时间。”这说明了一个颠覆高手的难题:与HBO Max、Prime Vedio等将Netflix作为核心竞争对手不同,Netflix近年来不得不超越SVOD本身考虑更高层面的战略(这个问题稍后继续讨论)。

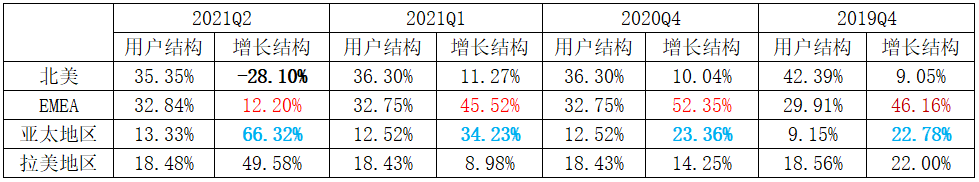

第二个负面消息在于EMEA(欧洲、中东与非洲)增长的下滑。如表2所示,该地域的用户增长从2020Q4季度的核心增长来源(52.35%)变成略高于两位数水平(12.2%)。为了消除疫情影响,笔者特意将2019年Q4的用户结构也列出,但反差依旧巨大。这或许说明EMEA地域的增长驱动也将大为趋缓——考虑到EMEA地域较高的ARPU值,这确实是一个相当不利的因素。

当然从Netflix整体用户结构看,北美和EMEA地区的用户占比已经从2019年Q4的72.3%下降到2021Q2的68.19%,但依然还是Netflix主体用户来源,这两个区域的体量对于Netflix就是基本盘,也是其接下来的新业务增长点的核心发力区域。

表2:Netflix全球用户结构与增长结构

第三,用户增长方面的好消息还是来自亚太地区,该地域的用户增长占比从2019Q4的22.78%上升到2021Q2的66.32%水平;与此同时,这种持续的增长带动该地区的总用户的占比从9.15%上升到13.33%。

第四,拉美地区的增长在2021Q2也显得很强劲并且突然。该地域的用户增长过去一直落后于其他地域,使该地区的总用户的占比从2019Q4的18.56%下降到2021Q1的18.43%。笔者也不理解其在Q2的突然增长,接下来该地域走势还尚待观察。不过值得注意的是,作为Netflix的新竞争对手,WarnerMedia近日将今年的增长预期从先前估计的6700-7000万用户上调至7000-7300万用户,并将目光投向了拉美市场。该公司高管披露:“为了(7月份)在拉丁美洲快速启动HBO MAX业务,我们可能会把在一些欧洲市场的推出推迟到2022年初。”所以,这个信号明确体现了对拉美地区流媒体发展潜力的看好。

二、收入结构

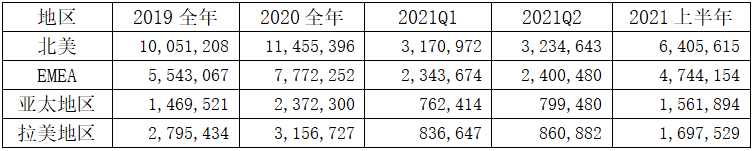

1、欧美地区占据75%以上收入,亚太缓慢增长

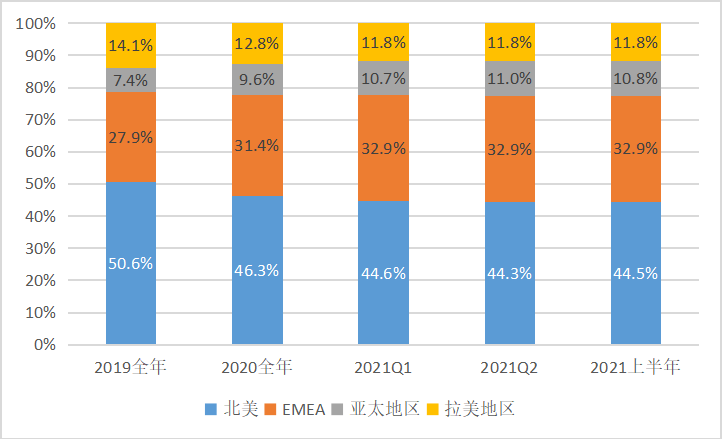

从表3和图2来看,北美在Netflix的收入占比从2019年的50.6%下降到2021年Q2的44.3%;而EMEA地区从27.9%上升到32.9%,亚太地区则从7.4%上升到11.0%,拉美地区则是下降了2.3%。这一数据证明:欧美地区依然是大盘(占据75%以上收入),而亚太地区虽有发展潜力,但收入贡献相对较低。

表3:Netflix各区域市场收入情况(千美元)

图2:Netflix在2019-2021Q2的收入结构

2、增长结构:除拉美地区持平外,全球ARPU值持续上涨

此前笔者在笔者在《独家 | NetflixQ4财报分析:用户快速增长,现金流缺口小幅扩大》一文中指出Netflix区域增长与ARPU值升降可能存在的矛盾,Netflix在亚太地区、拉美获得快速的用户增长同时,有可能面临ARPU值下降的问题。尤其在亚洲地区,Netflix此前推出了面向移动端的低端套餐。而表2用户结构与图3收入结构的差异,正是来自于各地区ARPU值的不同:欧美地区的高ARPU值肯定拉高其收入占比。

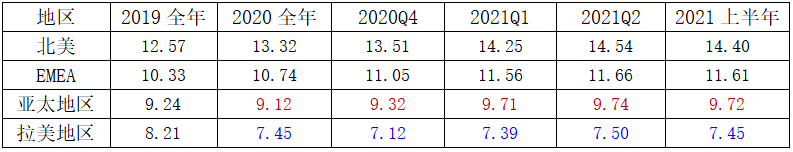

从表4数据看,Netflix在去年在拉美地区确实面临ARPU值下降问题,但在今年上半年来看,其ARPU值似乎维持在与去年一致的7.45美元水平,在Q2则存在上涨情况。而在亚太地区,Netflix的ARPU值在2020去一度出现阶段性下降后重新上升。在此背景下,Netflix选择在去年11月份第五次涨价(参考《独家|深挖Netflix中长期增长动力》)。而从2021年上年情况看,Netflix在拉美之外的地区,ARPU值上升势头继续保持——这也是该公司收入继续保持增长的重要动力!从这点看,Netflix“高水平原创内容+阶段性提价”的策略依然是正确的。

表4:Netflix各区域市场用户ARPU值(美元)

三、前景:后疫情下第二增长点?

截至2021Q2末,Netflix持有现金、现金等价物以及受限制现金总值为78亿美元,较上季度末多出6.3亿美元。流动内容负债为42亿美元,较2020年底的44亿美元略有下降;流动比率为1.23,2020年底为1.25;资产负债率为66%,2020年底为72%。总的来看,Netflix手头还算优渥,无论是资产结构还是流动比率都在一步步优化。但笔者认为现金流数据的优化,完全还处在疫情下的特殊情境中,不能直接参考。因为在全球部分地区依旧延续的疫情必然导致Netflix很多新的原创内容无法按时制作,那现金流自然就多了。

更重要的是,Netflix的SVOD用户增长必然存在天花板。尤其随着竞争对手的加入和升级,这个天花板在美国已经初步体现。从全球化竞争的监管形势看,欧盟正在积极推动新的监管法令,未来将要求流媒体机构必须有30%的本土内容,而更为激进的法国则要求流媒体机构20-25%收入投资于本土内容(参考《海外瞭望|欧盟新政:流媒体平台必须有30%本土内容!》)!同时越来越多的各国政府也开始向跨国流媒体公司征收“数字税”(参考《海外瞭望|美国流媒体巨头在英国遭遇更严格管制》)。这些情况表明,未来Netflix、Disney+等流媒体巨头将面临更多监管压力,至少其业务灵活性有所下降。

图为:《巫师》剧照

所以,正如笔者此前所言,Netflix作为领头羊需要跳出SVOD业务模式本身看待发展问题——最直接的就是开辟第二增长点。因此,Netflix在2021年以来正在积极地切入电商、进军游戏等领域,寻求IP价值的多元化开发,由此以在全球市场尤其是欧美核心市场开辟第二赢利点。毕竟,Netflix制作出很多大受欢迎的原创内容及IP,而像《巫师》这样的原创剧与同名游戏也形成了很好的互动配合(参考《海外观察|Netflix视频游戏走向何方?》和《劲语快评|校外培训再被关注,工信部落实5G安全,Netflix进入游戏圈?》)。所以,分析师认为Netflix或将尝试简单、对家庭友好的游戏和更多的互动体验,“游戏元素更可能会作为一种补充体验,在原有的Netflix应用程序中加以培育,以使人们在Netflix上停留更长时间。”

总体上,根据Seeking Alpha数据,41位华尔街分析师对Netflix给出评级,其中23位非常看好,仅5位选择看空,平均目标价为592.66美元(现价531.05美元)。作为资本市场代表的华尔街,其对Netflix的看高正是与其上述一系列创新业务相关。

图3:开网店的Netflix

也就是说,Netflix在后疫情时代迎来了一场超越TV业务的挑战!

(作者:林起劲)

精彩推荐

|  |

本期编辑/七七

联系我们/17338112792(微信同号)