美版「蚂蚁花呗」上市记

随着疫情的恶化与蔓延,非接触式支付方式正在全球范围内被广泛采用。即使是以完备的信用卡体系著称的美国也难以抵挡移动支付的汹涌潮流。为了满足激增的线上消费需求,以虚拟信用卡为代表的线上消费借贷正在掀起一股变革的潮流。

而这其中的佼佼者,当属即将上市的金融科技独角兽Affirm——将消费金融与移动支付结合,提供“更便宜、透明、诚信的金融产品提升贷款信任度。”

疫情正在给美国居民们带来经济危机,也促使他们对债务更加自律。消费者们正在拒绝信用卡行业的每月最低金额消费,试图从无限期借贷的深渊中出来。而Affirm透明、诚信的虚拟信用卡商业模式避免了滞纳金、递延利息和惩罚性利率等优势,为越来越多地消费者所接受。

据Affirm招股书中显示,其服务用户已超620万。

2020年,Affirm在第一、第二和第三季度实现了持续增长。在这段时间里,消费者金融科技独角兽创下了1.382亿美元、1.533亿美元和1.74亿美元的最高纪录。不过最厉害之处或许在于,截止9月30日,Affirm的净亏损从2019年的3080万美元降至2020年的1530万美元,亏损额迅速缩减了近50%。

Affirm是谁

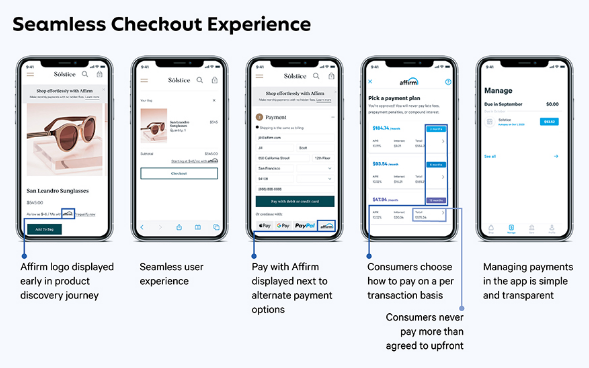

Affirm成立于2013年,以“提供透明的金融产品,帮助改善人们生活”为使命,是一家致力于挑战传统信用卡支付的金融服务企业。拥有三大解决方案:面向消费者的销售点付款解决方案、商户商务解决方案以及面向消费者的应用程序。

Affirm搭建了一个技术平台,通过评定用户贷款申请由Cross River银行发放贷款,用户进行订单时,由Affirm向商家支付全款,Affirm本身没有支付牌照。消费者可以使用Affirm实现3-36个月的分期小额消费贷款,APR(银行贷款年利率)为0%;对于商家来说,与Affirm的合作既可避免承担违约交易等风险,又可凭借快速撮合交易从而扩大消费群体、提高销售业绩。

Affirm通过信用检查承担了信用报告的额外成本,并帮助客户建立常规信贷,为一些有信用资质困扰的用户建立新的资格获得正规信用卡使用权利。Affirm80%以上的用户来自于X世代和千禧一代的年轻人。据Bankrate数据显示,约有63%的年轻人们没有信用卡。而这主要是因为次贷危机后,美国《信用卡法案》严苛的发卡条件限制。

2013年,是一个有趣的时间节点。这一年,支付宝实名认证用户数已超过3亿,单日交易笔数峰值达到1.88亿笔。同时,以线上支付起家的Paypal做了一个有趣的调查(在5个国家中83%的受访者表示,他们希望可以不必携带钱包),并收购了Braintree着手发布移动应用解决方案One Touch。

两年后,Paypal在美国推出分期付款服务,Klarna进入美国,蚂蚁花呗也正式上线。

根据2020年Sensor Tower 针对美国分期购物(Buy now,Pay later,BNPL)应用的调查数据显示,排名前四位的分别为 Klarna、Affirm、Afterpay 和 QuadPay。由此可见,与Paypal起源于信用卡支付垄断的环境略有相似,Affirm的地位在行业中也是超前的。

Affirm创始人Max Levchin也是Paypal联合创始人之一,并在PayPal之后,也成为LinkedIn、YouTube、 Slide、Yelp、Yammer、SpaceX这些公司中的创始人之一。Max Levchin的创业史,是一部在不停的摧毁旧方式中重新建立新方式史。

摧毁与重建

Max Levchin希望Affirm进行的努力可以迫使信用卡公司改变他们的商业模式。在他看来,当前的银行借贷的问题在于,“将贷款视为达到目的的手段,而不是贷款本身的目的。”

因此,Affirm要专注的是,为普通用户解决债权数学的问题。Affirm的信用模型及其与客户之间的关联旨在帮助确定用户的借贷额是否超出了实际承受能力。与传统信贷不同之处在于,Affirm认为杠杆是好的,但债务是坏的。Affirm通过明确借贷信息、评估借贷人不断更迭的信息,建立反馈循环,不断优化用户的借贷模式,鼓励用户零债务以及储蓄。

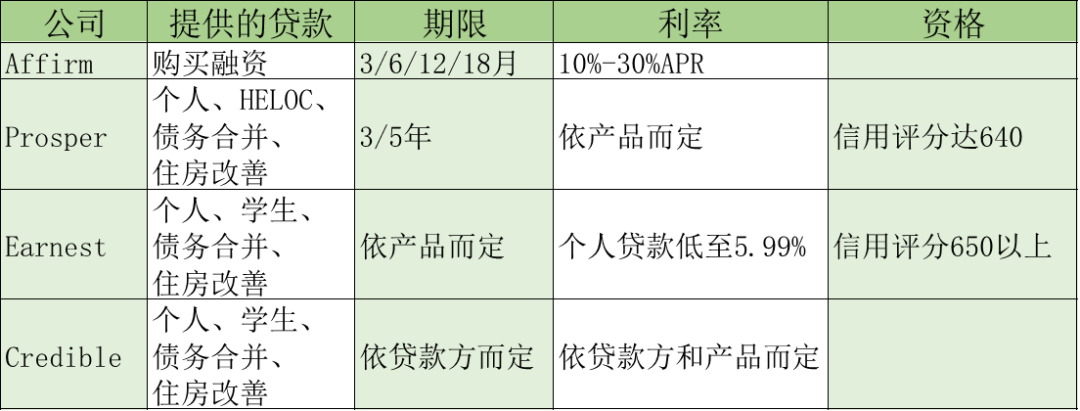

Affirm的竞争对手来自多方面:有线上支付信用卡银行(例如Synchrony、JP Morgan Chase、花旗银行、美国银行、Capital One和American Express)提供的付款方式;也有Visa、MasterCard等付款公司提供的技术解决方案;还有手机钱包,例如PayPal;Afterpay、Klarna等公司提供的其他按时付款解决方案,以及旧有金融和支付公司(包括上述公司)提供的新按时付款产品。

不过尽管竞争赛道拥挤,Affirm仍有两张拿手牌:

数据。

Affirm的建立与数据密不可分。Max Levchin向来专注利用数据,在2011年离开谷歌后,继续投资分析和数据驱动的公司(比如,据完全披露,他在MixPanel的早期股份),并在像雅虎、Evernote等主要硅谷公司的董事会任职。

同时,Max Levchin重建了半实验室半孵化器的机构,重命名为HVF实验室,代表“艰难、有价值的”。根据该网站的说法,HVF承诺将“不懈地寻找通过利用数据创造价值的机会”。Max和HVF建立Affirm旨在成为下一个推动现状并从零开始重建医疗、信息共享和金融等行业的催化剂。

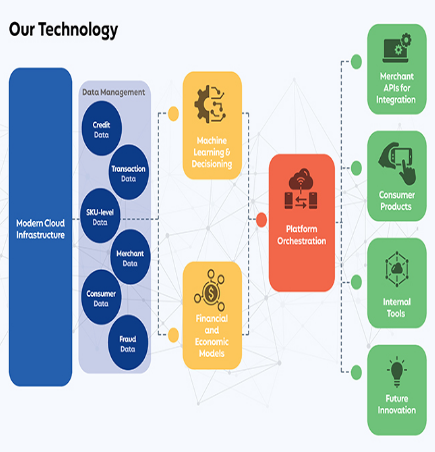

根据招股书显示,Affirm在平台的数据获取,汇总,保护和分析方面的专业知识是具备核心竞争优势。通过数据为分析和决策(包括风险评估)提供信息,以增强消费者的能力并为商业客户和资金来源创造价值。

与此同时,Affirm正在通过评估传统信用评分的数据(例如交易历史记录和信用使用情况)来预测还款能力,并将其与实时响应数据结合使用。凭借在访问和利用SKU级别的数据等方面具备了专有的数据优势。

建立风险防控体系与FICO一爭高下。

Affirm正在试图通过建立复杂的信用保险算法,打破FICO(美国个人消费信用评估公司)信用评分的垄断地位。

与传统付款和信用系统不同,Affirm可以在交易中评估风险。换句话说,与商家合作伙伴们的整合中,Affirm可以在评估信用申请时考虑消费者正在购买的产品,依托专有的风险模型从而提升交易批准率,凭借快速交易Affirm为商家们带来了更多的利润。

根据Informa Business Intelligence的一项研究数据显示,Affirm与其他同类竞争对手产品相比,批准交易率平均高出20%。

通过源源不断的新数据支撑,Affirm的风险模型规模在扩大,信用评估效率在提高。Affirm以高度可信的信度评估能力完成了预先定义的风险水平的信用风险,这使得Affrim截止到9月30日,在36个月中的加权平均季度拖欠率约为1.1% 。

是花哨的装扮,还是挑战者?

尽管现在看来,Affirm风光大好,但风险仍旧令人担忧。除了其伙伴关系风险外(如Cross River Bank为其主要贷款发放方、来自健身器材零售商Peloton的收益占到了近30%),在许多方面,Affirm都处在起步阶段。

根据Worldpay的2020年全球付款报告,“现在购买,以后付款”是全球增长最快的电子商务付款方式。在北美,到2023年,“立即购买后付款”市场份额预计将增长三倍,达到3%。电子商务支付市场,预计到2023年将增长近10%。而Affirm2019年的交易销售额仅占了美国电子商务总额的1%。

庞大的市场无疑为Affirm提供了壮大的机会。华尔街日报在7月的报道中称,Affirm的IPO固执可能高达100亿美元据Pitchbook数据显示,Affrim目前已筹集了16亿美元的股权。

Affirm希望通过创造规模经济、提升利润率、将更多的消费者与商家连接起来,以建立一个以自身为依托的无缝支付生态系统,创造价值。截止目前,Affirm融资已超过15亿美元,为其发展注入了强大动力。

创始人魅力也将促使Affirm向前走的更远。并与先前的创业习惯略有不同,Affirm被Max Levchin给予了厚望。为此还明确了业务模型,不是通过向无法真正偿还贷款的人提供贷款来获利,而是成为购物者最终会信赖的处理抵押或投资的工具。他对下一个十年的愿景是,扩展到更多其他金融产品。

Affirm在近期与Shopify和Adyen达成商业协议,可视为一个转折点:该公司并不是简单地试图成为分期付款计划贷款人,或是下一代更换借记卡和信用卡,而是期望通过增加短期、低平均订单量产品的组合为支付提供更灵活的便利,并连接中小企业扩大商家多元化,新合作将成为其向前发展的新支点。

随着上市脚步的临近,Affirm仍将处于快速增长阶段。那么在不远的未来,Affirm究竟会是信贷市场的成功挑战者?还是以被收购告终?