数据仓库也SaaS,Snowflake市值缘何超700亿美元?

Snowflake,一家数据仓库云服务公司,在2020年下半年不但以高市值火爆美国股市,而且漂洋过海,让中国的产业同行刮目相看。

中国软件网观察,Snowflake市值超过700亿美元,引发广泛关注的一大原因是这家2012年成立并于2020年9月16日在纽交所上市的公司,成为有史以来IPO规模最大的SaaS公司。目前在中国能与美国相关公司相提并论的SaaS公司凤毛麟角。

另一个原因可能与Snowflake获得了巴菲特和SaaS巨头Salesforce的青睐有关。巴菲特是投资界的神话,Salesforce是SaaS领域的神话,两大神话加持,中国企业关注Snowflake就变得理所当然了。

Snowflake是一家基于云的数据仓库公司,以2020年12月31日的数据来看,其市值约为796.64亿美元,约合每股300美元。该公司的估值是其收入300多倍,远高于其他许多高增长的SaaS公司。

让我们走出Snowflake所创造的资本神话,关注Snowflake发展的根本——业务。

2014年,曾在微软工作23年,拥有丰富数据库经验的Bob Muglia出任Snowflake CEO。Muglia在微软曾经负责其价值达到160亿美元的Windows Server、SQL Server、System Center和Azure等业务。

当年,Muglia领导的Snowflake提出了云原生数据仓库Cloud Native DataWarehouse(CDW)的理念。根据介绍,CDW利用云原生的数据仓库技术,采取计算、存储分离架构,为客户提供了灵活、按需付费的应用模式。

从客户角度出发,为了开发更好用、更便宜的产品,Snowflake走上了云原生数据仓库的道路,并提出了DaaS(Data warehouse-as-a-Service)数据仓库即服务的概念。

Snowflake的软件服务使组织能够在一个易于使用的平台上管理和分析跨公有云(如Amazon的AWS、Google Cloud和Microsoft Azure等)的大量数据和各种类型的数据。

Snowflake有两个经营部门:一是产品,其中包括Snowflake的核心数据仓库解决方案,客户根据所使用的计算和存储资源来付费。

二是专业服务,向用户提供包括咨询、现场技术解决方案服务,以及与平台相关的培训。

Snowflake的产品收入从2019财年的9600万美元增长到2020财年的约2.52亿美元,同时该公司的客户从2019财年的948位增长了152%,达到了2392位用户。

根据历史增长率以及第二季度的增长情况(截至2020年7月,该公司拥有3117个客户),专家预计Snowflake的客户群将在2021财年增长到约4600个,产品总收入约为5.3亿美元。

Snowflake的总收入(包括其来自专业服务的收入)从2019财年的9700万美元增长到2020财年的约2.65亿美元,预计在2021财年将增长110%至约5.57亿美元。

现在,Snowflake不仅新客户迅速增加,而且可以更好地利用其现有用户获利。

在这里不得不提一下数据仓库的概念。数据仓库是一种分析数据库,主要用于存储和处理数据,以便对数据进行分析。数据仓库拥有存储分析数据和处理分析数据的两个主要功能。

因此,数据仓库有三个主要作用:一是存储,接收和存储来自多个数据源的数据;二是处理,处理大部分 (或全部)密集的工作负载;三是访问,生成报告,然后将其可视化并交付给最终用户。

数据仓库已经有30年的发展历史了,至少经历了几代技术。如果依照传统的方式构建数据仓库应用,其成本与敏捷性都会受到限制。云为数据仓库利用按需计算和弹性存储提供了新的发展机会。只要在技术层面进行结构性创新,构建在云的数据仓库就会迎来新的机会。

Snowflake发展说明,云服务为数据仓库发展提供可扩展的资源,提高了敏捷性,降低成本。

相关报道显示,“竞争对手没有充分利用Capital One最看重的云。Capital One得出的结论是,选择Snowflake,它可以以更低的价格(Teradata收费的25%至30%)运行250个并发数据分析查询,而Teradata只可以进行60个并发查询。”

目前Capital One已占Snowflake收入的11%。

Snowflake在竞争中赢得客户、脱颖而出源自三个方面:

首先,Snowflake采用存储与计算分离的技术架构,走上了云原生数据仓库的道路。

以前分布式数据仓库采取计算、存储一体化架构,不支持单独扩展。随着企业数据业务的快速增长,客户在计算、存储性能上的扩展需求往往不同步,计算性能通常仅需要在负载高峰期间扩展,而存储性能一般需要长期、线性扩展。

Snowflake的云原生数据仓库采用存储与计算分离的技术架构。Snowflake CDW支持计算、存储节点单独扩展,实现在查询计算时,不影响同步扩容或缩容,不发生延迟或中断,从根本上解决了传统数据仓库的架构问题,最大化体现了云原生的架构特点。

Snowflake计算与存储分开的创新,在公有云中分离了数据和计算,为客户提供了出色的性能而又无需付出高昂的成本,可以两全其美。

第二,性能表现突出。Snowflake把处理的数据量大小从TB提高到PB,为客户提供无限的计算能力,利用云计算的弹性资源和Snowflake方案,可以将计算时间从数小时或数天,减少到数秒或数分钟,企业不再需要为内部部署计算、存储而投入大量资金。

第三,提出了DaaS(Data warehouse-as-a-Service)数据仓库即服务的概念。

独特的技术架构催生了新颖的商业模式。Snowflake采用了与SaaS订阅付费不同的收费模式。与SaaS订阅“先付钱再使用”不同,Snowflake采用量入为出(Pay As You Go)模式,客户根据数据量与计算时间支付费用,先使用再付费,可以解决用户的后顾之忧。

Snowflake为客户提供了灵活且用户友好的数据存储和分析功能,并能够根据计算和存储需求的变化进行伸缩。特色包括:允许多个用户同时在平台上访问和运行查询;按使用定价付费;无需购买和维护服务器,即可使用服务的能力;与内部和外部业务的无缝共享数据平台;可以在Snowflake平台的云市场中交易数据集等。

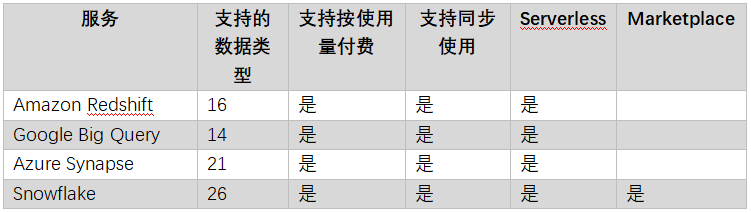

Snowflake与几大云服务商服务能力对比

尽管Snowflake在其存储和分析的易用性和可伸缩性方面赢得了声誉,但微软、AWS和Google也开始效仿,提供类似的服务。

二是本地部署的数据仓库企业,如前文所提到的Teradata(TDC),已经在纽交所上市的Palantir,Oracle(ORCL)的数据仓库产品以及Altinity等开源平台等。Palantir主要向政府和情报机构提供大数据和分析解决方案。

相关报告数据显示,在云数据仓库市场,Snowflake的现有客户量和增速与三大云服务商相比也毫不逊色。Amazon Redshift客户量为13,060,同比增速为5% ;Google Big Query客户数量为8272,同比增速为35%;Azure Synapse客户量为6032,同比增速为 25%;而Snowflake客户量为3554,同比增速为84%。

在对手环伺的环境下,Snowflake为什么能脱颖而出呢?这与2019年继任Snowflake CEO 的Frank Slootman密切相关。

Frank Slootman在发展私人公司并为投资者赚钱方面拥有非常成功的记录。他于2007年将Data Domain上市,并于2009年以24亿美元的价格将其出售给EMC,随后引领HR SaaS发展的企业ServiceNow成功进行IPO。自2012年6月IPO以来,该股票已上涨了20多倍。

Slootman的长期愿景是让Snowflake开拓并领导 “数据云”市场。AWS和Azure运行基础架构云,Salesforce CRM是应用程序云,Snowflake希望成为数据云—一个管理和保护私有数据并可以管理快速增长的工作负载的平台。

Snowflake与三大云服务商既是合作又是竞争的关系。Snowflake的平台与竞争对手相比具有更大的灵活性,并且在各个平台上均能很好地工作。Snowflake能从跨多个云上的应用中受益。

毫无疑问,大型云计算公司有强烈的动机来推广自己的数据仓库产品,能够将客户锁定在其平台和服务中。随着多企业、企业多业务全面上云,企业选择单一云厂商服务面临着越来越大的阻力,越来越多企业需要同时使用多家云服务商的服务。

而Snowflake CDW可以兼容多家公有云厂商,其提供的多云间迁移、多云上容灾备份等服务将吸引更多的客户。随着企业越来越多地迁移到云上,为了同时利用大数据和人工智能,Snowflake能够满足用户的需求,并能从跨多个云上的应用中受益。

根据P&S Intelligence的数据,数据仓库即服务市场预计将以29.2%的复合年增长率从2019年的14亿美元,增长到2030年的238亿美元。目前,研究显示,只有30%的数据分析是在云上完成的。

因此,Snowflake在快速发展的DaaS市场中占据有利的位置,未来将会从传统本地部署的数据仓库市场中获得更多的市场。