飞书一年烧掉100亿,还看不到头

留给飞书的时间不多了。

飞书国内失利,全面出海

飞书国内失利,全面出海在抖音加速奔向超级APP之际,集团内的办公APP却遇到了不小的难题。

对于抖音集团来说,2023年的主旋律是三个字“商业化”,在这个大方向之下,在线办公软件飞书,也开始新的大调整。

上个月,飞书管理层召开内部会议,会上透露了一个重大改变:将业务重心将转移至海外市场,特别是日本、东南亚和欧洲地区。

对此,行业的普遍看法是,飞书在国内,短时间没有盈利可能,在和钉钉,企业微信的竞争中,飞书落于下风。

与此同时,飞书还在持续招兵买马,原阿里云盘负责人、协作平台Teambition创始人齐俊元已经加入飞书,将向飞书CEO谢欣汇报。

砸钱挖人,转向海外市场,新的一年,飞书显然抱着更大的野心和希望。

事实上,这并不是飞书第一次谋划出海。

2018年飞书就瞄准了海外的To B市场,推出了海外版产品“Lark”,但结果显示,成绩并不理想,在2019年又兜兜转转回到国内市场。

细细数来,从2016年就开始立项的飞书,至今已经走过了近7年的历史,但是在这七年时间里,飞书在用户规模上、商业化成绩上,都没能取得太大进展。

作为对比,据QuestMobile数据,截至2022年11月,钉钉的月活用户数(MAU)达2.53亿,企业微信为1.1亿,飞书仅为930万。

规模相差巨大的一大原因是在2020年,突如其来的居家办公、上网课等需求,让协同办公市场进入高速增长期。

当时,已经成立数年的钉钉和企业微信,用户量顺势起飞——企业微信仅用了9个月,用户量就从6000万增长至2.5亿;时任阿里云总裁张建锋也曾公布过一个数据:疫情期间钉钉增加了1亿用户。

而飞书却错过了这波增长大潮。

但飞书并没有放弃对市场的争夺,反而进一步加大投入,从团队规模奋起直追,仅2022年就从2000人增长至超8000人的规模。

剧增的团队人数,却并没有带来相应的市场回报,据雷锋网数据,飞书一年的总成本甚至高达100亿之多。

原阿里云盘负责人、Teambition创始人齐俊元

自成立起,飞书便未对外公布过营收及利润情况,这和钉钉、企业微信形成了鲜明的对比。这一次,飞书选择跳出国内市场,奔向国际市场,也意味着将与更多国际办公巨头正面交锋,但商业化难题始终是一个悬而未决的难题。

在字节内部强调降本增效、和加速商业化的当下,飞书的压力显然变得更重了。

现在飞书已经诞生7年了,可是却落后太远了。

企业经营的最核心目的就是盈利,开公司不赚钱,那要你何用。对于飞书的规模来说,谈盈利还过早。

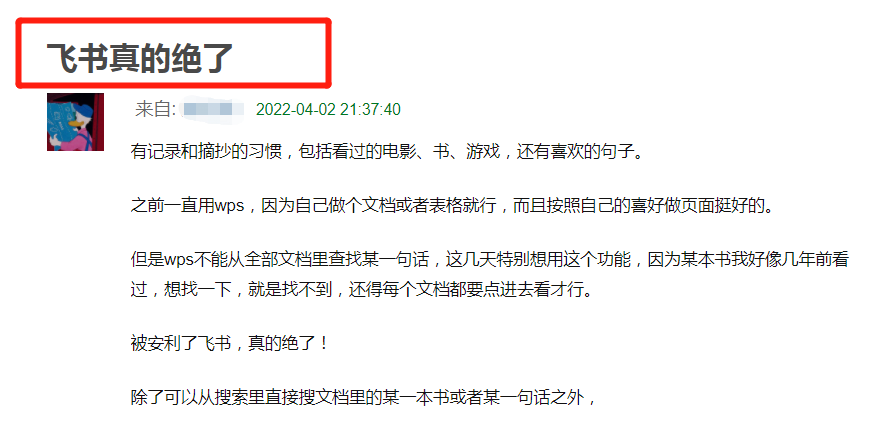

吊诡的是,在职场社区,很多用户对飞书的评价普遍很高,很多用户认知指出飞书的“使用体验在国内属于独一档”。

在互联网、新能源汽车、游戏、文化内容等行业,飞书也获得了不少拥趸。就连字节跳动自己的员工也会不时夸赞自家产品飞书“是真得好用”,来自用户的评价,证明了飞书的产品体验,是一流的。

那么为什么飞书这款看上去很不错,也备受好评的产品,却被钉钉和企业微信拉开距离了呢?综合来看,原因有三。

一个关键的原因是早期飞书的商业化方向,主要以大客户和高端数字化企业为主。这一点可以从飞书的标语中看出来,“先进团队,先用飞书”。

之所以会以大客户为主,是因为飞书最一开始采用了以用户规模衡量绩效的考核方式,在这种情况下,员工数量更多的大企业,成了飞书销售团队的首要目标。并且飞书上集成的高效协作办公理念和管理方式,也与互联网企业更为适合。

为此,飞书针对大企业设立了比较庞大的CSM团队(客户成功经理)。这是一个类似于驻厂的角色,主要目的为是大客户提供贴身服务。

这进一步增添了飞书的成本,同时也陷入了与钉钉们的传统竞争路线中,面对大客户,他们比拼的不再是产品力,而是贴身服务和定制化需求,甚至很容易陷入早期云计算扩张中的低价竞争困局中。

同时,受限于大企业本身的规模影响,企业办公软件的迁移成本很高,进一步加大了飞书销售团队的压力。

可以说,选择大客户战略的飞书,面对的是一个销售和服务难度大,但是成效却并不高的市场。

与此同时,聚焦大客户的飞书,还错失了2020年那一波庞大的用户流量红利,这次机遇的错失,拉开了飞书与钉钉们的用户规模差距。

截止去年年底,飞书项目的签约企业数增加至超200家,涵盖企业服务、文娱、互联网、消费电子、汽车制造、医疗健康等各个行业。总的来说,飞书的企业客户以高新技术产业为主,新能源车、互联网企业是绝对主力。

如何从单一圈层中跳出,瞄准更多用户群体,是飞书的头号难题。

除了大客户战略出现了偏差之外,另一个重要原因是飞书对产品的过量投入。

可能有人会疑惑,扩大技术投入,持续迭代产品,这不是优秀产品的基本操作吗?这个逻辑没错,但如果是不计成本的投入,却很可能带来商业上的失利。

这一点可以从飞书的团队规模看出。

据多方消息显示,飞书团队人数从2021年的超2000人,增长至2022年超8000人,巅峰时期,这个数字甚至过万。对比之下,钉钉人数为1500人左右,企业微信则只有数百人规模。

值得注意的是,飞书团队人数快速增长的时候,字节跳动还在协作、文档、会议等领域展开频繁收购与投资,最后将多位协作办公的创始人,都引入飞书团队,成为带团队的大将。

图源:36氪

这种大规模作战,多方位引进人才的战略,被业内人士称为“All in One”路线,也就是俗称的大而全战略。

可以说为了拿下企服市场,甚至是为了带来一场国内办公大变革,字节跳动依靠先进理念、先进技术和大量的人力物力投入,打造了飞书这款独一无二的产品。

所带来的产品力和用户的体验绝对不错,但从第三方的视角来看,飞书的大动作,颇有些高射炮打蚊子的架势。

一个有趣的对比是,元气森林通过用飞书文档在线协作记录进度,人效提升100%,但是对团队数量远超同行的飞书本身来说,人效数据却有些拿不出手。

并且相对于飞书的先进理念,国内的大部分企业在经营管理模式上,其实并不需要这种先进工具,行业中对高效协作办公工具的需求并不高。

飞书的大而全功能,也给用户和企业带来了较高的学习成本和迁移成本。

对于不少中小企业来说,集成了文档、会议、人力、IM、邮箱等近30个工具的飞书,其实会造成不必要的功能冗余,这些用不到的功能,就只能作为成本静静地躺在财务报表中,很难在短时间内化为盈利数据。

所以大而全的飞书,在准备好了充足乃至过量的弹药之后,面对的却是一批对先进办公理念不太感冒的用户群体。投入与产出之间的巨大差距,自然造成了商业化上的困境。

而第三个也是最重要的一个原因是:国内的企业办公服务市场,本身规模并没有想象中的那么大,行业天花板有限。

来自中国互联网络信息中心发布的第50次《中国互联网络发展状况统计报告》显示,截至2022年6月,中国在线办公用户规模达4.61亿,占网民整体的43.8%。2022年上半年,在线视频、电话会议用户规模较2021年12月增长5.9%。

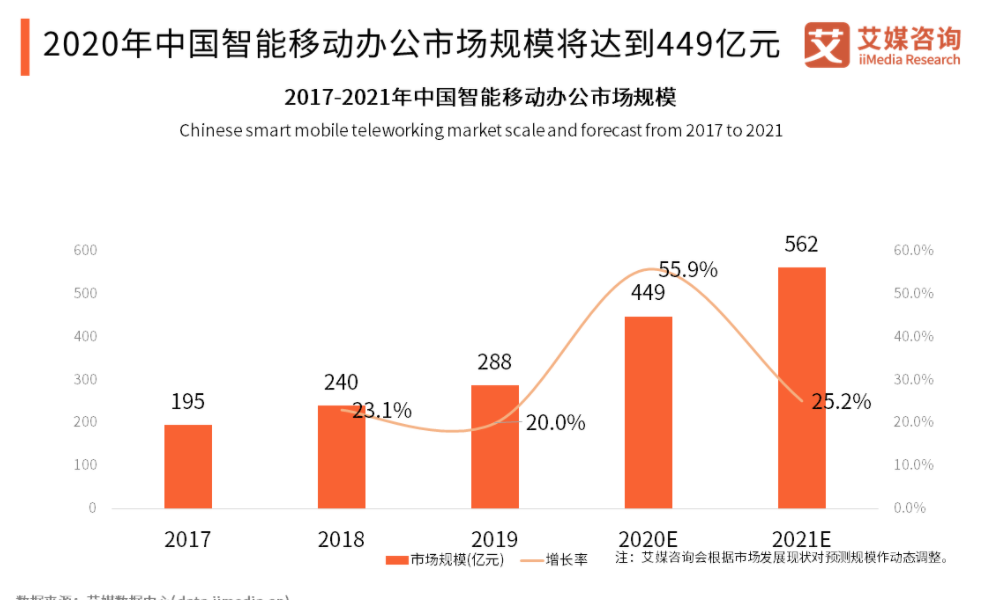

当在线办公用户规模持续增长之际,带来的商业化想象,却没有那么完美,艾媒咨询统计的数据显示,截止2021年底,中国在线办公市场规模约为562亿,同比增长25.2%。

相较于电商、本地生活、云计算等万亿市场赛道,在线协同办公市场的规模并不大,但是在这样一湾浅水当中,阿里、腾讯、字节三巨头却厮杀的十分激烈。

并且按照国内互联网行业的过往经历,一个细分赛道,往往仅能容纳下两位头部玩家,目前,相对于钉钉的钉钉2.2亿月活用户,企业微信的1.1亿月活而言,还没有顺利突破千万级别用户规模的飞书,很难称得上是行业第三极。

这个场景其实很奇怪,在一个规模并不算大的市场中,居然引来了三大互联网巨头抢食。就算产品力再强,销售铁军再怎么拼命拜访,有限的市场空间,也禁锢着所有参赛选手。

与此同时,飞书还要面对两位竞争实力雄厚的对手,在夹缝中生长的难度可想而知。

综合来看,飞书对产品和体验的不懈投入、早期的大客户战略,以及与钉钉和企业微信的贴面竞争,都决定了这个产品在大众层面,很难获得大量用户群体。

或许等到国内的企业服务市场普遍接受飞书先进理念的时候,产品力十分优秀的飞书,将轻松轻松超越钉钉和企业微信。

但是在当下,面对成本投入过高、客户战略失调、市场竞争失利三重难题的飞书,很难再持续烧钱了。选择第二次出海的飞书团队,显然意识到了上述难题。

其实在线办公服务竞争难度大,这早已是行业定论。

不止是飞书,规模更大的钉钉、企业微信、腾讯会议,都还没实现盈利,赚钱是整个在线办公行业的共同软肋。

而站在2023年的当下,这些办公巨头不得不集体面临一个新的难题:全面放开后,用户在线办公的需求会不会减弱?

在很多行业人士的眼中,目前的在线办公行业已经逐渐走过了疫情带来的强需求阶段,他们认为,即便放开之后,在线办公、混合办公的市场需求,也会健康化稳步增长。长期来看,这个观点不错。

但是在短期,尤其是当下学生群体集体返校上课,甚至全国多地都开始出现“不戴口罩”的现象,无疑会对在线办公的需求进行削弱。

此情此景之际,飞书们的机会在哪里,值得行业中的所有人思考。

飞书CEO谢欣

从前文对飞书的分析来看,第一个关键点应当是降本增效。

相较于钉钉的1500人团队,飞书的万人团,实在太过庞大,人效不高。值得注意的是,飞书已经开始了持续优化的举动,2022年10月到12月初,飞书团队规模已减少超过 1000 人,目前还处于持续优化阶段。

当团队从万人级,缩小到千人级,飞书必定会面临内外部的大震荡,如何熬过这个阶段,考验着和这家先进企业的管理能力。

其次,是打通抖音流量体系和中小企业市场,从狭窄的高技术产业中跳出来。在这个方向上,飞书可以向钉钉学习。

和秉持着先进企业理念的飞书不同,钉钉总裁叶军的态度更为谦逊,“我们在千行百业面前都是小学生”,钉钉能做是帮助企业们把现有的业务搬到线上,做千行百业的数字化底座,而不是高姿态的革新者。

或许是这种思路上的不同,造成了双方用户规模上的差异。未来的飞书,需要降低姿态,与更多企业联动。

如果能够打通抖音的流量体系,为飞书上的商家客户带来更多经营上的利好,也很有可能为飞书带来更进一步的增长。

最后的一个可能性,应该就藏在出海市场中了。相较于国内市场对先进企业理念的低接受度,海外市场中对SaaS等办公协同工具的接受和使用频率更高。

比国内更大、更成熟的国际在线办公市场,也有较大可能给飞书带来新的增长,与此同时,兄弟业务TikTok已经在海外占据不小的优势,飞书能否借势扩张,给人带来不小的期待。

同时我们也不得不承认,海外市场也必将面临更激烈的竞争,尤其在全世界巨头齐聚的东南亚市场,飞书面临的难题也绝对不少。

全球最大的SaaS巨头Salesforce

综合来看,随着飞书的全面转向海外市场,这家成立已经7年的先进企业,正在进入新的篇章。但是出海战略,究竟是新的增长策略,还是国内市场失利后的逃避战术,各位看官心里各有答案。

需要注意的是,在海外市场中,客户定位、团队规模与成本之间的取舍、以及最关键的盈利难题,仍需要一一攻克。

这一次,飞书能追上来吗?