“芯片荒”又升级,“中国芯”何时成事?

“芯片荒”的声音一直不绝于耳。

进入2021年后,状况尤甚:它甚至不再是单个企业面临的问题,而是在以行业化的爆发力席卷全球产业。

1月,汽车行业的“芯片荒”开始大规模爆发:美国汽车制造商福特宣布,由于芯片短缺、需求疲软,暂时关闭位于美国肯塔基州的 SUV 工厂,位于德国萨尔路易市的工厂则执行一个月的停工停产。

紧随其后,丰田、本田、FCA和日产等众多汽车厂商也纷纷发布类似消息。据了解,芯片短缺正在致使汽车制造商们承受高达610亿美元的损失。

同时,“芯片荒”还存在于游戏机、安防……正如高通所警告的那样,半导体行业芯片短缺的现象将会波及更广范围。

可以说,一场关于半导体制造产业的革命正在进行中。

麒麟芯片 来源于华为海思官网

麒麟芯片 来源于华为海思官网01

“芯片荒”如同一场约好的狂风暴雪

首先来复盘一下汽车领域的“芯片荒”始末。

以时间线为依据,源头可以追溯至中美贸易战。

2020年8月,华为消费者业务 CEO 余承东公开确认由于美国的制裁,华为自研的麒麟系列芯片自9月15日之后无法制造,或将成为绝唱,5nm先进制程的麒麟9000芯片量产面世也扑朔迷离。

一时间,“芯片荒”开始具象了起来。

根据IHS Markit数据,中国将是2021年第一季度打击最大方,汽车生产减产将达近250,000台。由于前特朗普政府针对中国芯片工厂的制裁行动,使我国每年进口超过3000亿美元的半导体的产业受阻,这一制裁行动不仅加剧了我国的半导体短缺情况,同时还给全球半导体经济埋下了隐患。

之后,疫情黑天鹅则是重要推手。

早前受新冠疫情影响,汽车制造行业销售剧烈下滑,制造商们缩减了半导体芯片的订单,北美、欧洲、拉丁美洲、亚洲的汽车制造厂商都出现了不同程度的停工情况。同样地,为了应对需求下降,芯片制造商也缩减了汽车类芯片的生产规模。而正当汽车制造厂们好不容易咬紧牙关挨到了复工复产,加足马力准备扩大产量时,芯片供应商们却“力不从心”了。

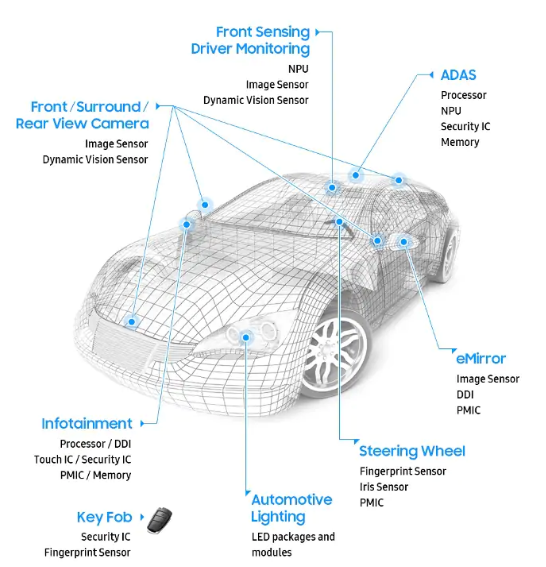

三星汽车半导体解决方案架构 来源于三星官网

三星汽车半导体解决方案架构 来源于三星官网

在缩减汽车订单生产的情况下,铸造厂和晶圆厂转而投入到更多的电脑、手机等移动终端生产中。受疫情影响个人电脑、手机等电子消费产品需求激增。从台积电公布的财报数据中可见,仅第四季度台积电晶圆16纳米及以上更先进的芯片技术收入就占晶圆总收入的62%,与此同时,作为承包了全球70%MCU产量的台积电,汽车芯片仅占其销售额的5%。

而就在近日,日本车载芯片制造商瑞萨电子因地震而停工;位于美国德州奥斯汀的三星、恩智浦等芯片制造商的工厂则因受到罕见暴风雪摧残不得不因为停电而停工,让本就短缺的芯片行业雪上加霜。

有分析人士认为,汽车制造的瓶颈预计将持续数月。“芯片荒”促使汽车制造商们不得不使出浑身解数,来证明自身有配给芯片的价值,目的是试图争取到政府力量,从而从其它暴增的芯片生产需求中“虎口夺食”。

02

全球“芯片争夺战”

在这场全球“芯片争夺战”中,全球最大的半导体代工厂台积电被推上了风口浪尖。全球目光聚焦在台积电身上,使其一跃成为引领芯片市场走向的重要力量。

来源于台积电官网

来源于台积电官网

据全球市场调研机构TrendForce的《2021年全球芯片代工市场份额预测报告》数据显示,2020年台积电稳坐全球最大芯片代工厂的位置,芯片代工市场份额占比高达 54%。

而半导体市场的年复合增长率达6%,要占领市场稳坐龙头的位置,又要满足源源不断的订单需求,这对于台积电来说将会是极大的考验。

首先,如何处理汽车制造业的芯片需求,是摆在台积电面前的一大棘手问题。

知情人士称,随着汽车制造商争相要求台积电确保供应,台积电预计将引入所谓的汽车芯片 “超级热运行”,将生产周期缩短超50%。

数据显示,大多数汽车芯片通常的生产周期至少需要40-50天,台积电的“超级热运行”或将时间缩减到20-25天,甚至更短。

但,台积电的“下血本”可能并不会让受益方们“领情”。一方面,对于同行竞对们来讲,大多数芯片制造商不会轻易同意启动如此激进的方式,因为高强度负荷会降低生产设备的性能,进而降低产量并增加成本;另一方面,客户们可能必须为这种快速生产支付约10%-30%的额外费用,这对于本就艰难盈利的汽车制造商们来说,也多少有些不好接受。

来源于台积电官网

来源于台积电官网

据中国软件网观察,在不影响其它生产线的同时,扩大产能,对于台积电来讲,可能不太容易。

一是,受台积电在美国建立新工厂影响。按照台积电原本的计划,应当是在本地进行扩建增加产能,但面对全球汹涌的芯片增长需求,新工厂将在2024年才能投入量产。

另外,台积电还在积极投入下一代先进封装技术。这意味着,短期内,台积电产能大幅增长困难重重。

要均衡各种芯片生产量分配,又要攻坚5nm等先进制程量产,可见,解决“芯片荒”仅靠台积电显然是不行的。

03

“中国芯”何时成事?

台积电一家独大造成的强烈反响引发了各国的反思。

2月12日,包括英特尔、高通、美光、AMD等在内的一批美国企业首席执行官联名致信美国总统拜登要求加大半导体投入,在公开信中陈述了这一问题的严重性:仅三十多年,在全球半导体市场中,美国芯片制造的占比已经从37%下降到12%。

据中国软件网观察,美国已经开始在“招兵买马”改变现状。例如,继2020年台积电宣布在美建厂后,韩国三星也紧随其后宣布在美建厂。同时,欧盟19个成员国签署联合声明,将在欧洲建立2nm晶圆代工厂,以强化欧洲处理器和半导体开发能力……

毫无疑问,在先进制程研发之外,芯片制造量产正在成为新一轮全球半导体市场竞争的关键点,而欧美再次崛起又具有先天优势。

回望国内,芯片制造在中短期内可能不太乐观。复杂的半导体制造链依托包括原始晶片、特种化学品、散装气体等多达300多种材料输入,同时还需要来自世界各地的超50种加工和测试工具完成处理分析……

而国内只有建立完全自主的全半导体制造链,才能真正实现芯片制造“自给自足”,但显然没有来自全球的支持,要实现这一愿景属实步履艰难。

武汉华为光工厂 来源于中建八局

武汉华为光工厂 来源于中建八局在过去的五年中,我国花了30多年的时间和数百亿美元建立起的国内半导体产业成效渐显,为国内提供了与西方公司竞争的资源。

但从IHS的数据中可以看到,国内在全球产业链中占据的份额仍旧寥寥无几:

大约20%的无晶圆厂芯片设计师(设计芯片然后外包物理生产的公司);全球铸造厂产能的10%(为无晶圆厂芯片设计师服务的外包制造商);不到1%的全球集成设备制造能力 (设计和制造自己芯片的公司);不到1%的电子设计软件、半导体工具和材料;在最重要的终端产品类别中所占份额不到1%,例如作为互联网大脑的逻辑芯片、主要云供应商的高级内存芯片等。

与此同时,不可避免地仍要谈到,未来我国与全球半导体产业一起如何开启新征程,在很大程度上,既取决于国内公司的战略举措和工程执行,也取决于拜登政府的政策。

不过乐观的是, 美国及其公司正在失去对我国企业的影响力以及市场份额,我国芯片制造的十年进程也在被极大的缩短。

有趣的是,随着时间推进,匮乏也会变成过剩。TrendForce还预测,2021年全球芯片代工市场的需求量增长将会放缓。由此设想,随着这波芯片代工厂们的产能得到不断的提升,需求在不断下降中,芯片过剩时代的到来或许并不是个遥不可及的预言。正如近日任正非在回答芯片问题时所讲的,“就像房地产一样,世界将来会是芯片过剩的时代。将来全世界芯片过剩时,我想会有人求着我们买芯片的。”