李佳琦消失,薇诺娜难续命?

失去李佳琦后,单腿走路的薇诺娜正逐渐告别高增长神话。

在李佳琦消失后的第50天,国货美妆们的“新接班人”已经打磨成型。

其中动作力度最大的,就包括被李佳琦一手捧红的敏感肌护肤品牌薇诺娜。

7月22日,抖音美妆带货一姐朱瓜瓜更新了自己与薇诺娜品牌方在云南总部的谈判砍价的抖音视频。一切都是熟悉的配方,视频脚本与李佳琦曾经做过的一档自制节目《所有女生的OFFER》里的经典砍价桥段高度相似。

视频镜头前,薇诺娜官方与主播朱瓜瓜在砍价方面争论不停:“全年到头没有谁比你的力度更大,一年到头多少明星,多少超头都想要,我们都没敢给,我们专门为你,你真的是(我们)薇诺娜的亲闺女。”,拿到满意的价格后,朱瓜瓜更是做出了品牌方期待的承诺。“减价、折扣,咱们把薇诺娜这个单品破亿。”

相同的营销套路被再次上演,难免让人想起2个月前的618,李佳琦也是用同样的预热方式,在微博上炒热了直播间的预售活动,并在618预售第一天便拿下3个亿的历史新高,也让薇诺娜继续稳坐天猫美妆前十。

但伴随着李佳琦停播,薇诺娜品牌的线上销售也开始陷入某种程度沉寂状态。直到50天后,7月23日“薇诺娜亲闺女”朱瓜瓜直播开始,品牌相关店播才打着“回归首秀”的噱头,重新发力直播发货渠道。

薇诺娜官方试图通过抖音顶流美妆带货主播的强势回归,来顶替李佳琦离开后流量断崖式下跌。但是细看朱瓜瓜的成绩,从销售数据上来说,难言成功。

据飞瓜数据显示,在朱瓜瓜直播的8小时28分钟内,直播间销售GMV为2038万,直播销量为51.9万件。同时,这一数据并非全部为薇诺娜销售,是当晚所有商品的销售额。这场历时2个月超级主播与折扣爆款单品的碰撞,并没有达到理想的效果,而在前期视频中朱瓜瓜信誓旦旦承诺的“单品破亿”的目标更是远未达到。

此刻薇诺娜也发现了,过度地与头部主播绑定,给自己的线上销售带来了极大的不确定性,李佳琦是难以复制的。

618之后的第一个重大营销事件,薇诺娜以平淡收尾,同时在资本市场,薇诺娜母公司贝泰妮也遭遇到了第三大股东5%的减持,让股价刚刚有起色之时,又蒙上了一层阴影。

复盘薇诺娜的成长历程,从财务数据上可以看出薇诺娜对于头部主播,特别是李佳琦的依赖。

2021年贝泰妮总营收为40亿,拆解之下贝泰妮的总营收中,其中一半以上的营收(约20亿),发生在第四季度,更确切地说就发生在双十一。

2021年10月20日,双十一预售首日,薇诺娜销售额突破7亿元,而其中大部分销售额发生在李佳琦直播间中。当晚李佳琦双十一直播间共上架4款薇诺娜产品,其中最为夸张的是,薇诺娜2021年主推的冻干面膜产品,60万单产品上架一瞬间就被抢光,单品销售额达7146.02万元,直接占据了薇诺娜冻干面膜全年销售的一半。(冻干营收是1.5亿)

随后,2021年双十一开启当天,李佳琦直播间中薇诺娜以200.95万的销量位居第一,GMV也预计达到1.87亿。甚至有媒体声称,百亿直播间养活了国产护肤品牌。

「新熵」翻阅近5年的淘宝天猫数据发现,薇诺娜的上位时间节点,几乎全部有李佳琦身影。

从贝泰妮2021年财报可知,公司在阿里系总营收为18.1亿,同时,根据多方数据显示,2021年双十一李佳琦主推以及参与的薇诺娜直播间销量大约7亿包含预售与当日销售等。再叠加618、以及3月8日等李佳琦销量,保守估计2021年李佳琦总销售额约为9亿元左右,约占阿里系销量50%。

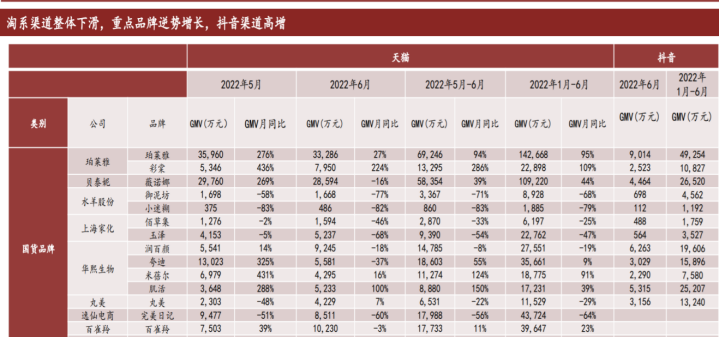

根据莫尼塔研究所数据显示,薇诺娜上半年天猫GMV为10.9亿元;5-6月GMV为5.8亿元。而其中销量的绝大部分销量来自618大促,而在李佳琦还未停播的618预售环节中,5月26日预售当天他的直播间销售额为1.66亿,几乎占据了薇诺娜5月销量的55%以上。同时,仔细观察薇诺娜1-6月的GMV,在没有李佳琦带货的时间阶段,即1至4月,薇诺娜天猫的带货数据约为平均仅为1.27亿,一个月的销量远比不上李佳琦单日销量。而如果以李佳琦双十一的数据对比,几乎可以抵得上多月销量。

而当如此大的销量突然消失时,在全网看来,短期内几乎没有其他方式可以承接李佳琦直播间中的流量。

当然,形成如此大的流量,也与公司的助推有直接联系,薇诺娜IR负责人张总曾在小范围交流纪要中说道,在推某个大的产品方面,是在渠道上投费用还是给达人播,还是在成本上给消费者更好的价格,会有动态的调整。比如冻干面膜,去年在佳琦直播间打了很低的折扣,几乎没怎么赚钱,这部分就是让利给消费者,原本也可以拿这部分给代言人之类的,但是我们没有这么做。可见李佳琦对于薇诺娜来说,既是品牌形象的流量入口,也是销售的重要渠道。

而在线下的多次访谈调研当中,许多消费者也表示购买薇诺娜几乎完全是出自对于李佳琦的信任。“几乎就是跟着李佳琦才买的这个牌子,特别是小孩子用的那个,因为不太懂所以就跟着他买。”

同时,在其他渠道中,搜索薇诺娜相关的视频,以“李佳琦推荐”“李佳琦同款”为关键词的表述情形,也几乎占据了薇诺娜推广的主要搜索结果。换句话说,在更多的表观感受方面,李佳琦对于消费者的心智占领,是大于薇诺娜的。

而这种影响力,在「新熵」看来,几乎贯穿于薇诺娜品牌从“药”到“妆”的整个发展过程,换句话说,在药店OTC领域薇诺娜也许有着绝对的权威性,但当薇诺娜离开了药店进入到了消费主赛道时,品牌心智的发展与延伸,几乎都打上了李佳琦的烙印。

2022年,对于薇诺娜来说,是非常关键的一年。

首先压力来自追赶者,2022年618鏖战正酣,华熙生物旗下的敏感肌产品米蓓尔在天猫店的销售额已是薇诺娜的三分之一,其50%以上的复购率也超过了薇诺娜30%水平的复购率。同时,包含新加坡品牌阅肤、以及在日本连续畅销九年的资生堂敏感肌品牌安肌心语等品牌,也在敏感肌的赛道上开始了对于薇诺娜的阻击。

而另一方面,面对同行业以及知名品牌的追击,薇诺娜的反击策略也相当明确,5月25日,薇诺娜再次扛起敏感肌行业大旗,联合五大权威机构召开第三届敏感性皮肤高峰云论坛,表示要变小赛道为大赛道,从敏感肌升级为敏感肌Plus,而在另一份与投资者交流的对话中,公司表达了线上开始发力抗初老、修红、美白等新系列策略。

据薇诺娜小范围交流纪要内容显示,本年度薇诺娜整体销售压力将非常之大,除了保持大单品的持续影响力扩散之外,同时还要推出超过100个SKU,新品牌AOXMED和2021年表现不佳的薇诺娜baby,都要在下半年开启发力。

而对于薇诺娜的新品牌来说,更多的时候,大众并不熟悉。那些关于敏感肌的认知延伸,在通常情况下,是需要主播达人、头部KOL和品牌去引导消费者。那么这也就意味着,在下半年的竞争开始之时,薇诺娜更离不开头部主播的信用背书。

同时,在多个品牌需要上新的压力之下,下半年的薇诺娜需要的是更多的头部主播与渠道同时发力。但从此刻情况看,李佳琦的缺失,不仅会进一步影响薇诺娜的推广节奏,而且李佳琦短期的不可替代性也会使薇诺娜品牌无论在新品方向,还是在保持原有销量方向上,都陷入到了堰塞湖效应之中。同时,在失去李佳琦之后,这个营销推广链条是否还能继续转动,也不禁让人打个问号。

回顾贝泰妮品牌2021年的全部营收,薇诺娜的王牌大单品特护霜占据了大概占据了17%的营收,以全年40.22亿的总营收来看,特护霜的销售额为6.8亿,2021年主打单品防晒销售额4亿,冻干面膜为1.5亿,三个主力产品几乎占据了销量超过了三分之一。

而其中两个产品,几乎都是通过线上渠道来快速捧红的。这就是互联网公司中常见的飞轮效应,即通过引流单品搭建认知,通过高效率渠道传播,通过低利润新品继续扩大边界占领心智,正反馈循环形成。三重合力加成之下,可以快速成就平台型品牌的崛起。

但从薇诺娜的历史来看,这样的飞轮效应已非常畸形。在连续两年的财务报表之中,618和双11两个购物节,几乎完成全年70%以上的销量额。

细化来看,70%的销售额中消费行为往往集中在两个时间点之上,官方的解释在于营销在特定时间点集中收割,但囤货对于成熟消费产品,也不是十分健康。同时,这一切的前提都得建立在高效的销售渠道上,但失去李佳琦这个高效率渠道之后,这样的飞轮能否维系下去,尚且是个问号。

而如果停下快速扩张的脚步,公司现在超高的估值,以及相应的股价,都将面临更进一步考验。

在薇诺娜的官方交流中,曾有投资人提出如果竞争对手在大促配合新品上市或者营销投入,是否会对公司带来不稳定的冲击?

薇诺娜官方回答道,我们针对的客户忠诚度还比较高,敏感肌人群试错成本很高,出了新品不会很容易被种草,因为之前有很多试错失败的案例。

但是,在同一场交流之中,薇诺娜也提到中国女性敏感肌比例接近40%,目前消费者只有3000多万,空间还是非常大。同时,考虑到薇诺娜产品动辄77.8%以上的毛利率,可以预见未来将会有越来越多的品牌加入到敏感肌的赛道进行争夺。而如果将这些假设叠加起来看,薇诺娜无论在品牌方面,还是在产品转换成本方面,几乎都没有强大的护城河。

另外,细看薇诺娜的产品,高达70%采购于代工厂,高度依赖于线上渠道的销售方式,在核心单品市场稀缺的红利期结束之后,而新品牌并没有撑起全新的增长路径之时,薇诺娜也许将重演完美日记等国货美妆们高开低走的衰落故事。