授信概念和流程设计

何为授信?《现代汉语词典》对授信的解释是:企业或个人向银行申请贷款时,银行根据其财务信用状况及周转需要,按规定的数额准许贷款。

贸易融资

票据融资

透支

各项垫款

票据承兑

信用证

借多少

借多久

利率

怎么还

这四者都是产品要素的事项,具体能数字是多少,总之不能超过产品的上限。

收入高,收入越高意味着客户偿还能力越强

债务少,意味着客户负债率可控

人品好,意味着客户不是故意欺诈

信用好,意味着客户历史信用比较良好,逾期记录少

算单账,那就是最后促进用户用款的数量。

算总账,那就是尽量提高授信人数,从而促进客户开户和提升存款数量。

自营渠道

合作渠道(api)

标准api模式

非标准api模式

授信的参数主要是比如有

姓名

手机号

学历

学位

居住地省市区

qq

邮箱

婚姻状态

配偶信息

月供

家庭收入

单位名称

单位地址

职业

行业

职务

设备id

imei号

app版本

是否越狱

是否模拟器

是否越狱

运营商

手机品牌

app安装列表

...

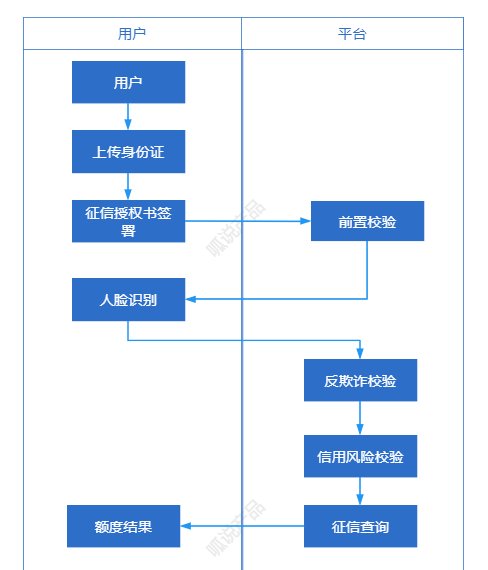

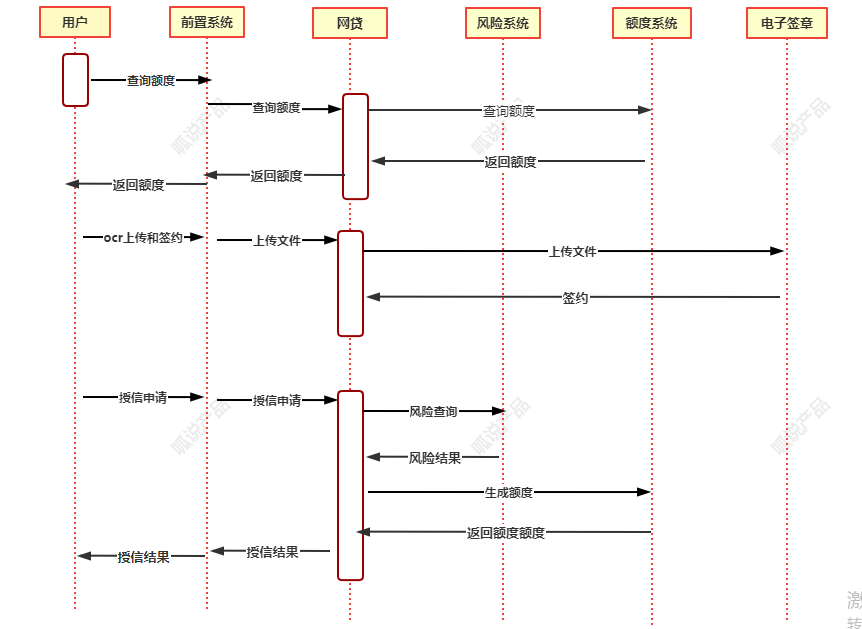

前置校验

生成额度

李宽视频号

评论