干货 | 中国的支付清算体系是怎么玩的?

当你去ATM取钱时,用的是央行的CNAPS(中国现代化支付清算系统) 当你用支付宝买买买时,用的是第三方支付的清算系统

1、当你在ATM取钱时,银行都做了什么

建行系统告诉工行系统,有个工行用户要在我这儿取100元,能不能让他取? 工行说,他的工行账户够扣100元,你先帮我给了吧! 建行ATM就吐出100元给你;

2、支付和清算就是信息流和资金流

从你塞卡到ATM吐出钞票,这个过程称为支付(Payment) 工行还给建行100元,这个过程称为清算(Clearing)

信息流如何传递——即建行和工行之间以什么方式通信? 资金流如何清算——即工行什么时候,以什么方式还给建行100块?

3、晋商的票号和镖局

4、联行信件和邮电局

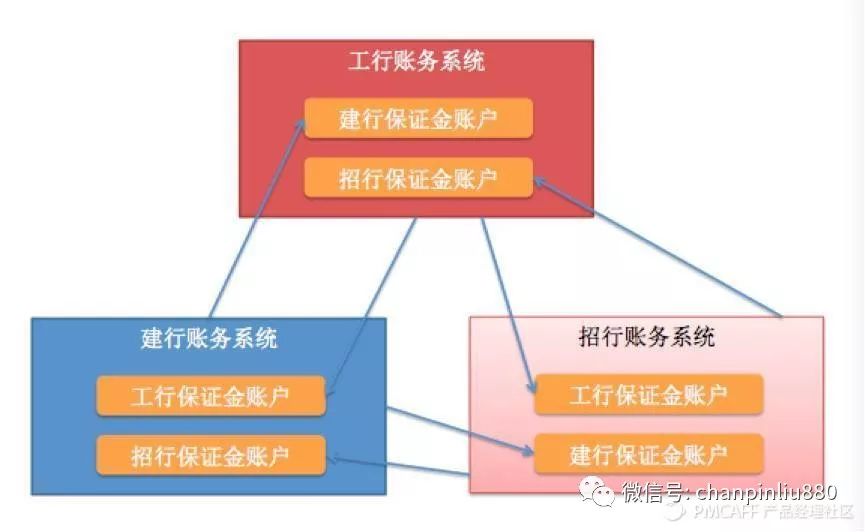

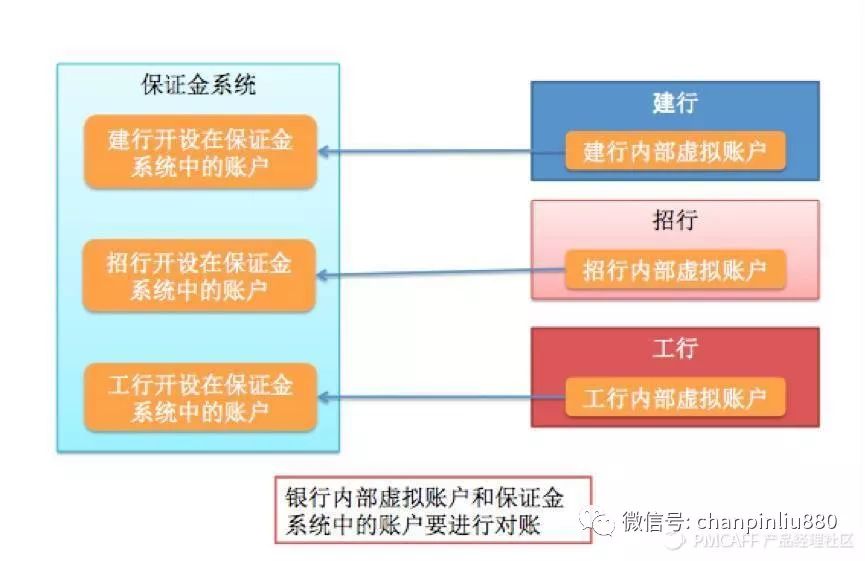

A 银行怕 B 银行的客户在 A 这儿取了钱之后,B 不认账。所以为了保险起见,银行之间会要求对方银行先来开个户并且存一部分钱进来作为备付金,或者叫存款准备金。这个备付金账户是专门用于清算的同业头寸户; A 银行需要在所有银行都开户,才能实现通存通兑;

用老办法,在所有有往来的银行开立清算账户清算 所有金融机构都在央行开立清算账户,由央行为商业银行统一清算

5、中国支付清算系统的前身——EIS(1989-2005)

清算中心的建成

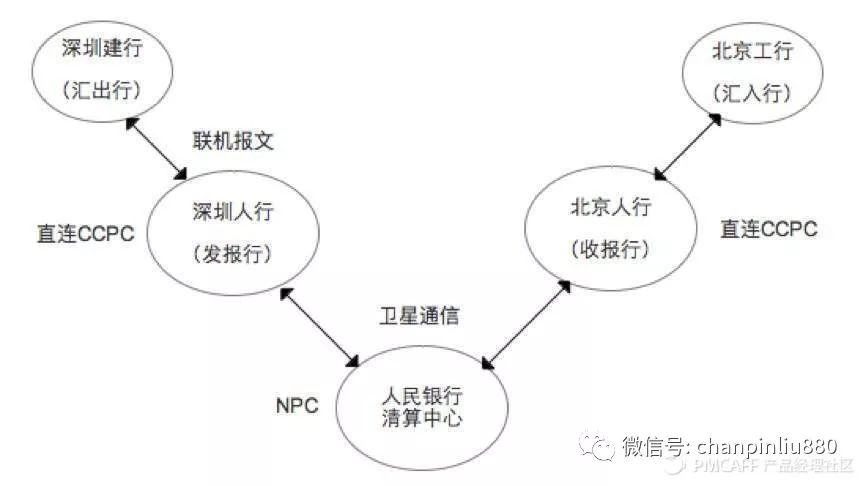

NPC(National Process Center,国家金融清算总中心) CCPC(City Clearing Processing Center,城市处理中心)

全国电子联行系统EIS投产

EIS的业务流程

商业银行(汇出行)接收其客户的汇款请求后,向人民银行当地分行(发报行)提交支付指令(转汇清单)。支付指令可以是纸质凭证,或磁介质信息,或联机电子报文; 发报行借记汇出行账户后,按收报行将支付信息分类、打包,通过CCPC经卫星地面小站即时发往清算总中心。如果汇出行账户余额不足,则该支付指令必须排队等到汇出行余额够扣; 清算总中心收到转汇电文,经记账并按人民银行收报支行将支付指令清分后,通过卫星链路即时发送到相应的收报行; 收报行对汇入行账户贷记后,以生成的纸凭证或电子报文方式通知汇入行; 汇入行作账务处理后,以来账的反方向,向汇出行发送确认的答复信息,完成一笔汇兑过程; 总中心和分中心每日核对无误后,轧平当日的电子联行账务,以存、借反映资金关系。就是说,各地的资金存欠差额,均纳入人民银行系统内反映。

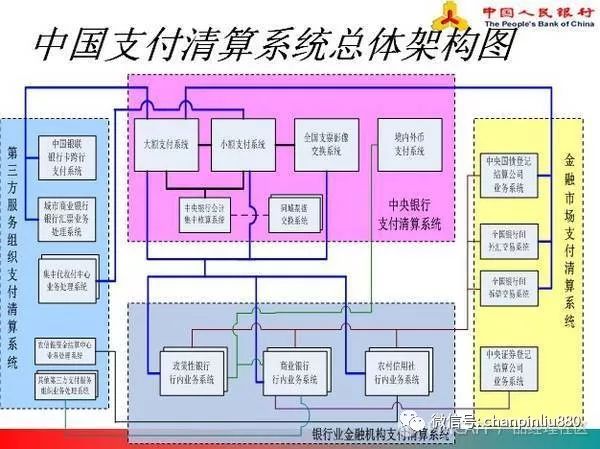

6、央行支付清算系统(CNAPS)

各大银行核心系统投产

中国现代化支付系统(CNAPS)开始设计

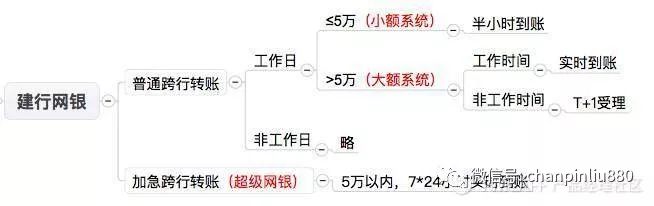

首先,大小额的开放时间不同

业务处理上不同

金额不同

接入机构不再限于银行。支付宝、财付通等第三方支付也可以接入,所以有的第三方支付给商户提供的提现代发功能就是基于超级网银做的。 7*24小时实时到账,单笔上限5万元。这就相当于在非工作日非营业时间增加了一种大额支付系统特性的渠道了。只不过金额限制是跟小额系统一致的。

7、银行的各种渠道

银行柜台:直接用大小额系统;

手机网银:大小额系统 + 超级网银;

ATM:信息流由银联处理,即银联CUPS为银行间交易提供指令的转接和清分;资金流则由银联通过大额系统完成银行间的资金划拨;

POS:跟ATM类似,由银联处理信息流。不过资金流分两部分,发卡行和收单行之间的资金划拨由银联通过大额系统完成;收单行与商户账户的资金划拨由银联通过小额系统完成。

持卡人——你

发卡行——你办这张卡的银行,我们假设是工行

商户——星巴克,我们假设星巴克的账户开在建行

收单行——星巴克的刷卡机的归属银行,假设也是建行

转接机构——银联

清算机构——银联和人行

你在收单行(建行)的POS机上刷卡消费(信息流)

建行将消费报文发送给银联(信息流)

银联交易系统记录交易数据,将消费报文给你的发卡行(工行)(信息流)

工行从你的卡中实时扣费,完成实时结算,并回复报文给银联(资金流)

银联更新交易数据,回复报文给建行的POS机(信息流)

银联在其清算系统完成清分(信息流)

银联通过大额支付系统,完成工行与建行清算账户的资金划拨(跨行清算)(资金流)

银联通过小额支付系统或当地票据交换系统,完成建行和星巴克结算账户的资金划拨(收单清算)(资金流)

建行和工行的清算叫“跨行清算”;

建行和星巴克的建行账户之间的清算叫“收单清算”;

你在建行ATM上输入100元按下取款按钮(信息流)

建行将报文信息发送给银联(信息流)

银联交易系统记录交易数据,将报文给你的发卡行(工行)(信息流)

工行从你的卡中实时扣费,完成实时结算,并回复报文给银联(资金流)

银联更新交易数据,回复报文给建行ATM(信息流)

银联在其清算系统完成清分(信息流)

银联通过大额支付系统,完成工行与建行清算账户的资金划拨(跨行清算)(资金流)

8、小结

行内的交易

跨行的交易分渠道处理

9、名词解释

点击“阅读原文”

查看更多干货

评论