AI对金融的未来到底意味着什么?

共 3904字,需浏览 8分钟

·

2021-06-11 14:15

2021年6月3日-4日,全球金融业的目光聚焦在一个地方:在上海举行的华为智慧金融峰会2021。因为在数字化、智能化转型升级的大潮下,整个金融业也在探究自己的未来。其中,一个至关重要的问题在于:炙手可热的AI对金融的未来到底意味着什么?

当金融遇到AI

在金融机构中,正在出现一种新型的员工:“AI数字员工”,它们做着很多重复、枯燥的工作,但是从不抱怨,而且工作从来都是一丝不苟,错误率几乎接近于0。这样的员工是不是近乎完美?据了解,在某金融机构合同真实性校验场景中,AI数字员工可以实现对合同信息进行识别和自动录入,合同校验效率提升450倍,而错误率降低90%。

数字员工并不稀奇,有一个专业的术语叫做RPA,即机器人流程自动化(Robotic Process Automation),这种虚拟机器人干的都是重复操作、费时费力的工作,可以将人从中解放出来,去干更有价值的事情。RPA虽好,不过也有问题,比如它必须要投喂结构化的数据,否则就会失灵。当RPA与AI叠加,才能让虚拟机器人有了能感知和思考的大脑,才能成就更加神通广大的AI数字员工。

风控对于金融机构至关重要,随着人们理财需求不断觉醒,投资渠道日益多元,但也出现了越来越多精准性高、手法多样、隐蔽性强的数字金融欺诈现象,使得用户难以识别日趋复杂的金融风险及侵权行为。这时候,AI就有了用武之地,例如招商银行打造的智能风控平台“天秤系统”,就能实时判断用户的风险等级。

这些只是华为智慧金融峰会2021上所展示的AI在金融行业的一些应用。华为Cloud BU副总裁、全球Marketing与销售服务总裁石冀琳认为,金融的未来是全场景智慧金融:

“全场景”,是从“人的银行”走向“物的银行”,通过人、物、应用的全互联,将金融服务带向千行百业。“智慧”指的是AI+行业know-how,将AI引入金融行业,通过AI与应用的结合,提供智慧服务。

所以,AI在金融行业的应用在广度和深度上都在提速,不仅渗透到获客、理财咨询、风控、投研分析、投资、运营等各个环节,而且进入到了核心生产系统和业务主流程。

将智能进行到底

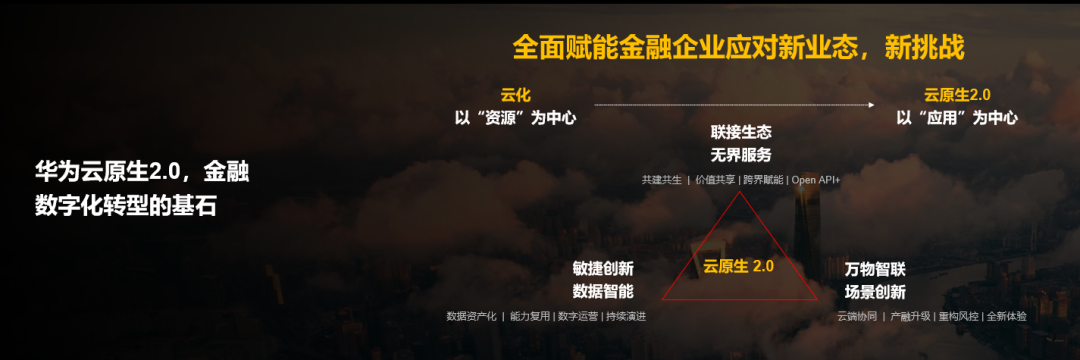

在峰会上,石冀琳提出了一个响亮的口号:“将智能进行到底!” 那么,到底应该如何才能将智能进行到底呢?答案是全面云化,迈向云原生2.0时代。

在去年,华为云在业界首次提出云原生2.0,将业界热门的“云原生”上升了整整一个维度。云原生1.0阶段,是企业将业务从线下搬迁并运行在云上,是“ON Cloud”;而云原生2.0阶段,企业是让业务生于云、长于云,是“IN Cloud”。

云原生2.0对于金融行业尤为重要。和一出生就生于云、长于云的互联网企业不同,金融行业有相当大数量的传统应用是不在云上的,当创新业务上云,新老应用无法很好地实现有机协同,也就带来了割裂问题。相比起来,华为云的云原生2.0让创新应用可以生于云、长于云,而老应用可以通过华为云ROMA平台向云上迁移,两者有机协同、立而不破,最终让企业全面上云。

正如石冀琳所说,将企业全面上云,核心资产数字化,可以将核心资产沉淀在开放敏捷的平台上沉淀,从而让企业可以通过创新技术重构流程、优化体验、提升核心竞争力。可以这样说,云原生所带来的全面云化,为金融机构构建起云时代的基础设施,从而为其实现全栈智能奠定了坚实基础。

这一点也容易理解。正如华为企业BG全球金融业务部总裁曹冲所说,云1.0时代是“以资源为中心”,而云原生2.0时代是“以应用为中心”。换句话说,云原生,不仅是基础设施上云,更是应用的设计、开发、部署、运行、维护全流程都上云,是从“能用”到“好用”,是AI等ICT技术深入到金融业务主流程的前提和基础。

而且,全面云化,加上华为的一系列工具,将能让AI所赖以生存的数据实现打通,充分实现数据的价值。众所周知,金融本身就是以数据为核心的产业,但是在传统金融系统中,数据割裂,孤岛化的问题非常突出。全面云化,能够让数据实现融合,数据从资源变成资产,实现数据智能。

例如,在全面云化的情况下,金融机构将能基于客户的行为数据,进行千人千面的智能营销,更精准地识别、触达、运营客户。同样,上面提到的智能风控,也是建立在海量的欺诈行为数据基础之上。

所以,金融企业迈向云原生2.0,是走向全栈智能,将智能进行到底的必由之路。

落地、落地、落地

不过,梦想很美好,现实很骨感,金融机构要想真正拥抱AI,还并不容易。

挑战之一,是AI应用开发定制化和碎片化,这让AI开发处于类似作坊式的模式,无法进行低成本的规模化复制;挑战之二,是知识体系的分散化,AI只有技术是不够的,还需要与行业Know-how高度结合,而企业的知识经常分散在不同系统,形态种类也不尽相同,就造成了行业Know-how的整合难题;挑战之三,是需求的碎片化,即使是金融行业,对AI的需求也五花八门,如何能够推出适应不同需求的AI应用就变得很重要。

这些问题,无一例外地指向的是AI在具体场景的落地。对此,华为云CTO张宇昕提出了三个“新”:

AI开发新范式,即作为预训练大模型的华为云盘古大模型。这是业界首个千亿参数的中文大模型,拥有1100亿密集参数,为了训练这个模型,华为和合作伙伴的研究团队花了近半年时间,给模型喂了40TB的行业文本数据和超过400万小时的行业语音数据。华为云EI服务产品部总经理贾永利表示,华为云盘古大模型是基模型,针对金融行业进行训练,将能加速金融场景的敏捷创新。的确,华为云盘古大模型最大的价值在于可以实现AI大模型在众多场景通用、泛化和规模化复制,减少对数据标注的依赖,让AI开发可以进行工业化的开发,从而打通AI落地的最后一公里。

知识计算新方案。华为云去年推出的知识计算平台,让企业可以快速、低成本、高效率地管理,通过应用企业知识、实现知识化转型,实现AI与行业知识高效结合,让企业可以加速智能化升级。可以说,华为云知识计算的方案,解决了AI进入企业核心系统所面临的行业知识与AI技术结合的最大难题。

AI使能行业新高度,华为云推出的一站式AI开发平台ModelArts Pro包括文字识别套件、视觉套件、知识图谱套件、多模态开发套件、自然语言处理套件,还提供了包含数据准备、数据处理、 模型设计、模型管理及部署等四十多个行业级的高精度预置算法,可以说将AI开发的门槛降到了最低,让人人都可以用AI。

在峰会上,曹冲表示,华为将会汇聚SaaS服务,共筑全场景开放生态,赋能场景化金融服务。在笔者看来,SaaS服务商对AI有两大贡献,一个是高质量的数据,一个是丰富的细分场景。在AI场景越来越细的情况下,走开放生态的路线,引入更多不同领域的SaaS服务商,将能更好地满足不同客户的细分需求。而基于华为的盘古大模型、ModelArts开发平台等工具,SaaS企业的AI开发成本大大降低、效率大大提升,“技术+生态”将让AI在金融行业的落地没有了障碍。例如,在峰会上,招联金融就基于华为云的云原生、AI等技术,打造出高度智能的小鹿交互机器人;长亮融合华为云的数据和AI技术,打造出融合数据资产解决方案等。

总而言之,金融行业走到了拥抱AI的十字路口,一方面是客户需求使然,互联网原生代的年轻一代逐渐成为金融的主流客户群体,他们对金融服务的需求也越来越高,这个时候金融行业需要借助AI来提升效率、降低成本、增强体验;另一方面是金融线上化的大趋势,去年一场突如其来的疫情加速了金融从线下到线上的迁移,而展望未来,金融更是将进入全场景时代,从人的银行到物的银行,这样的变化也促使金融走向智能化。

“银行的服务不再是产品为王,而是体验为王,实时化、智能化、综合化、嵌入式等是未来金融服务的主要方向。”《Bank4.0》一书的作者布莱特·金这样说,他将Bank4.0定义为依托AI等金融科技技术,实现实时智能、嵌入式的、无处不在的金融服务的银行模式。由此可见,未来的金融,AI是标配,更是核心竞争力。

华为智慧金融峰会2021不仅授人以鱼,为我们展现出未来金融的模样,更是授人以渔,为金融机构铺就了通向AI的大路:迈向云原生2.0,全面云化,打造全栈智能的云基础设施,而华为盘古大模型、ModelArts、知识计算平台等则解决了AI开发落地的最后一公里问题,再加上SaaS超级生态的壮大,金融行业距离智能化的未来只剩下一场转型。

6月18日,华为云TechWave全球技术峰会(人工智能&数据)围绕人工智能、大数据、数据库、华为云Stack等热点话题,携手来自全球的IT精英、技术大咖、先锋企业、合作伙伴共话前沿技术,发布华为云最新产品和解决方案,分享行业最佳应用实践,探讨企业智能升级的成长之道。创新普惠,一路前行。

点击“阅读原文”,了解华为云TechWave全球技术峰会(人工智能&数据)!

▼▼▼