商汤股价腾飞,港股市场的又一个“出道即巅峰”?

商汤科技掀起了2022年的第一场资本狂欢。

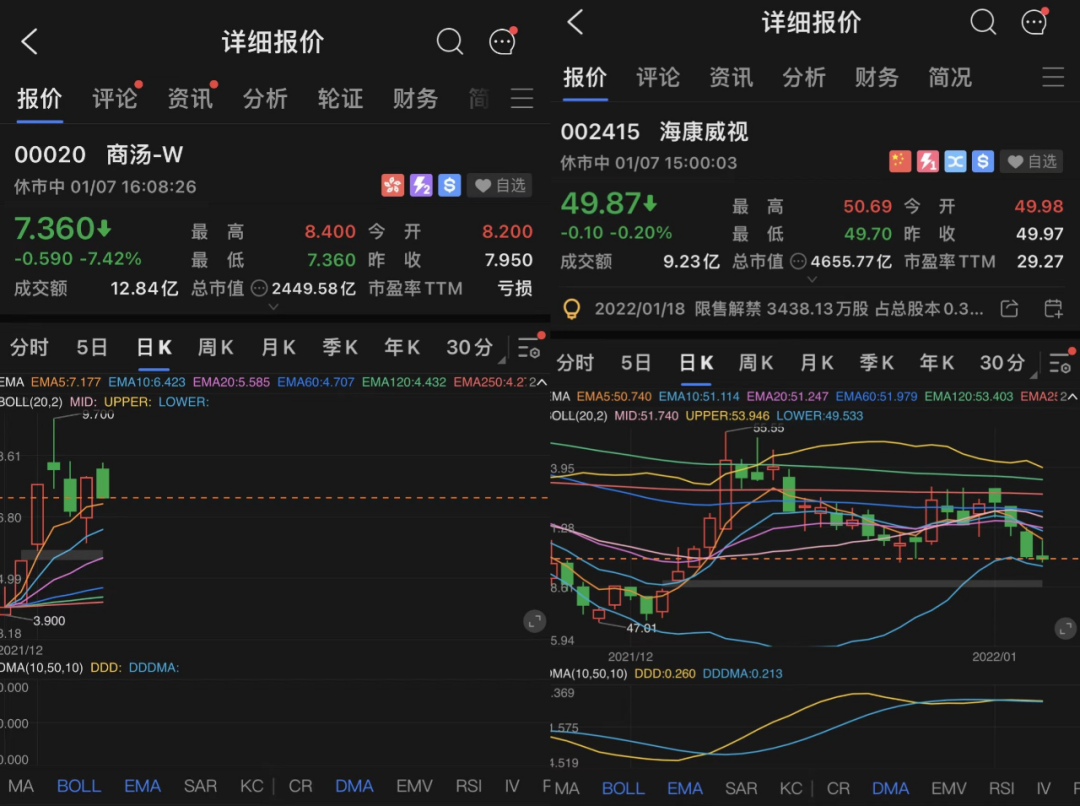

只用了短短3天时间,商汤科技就实现了股价翻倍,市值一度突破3000亿港币,尽管此后几天股价震荡下跌,但截止到1月7日收盘,仍保有2450亿市值。

根据其招股书显示,商汤科技2020年营收为34.46亿人民币(约合42.14亿港币),以此计算,其P/S(市销率)高达60倍。而作为其最大竞争对手的海康威视同期营收是商汤的18倍,市销率仅为6.3倍。

以此对比,商汤科技腾飞的股价无疑存在巨大泡沫。

其实从去年开始,新晋登陆港股IPO的国内科技互联网企业们,都在上市之初股价狂飙,很快转入下行通道,一路阴跌,呈现出了“出道即巅峰”的股价走势。

那么商汤会不会是下一个?

1

2

3

评论