B端「智能客服」系统的模块化设计

企业数字化转型,智能客服的建设必不可少。随着人工智能、大数据、云计算等技术驱动,为智能客服行业的商业重塑、产业升级,场景落地提供了底层技术支持。

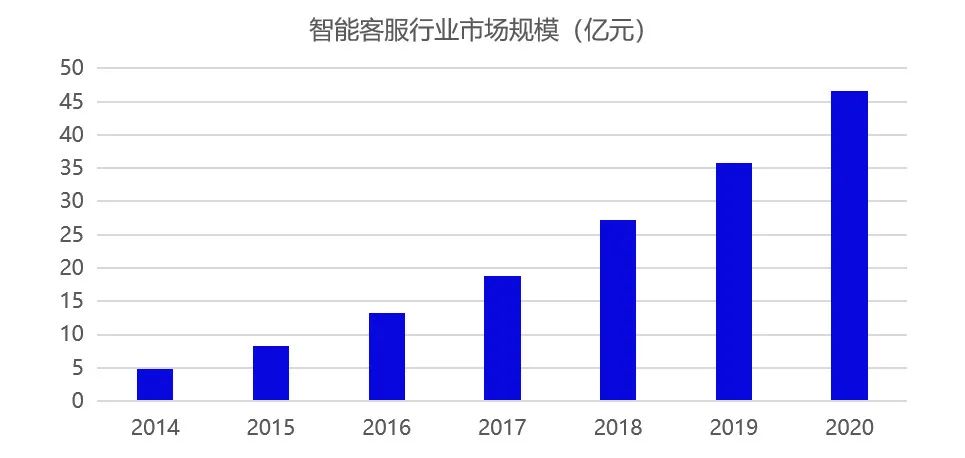

根据2021年华创咨询对智能客服的市场调研,我国智能客服行业市场规模从2014年的4.88亿元,增长到2020年的46.63亿元,整体增幅9.56倍,较2019年环比增长30.32%。

智能客服通过智能交互机制,设置外呼策略、语义识别意图,实现自动问答、自动拨号、受理工单、自动记录、智能提醒和转接人工等服务,是金融企业贷后环节不可或缺的工具。

相对人工客服而言,智能客户可以提高工作效率,加大并行服务人次,加快响应效率,降低投入成本等。

做智能客服行业的公司主要有小i机器人、Udesk、快商通、华创微课等,主要应用场景涉及金融、电商、医疗、教育等领域,并提供AI外呼、在线客服、实体机器人、工单处理等产品或服务。

企业名称 | 核心产品 | 应用领域 |

小i机器人 | 智能客服、政务、语音、机器人、云服务 | 金融、电商、手机 |

Udesk | 智能客服、工单系统、外呼、电销、机器人 | 金融、零售、教育、医疗、汽车、制造 |

快商通 | 智能客服、机器人 | 医疗、教育 |

华创微课 | 智能客服、预警、催收、问答、机器人 | 金融、教育、电商、医疗、园区、基建 |

智能客服系统主要通过语音识别(ASR)、语义理解、语音合成(TTS)、模型训练、对话管理、知识图谱和数据处理等方式,来提升客服效率和节约人力成本,被应用在流程专业化、客群基数大、咨询频次高、问题重复多的金融、电商、医疗等行业。

对于在数字化转型的金融企业而言,做智能客服系统的首要问题是如何模块化设计。

所谓的模块化设计,就是将产品的某些要素组合在一起,构成一个具有特定功能的子系统,将这个子系统作为通用性的模块,与其他产品或要素进行多种组合,构成新的系统,产生多种不同功能或相同功能、不同性能的系列产品。

模块化设计的根本目的是避免重复“造轮子”,快速产出产品,增加功能重用性、提高系统扩展性。

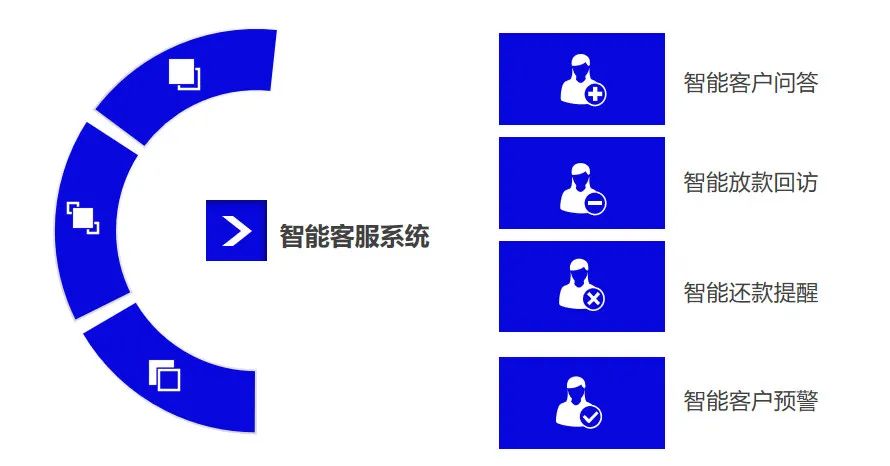

以智能客服系统为例,我们把一个很复杂的新核心交易系统,按照贷后业务属性,划分成客户问答、放款回访、还款提醒、绩效统计等模块,每个模块完成一个确定的功能,并在模块之间建立业务联系,通过模块间的相互协作,辅助系统提升客服效率。

1.智能客户问答

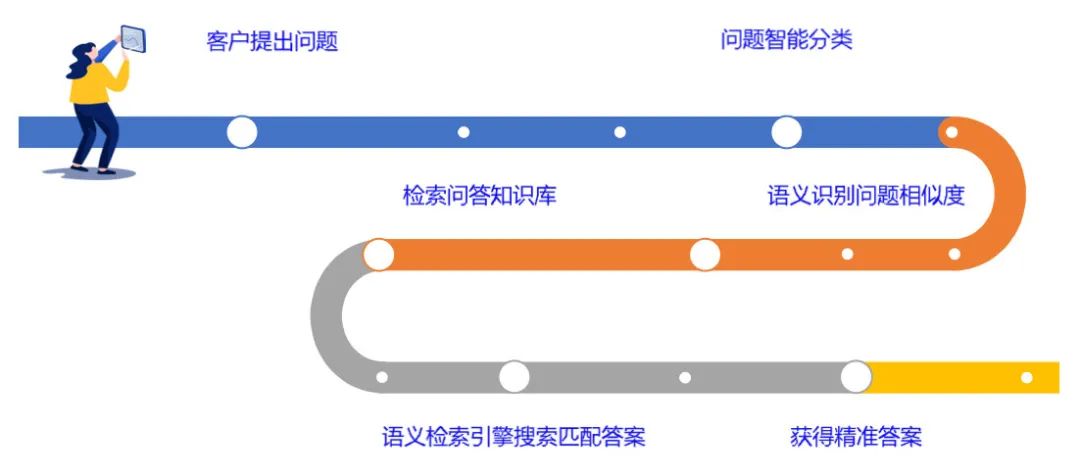

基于深度机器学习的智能问答流程:首先,自动识别客户提出的问题,将问题进行归类;其次,通过语义识别对比问题相似度,检索问答知识库;然后,AI语义检索引擎搜索匹配答案,最后,给用户提供最终答复。

以智能客服问答为例,我们通话中进行录音,详尽对话记录,利用语音识别技术将客户通话声音,解析为更小的声音单元,借助声学模型及深度学习的数据模型,转换为对应的文字。

然后,通过语言模型进行处理,得到可能性最优的服务日志,并按申请、查询、建额、提款、还款、其他等类型对日志进行分类管理。

点击“一键解析”后,将日志提取转换成基本问答,然后通过人工对问题和答案进行优化,以便准确理解用户诉求。

语料库库实现问题自动更新,语义识别支持相似问题归类,从而不断丰富问题库,自动解答客户提出的预设问题。

智能客服问答是通过策略回复客户,自动解决90%以上常见问题。

关键在于高并发应对海量问答,提升多轮对话的问题解决效果,以及语义检索引擎精准识别客户问题,需要我们不断的对机器人进行深度学习和语义训练。

2.智能放款回访

放款回访主要是检查贷款用途是否真实有效,手续是否合规恰当,借款主体是否真实,加强客户服务,监督银行内部操作人员行为。

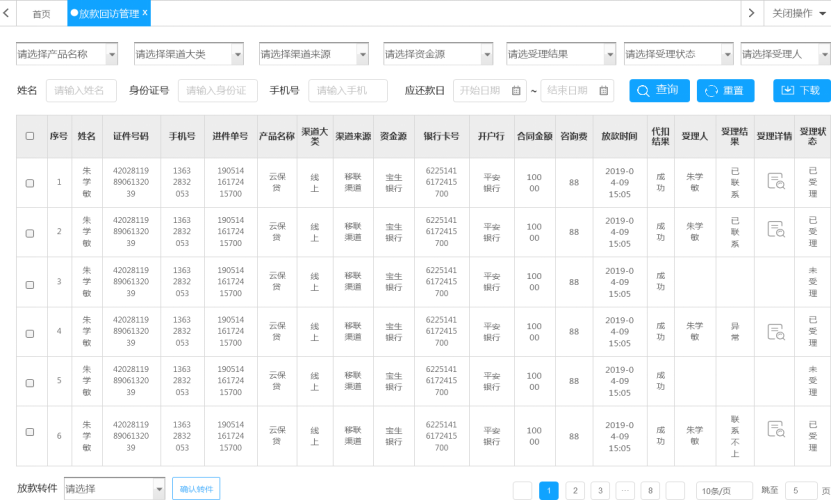

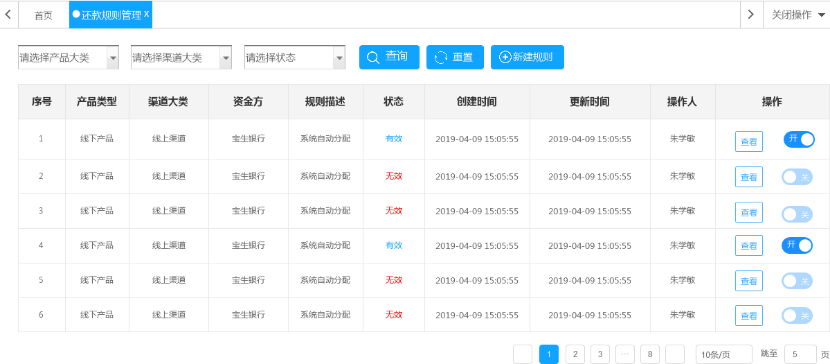

基于产品大类、渠道大类和资金源及客服人员等维度,创建多维度组合的放款规则,即可创建多笔放款规则,滑动开关来控制规则的有效性,系统根据放款规则自动跑批。

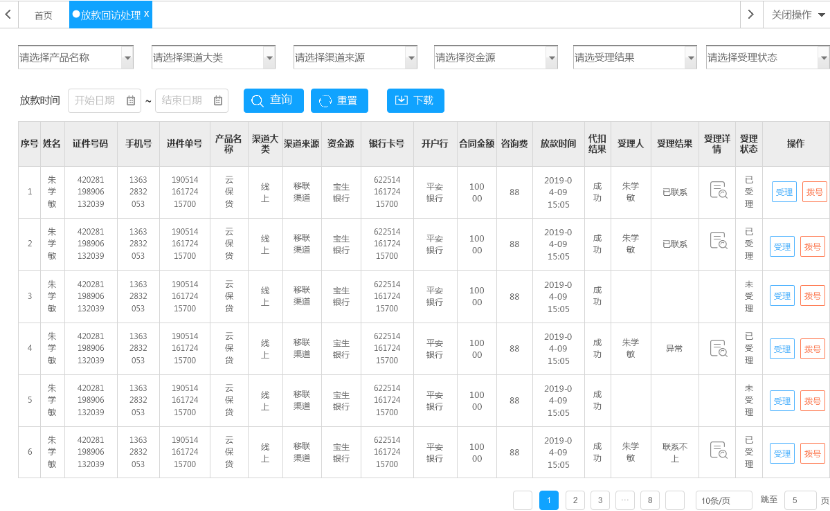

系统自动跑批统计当天前一周放款成功的数据,将已放款且未回访的案件,分配给客服主管及其名下的所有在职客服人员,并按分配的角色做权限控制,支持受理案件、查看受理详情和拨号等功能。

客服人员指派机器人去自动“拨号”联系客户,并将受理详情及结果记录在系统。

对于机器人无法处理的案件,可以通过人工介入的方式去处理。我们可以通过客服主管操作批量放款转件,将案件转派给其他客服人员。

3.智能还款提醒

在数字金融时代,用户还款提醒需要更及时,但大量人工客服介入,效率低下。我们可以通过机器人在临近还款日,自动发送信息,或一键外呼提醒客户到了还款时间,提升客户还款的响应速度。

智能还款提醒主要包括款提醒规则、自动提醒还款和人工提醒,可以有效减少企业融资过程中信息不对称问题,帮助客户经理实时掌控,足不出户完成贷后管理。

基于贷款产品的还款时间、还款金额和渠道来源设定还款提醒规则,监测不同产品类型、合作渠道和资金方的还款异常的客户,产生有效预警信息,可以有效降低还款逾期风险,逐步提高贷后风控水平。

在每月15日和20日系统定时跑批处理当月未还款的数据,通过自动拨打电话、自动发邮件、自动发短信提醒客户还款,每操作一笔还款成功都要及时冲账处理。

智能客服可以操作受理案件、查看受理详情和拨号联系客户等功能,并针对不同贷款客群,采取差异化话术策略。

智能客服并不能完全代替人工客服,对于自动提醒多次无人接听或拒接的还款逾期案件,由人工客户与客户对接。

根据与贷款客户的对话,更新问题库和用户标签,以便采取下一步客户预警措施。

4.智能客户预警

智能客服通过查询客户的实时金融数据,了解用户状态及用户偏好,对金融企业客户风险特征进行客户标签分类,捕捉一些影响客户还款的风险事件,为客户预警提供客观的决策依据。

传统的贷款用户是基于用户的贷款行为进行分层的,智能预警的关键是对客户进行分层管理。

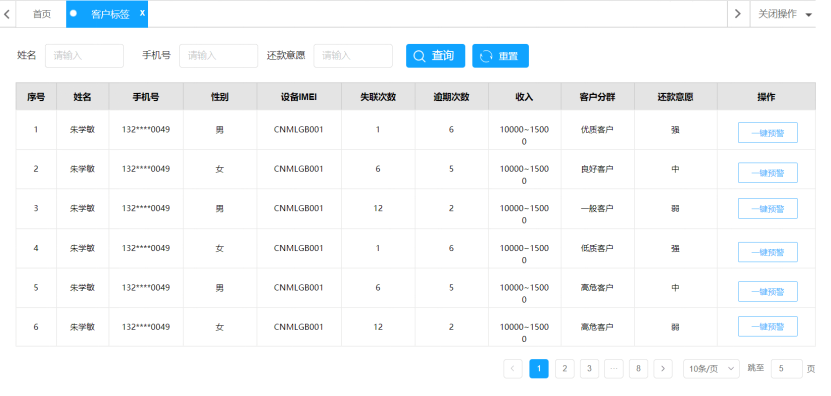

我们可以通过系统自动预警,提取文本特征,解析关键词,按设备IMEI、失联次数、逾期次数、还款意愿等对客群进行分类管理,自定义客户标签,智能构建客户AI画像。

基于NLP技术,通过事先设置的模型进行分析客户意向和意图,自动风险预警,及时发现业务风险,提升企业抗风险能力。

风控人员可以利用内外部数据、智能分析和风险预警模型,对履约情况差、关联风险高、行为风险多、财务风险大、还款意愿低等维度的企业主,通过还款提醒、智能催收的方式,进行风险感知和风险预警。

依托数字技术的发展,智能客服系统已经成为一个集数字化、智能化和线上化的综合金融服务平台,为金融企业开源节流、降本增效,并提升客户服务体验。