中国VC没有合伙人

独立,是一种不以个人意志为转移的趋势。

全文3304字,阅读约需7分钟

文丨张楠

来源|投中网

ID:China-Venture

题图|Pixabay

“独立是每个基金投资管理人的最高梦想。”

赛富阎焱的一句话,道尽了20年来,中国VC合伙人的困境根源。之所以重提这则十几年前的旧话,原因在于,2021年中国VC再次迎来“分手季”,公开的、私下的以及酝酿的,都正在浮出水面。

没错,我是准备武断地说一句:中国VC就不存在严格意义上合伙人。但别误会,这并不是一种贬损的说法。事实上,自从2005年以来,一位又一位优秀的投资人,成功地创办了属于自己的机构,募集了新的基金,投出了优秀的企业,获得了不错的回报,其中的佼佼者也毫不掩饰对规模的追求,绝大多数人,无论是对新基金募集,亦或是AUM,都在尽己所能地触及上限。

但与此同时,VC的合伙人制正走向式微,或者说是“进化”。一个明显的趋势是,越来越多的VC趋向于规模化、机构化,Benchmark式的小团队、平权,越来越像是留存在书面上的一纸标签。

一位美元基金合伙人告诉投中网,虽然骨子里确实想多一些合伙人共同做决定,但对机构化的趋势,确实有一种无力感,毕竟竞争摆在那里,即便是被迫的,也总有人要去承担“集中决策”的任务,履行定战略、做管理、做招聘这些职能,“你没有办法,必须适应变化”。

而在头部机构的挤压下,中小基金已被逼到生死存亡的地步,要么做大、要么等死,更加无暇顾及合伙人的存在,一位小机构的合伙人告诉我,现在的目标就是“闷声赚点小钱,过一天是一天”。

“合伙人”早已不是那个味,实则打工人的高级title,个人的看法是:与互联网公司各BU的总裁总体上权责对等,最重要的一点是,除了股东(LP)外,都需要对CEO(基金话事人)负责。而平权,早就是个伪命题了。

所以我大胆抛个假设:风险投资市场过去二十年实现了如此大的跃升,根本就是跟中国VC合伙人文化的失败是互为因果的。

不妨先来讨论讨论,一个市场繁荣起来的表征是什么?随便掰掰手指头数一数,买家、卖家的数量增多,交易频次增加,交易规模提升,这些要素都得算吧?而市场能在过去20年大幅进境,买方(VC机构)的增加是充分必要条件。

而市场要追求“高质量发展”,就先得有足够多的“高质量参与人”。不好意思,我不是说投资行业多排外,抑或财富个人、企业家、投行家转型就一定做不好VC;而是说,从结果来看,正是有足够多的、接受过长期职业训练的投资人单飞,才形成了由足够多的“专业投资机构”撑起的市场基本盘。否则,市场化的竞争不可能如此充分——尽管有些时间里,它会显得有些内卷。

“独立是一种不以个人意志为转移的趋势”

如果让我给中国VC选个20年关键词,那么绝不会是“合伙人”,恰恰相反,贯穿中国风险投资历史、推动市场向前的根本就是“独立”——“独立”才是指向发展原动力“钱”的唯一路径,注解就是阎焱另一句话:“你自己辛辛苦苦挣了钱,干嘛要给别人?”。

当时某美元基金合伙人也讲过这样一句话,“独立是一种不以个人意志为转移的趋势。”

前一波热潮是“独立”。

2005年被称为“VC独立”或“裂变”的元年,这年阎焱正式与软银亚洲分家,成立赛富基金;同年,IDG合伙人王功权加盟鼎晖,参与创立鼎晖创投;红杉中国、经纬中国、今日资本、北极光等一大批耳熟能详的机构,也都在这个时间段成立;2008年,当初跟着阎焱一起创办赛富的周志雄,也自立门户创立凯旋创投。

第二波热潮还是“独立”。

VC2.0肯定是一个带有历史意味的标签,这期间大批合伙人单飞创立自己的基金,2013年童玮亮离开戈壁创投,参与创立梧桐树资本;傅哲宽离开达晨创投,创立启赋资本;张震、高翔、岳斌离开IDG,创立高榕资本;2014年曹毅去职红杉,创立源码资本;2015年李丰脱离IDG,创立峰瑞资本;CA中国戴周颖创立引力创投;刘二海创立愉悦资本……

第三波,热不热先不做定论,但“分手季”是没跑了。

一位分析人士提醒我,注意当下之于VC2.0的时间节点——两者相隔正是一期基金的周期长度。换句话说,当下已经是VC2.0第一期基金到期清算的节点,所以,我们目前观察到,有一批设立于VC2.0时期的机构,合伙人已经陆续出现单飞了。问题是,“到期”只是单飞的契机,背后影射出的,正是合伙人这一称谓的悖论,也就是说,此前没有独立,并非因为不想走,而是在募资时履行过合伙人身份而不能走,因此,这些基金的合伙人制度,可以说根本从未成功建立。

建立不起来的理由呢?

一个是平权制度建立与维系的复杂性。

核心是决策权,比如熊猫资本四个合伙人团队拆分的时候,就有过4人(偶数)合伙人可能经常出现2:2的投票,无法履行平权的问题讨论,但这仅仅是庞杂细碎的问题之一,也绝不意味着单数的投决会就是可行的,比如,在更多履行“一人一票”决策机制的机构内部,则往往出现业绩不对等同时权力被强制对等的情况,也极易造成平权失衡。

此外更重要的是“钱”。

此前一家头部基金的合伙人,凭借某个广为人知的大平台投资案例,拿到过一笔千万美元级的奖金,这可能是多年来,整个行业为数不多的大额carry。可是,这样的头部机构,这样的案例,这样的合伙人,全行业又有几个?一位投资人感叹:“那笔钱,应该就是中国VC打工人的天花板了”。

年轻的投资人凭借亮眼的业绩和资源晋升到合伙人——打工人title最高级,但每个人心里都清楚,你永远没有机会获得与“严格意义上的合伙人”匹配的收益和话语权,而这并不是老板的问题,不是案例的问题,而是通行规则,所以,最好的路径只能是自立门户,然后在接下来的10年中,再亲自把这则故事讲一遍。

前几年,KPCB(凯鹏华盈)前初级合伙人鲍康如(Ellen Pao),与老东家对簿公堂时,合伙人J约翰·杜尔(John Doerr)将VC合伙人之间的关系,比喻为“一个偶尔会争吵的家庭”。

将一段“合则聚,不合则散”的关系比喻为家庭,显然有些太过甜蜜了,鲍康如之所以被辞退,官方的说法不也是“不能胜任初级初级合伙人的工作”吗?但你细想,家庭这个形容又很精妙,年轻的投资人一步步成长为中坚力量,对自由追求更甚,要谋求更大的财务回报和话语权,正像是子女羽翼丰满,独立成家。

有一个躲不开问题是,就如同几乎所有的中国家庭都有话事人一样,不管是VC1.0、2.0还是3.0,中国的VC虽然最高层都叫合伙人,但为什么都一定需要一个核心决策者?而且同样是合伙人,为什么很多基金内部还会有座次的排序?显然这与刚开始推崇的美式合伙人文化相悖,并且随着时间推移,推崇这种文化的VC也成了珍稀动物。

规模给合伙人关上了门

1995年成立的BenchmarkCaptial,以其成立以来的精准的超高回报备受行业关注,福布斯在2015年发表了一篇文章,名为《Benchmark的5位合伙人 让其他VC看起来落后且人员过剩》,文章显示,彼时Benchmark的8只基金,已向其LP返还了共计226亿美元的收益,扣除管理费和Carry后,LP的收益率超过10倍。

一些美国同行评价Benchmark“是他们最钦佩和最害怕的公司”,Benchmark总是能抢先一步发现好公司,并且以极快的速度投进去,让收益奔跑的,则是他们抓住了互联网到移动互联网的大部分红利,Dropbox、eBay、Twitter、Instagram、Yelp 、Zillow、Uber、Snapchat等、其中仅Uber就带来70多亿美元的回报,令人难以置信的是,这些投资的所有事务,都是由5个合伙人在一线亲自完成的,没有一个VP、MD、投资经理。

即使在崇尚平等与自由的美国VC市场,Benchmark也显得特立独行,那些显著的特点,即合适的规模(5亿美元以下);合适的合伙人数量(5个左右);平等的投票权;30%的Carry和2.5%的管理费绝对由合伙人均分。

正所谓鞋合不合适只有脚知道,2000年时,Benchmark也曾试图扩大规模,在英国伦敦和以色列特拉维夫设立办事处,带来的后果则是公司的人际关系骤然紧张,因此2007年这两地的机构相继被分拆。Benchmark合伙人彼得·芬顿(Peter Fenton)对此评价,“如果你需要一个小的平等伙伴关系,就不可能有领导人物;要建立国际合作伙伴关系,则需要一位CEO。”

一种声音是,Benchmark的所有制度,目的都是为了让每位优秀的合伙人,保持使命感、饥饿感和嗅觉的灵敏度,是最正统合伙人文化。事实上,VC之所以能形成一种商业模式,顶层是认知差,中间是信息差,然后才是募资、Sourcing、投后各种细节能力的体现。

可以说,投资中的一切活动都是围绕着人展开的,可老话儿讲得好,有人的地方就有江湖,Benchmark强就强在用制度,把江湖单纯限制在了投资这个小圈子,彼得·芬顿说“当你限制自己的规模时,就无处可躲”,躲什么?想必是保持自己的认知差、信息差等各种能力,始终在水准之上,一直冲杀在一线,这确实很难,但对一位合伙人来说相当有必要。

这话的另一层意思是,规模一旦被放开,就如同打开了潘多拉的魔盒,随之而来的将是对传统的全面颠覆。

2009年才成立的A16Z(Andreessen Horowitz),通常被认为是与Benchmark的反面,今年,他们完成了全球最大加密货币基金的募资,金额达到22亿美元,成立10年出头,AUM已接近200亿美元。

Old School们嘲笑A16Z靠碰运气、人海战术扫街,并且总是当冤大头付出更高的价格,但不可否认的是,他们确实靠着这一套,将不少炙手可热的明星公司,都收入到了自己的投资名单中,Facebook,、Twitter、Pinterest、Airbnb、Groupon、Zynga、 Instagram、Skype……其中Airbnb,还是Bencchmark数度感叹憾失的标的。

其创始人马克·安德森(Marc Andreessen)来自互联网圈,是Netscape的联合创始人,他这样描述A16Z的成功轨迹,“我们是合伙人制,但我们像一个公司一样运作:定量分析,过程导向,寻找各个领域的专家,善用专业的员工”。

可以说,在马克·安德森和另一位创始人的指挥下,依靠庞大的Sourcing和投后服务网络,A16Z的投资经理们,抹平了与Benchmark合伙人的认知差与信息差,德杰丰龙脉基金的创始人就说,“他们一脚踢到了我们这个行业的屁股上,逼着我们进行改变”,事实上A16Z依然没停止颠覆,2019年他们全员注册成了FA,并且将重心转移加密货币领域。

在这样的制度下,A16Z的合伙人变得名不副实,福布斯的一篇文章中显示,薪水大概在30-40万美元。事实上,要维持比Benchmark庞大得多的投资网络,不仅运营成本急剧上升,收益也势必会被摊薄,估值体系也在某种程度上被A16Z改变,传统的VC合伙人文化已经快败给了规模。

承袭自互联网的强者文化

具体到中国市场,显然A16Z是更容易被接受和践行的方式。过去的20年间,互联网的发展大概经历了以下过程:一批年轻玩家率先杀入,当中也伴随着一批同时代的创业者,随着巨头和各小巨头崛起,过程中逐渐开枝散叶,然后继续在移动互联网时代大放异彩。

此前互联网时代的扩张靠的是什么?是狼性,是无边界。今天我们看到腾讯、阿里、美团、百度、字节跳动、京东等,无一不是该文化下的产物,小而美也从来都不会是有野心的创业者的追求,互联网可从来没有信奉什么合伙人文化,更何况小而美的代表,又有几个有好下场了?帮着互联网添柴烧火的VC,即便是从文化上,也一定是会向强者投票的。

创业者和LP显然也对大机构青睐有加,一方面就如同A16Z,庞大的体量背后是更高的估值承受能力、海量的资源,以及强大的品牌效应,小基金即使能承受这样的估值风险,通常来讲创业公司也难以拒绝大基金带来的各种隐形溢价。

而对于大多数LP来说,一个极高的IRR固然值得追求,但相比于要承受的风险,相对稳定的收益显然是更好的选择,毕竟对高净值人群和机构投资者来说,巴菲特的复利奇迹从来就不陌生。越是大基金,就越容易拿到好项目,然后再次变大,一来一回,就形成了一个愈加趋向集中的投融资生态。

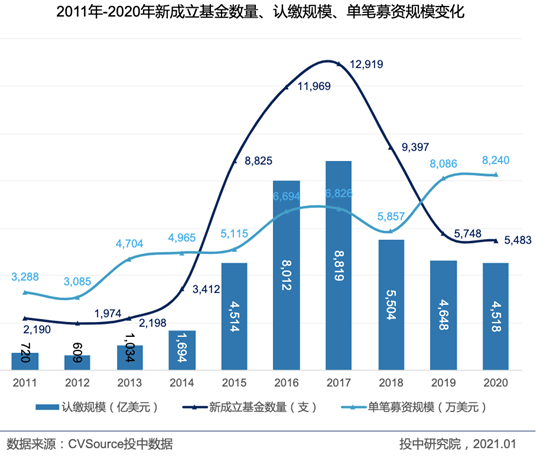

在《投中统计:2020年在中国VC/PE市场数据分析报告》中显示,受疫情影响,2020年整体募资退回至5年前,但单笔平均募资金额却创10年新高,是2011年的1.5倍,资金流向头部机构的趋势显著,别说是募资,小基金的生存都成了问题,而不少投资人都对投中网表示过,其实自己并没有太过放开基金的规模。

需要说明的是,所谓放开规模,前提是得有放开规模的能力,就像Benchmark每期基金不超过5亿美元,不意味着只能募到5亿美元。同样国内也有不少有能力超募的基金,相对也比较克制。但总体来看,一方面对多数小VC来说,募资依然是个问题;另一方面追求更大的AUM,依然还是许多中大型VC的长期任务。

有必要重申前面的观点,我认为,经典VC平权的合伙人制度,有一个重要的前提就是控制人数,控制人数就意味着控制规模。而系统性的规模化的募资竞赛,彻底把中国VC合伙人制度的最后一扇门关上了。

没有合伙人,还会有传承吗?

最后的问题是,感叹合伙人制度在中国的失败,到底有什么现实意义?毕竟赢家通吃,是市场集中度提高,是大多数行业的必经之路,而VC的边界再大,也没法像互联网公司一样,做到几近垄断一个行业,所以我想只能自行业下沉,再回到机构本身来思考这个问题。

前几年一位声名鹊起的投资人曾公开抱怨过,称如果自己退休,团队里连个能接得住盘子的合伙人都没有。但真正的问题是,为什么最优秀的的合伙人都纷纷选择独立,而名头响亮的VC们,却还担心传承的问题?

Benchmark合伙人比尔·格利 (Bill Gurley),已在2020年放话自己将停止一切新交易,同时不再参加新的十期基金募集,这意味着这位在Benchmark服役时间最长的合伙人,即将正式退休,而这位1966年出生的合伙人,时年才只有54岁,而在此前,两位Benchmark的创始也在55岁左右的年纪退休。

比尔·格利认为这正是Benchmark长青的秘诀,“年轻人最终成为骗子,而老年人坐在原地”这种事不可能在Benchmark上演,“当我们的创始人处于权力巅峰时,他们把钥匙交给了我们。”因此真正优秀的合伙人不会出走,因为对这些年轻一代来说,Benchmark是属于他们自己的事业。

盛景嘉成母基金创始合伙人刘昊飞,曾撰文解码硅谷的VC Menlo Ventures,这家成立于1976年的机构已有40多年历史,至今已传承三代,保持基业长青的秘诀,在于形成了完备的合伙人传承机制。

“第三代合伙人是35岁以上的年富力强的一代,负责跑项目,看项目,做投资决策,以及带团队;

第二代合伙人就是确定机制,不做投资决策,但关注风险控制,他们随着时代的发展,制定与时俱进的机制、规则;

第一代合伙人不在机构里了,也不在投委会,但他们会贡献很多资源。第一代合伙人最深厚的能力就是‘看人’。第一代合伙人决定谁能够被提名为合伙人。”

所以,文末想留两个我自己没有答案的问题:

如果中国VC没有合伙人,那么将来还有传承的机会吗?

如果有能力的投资人都会选择单飞,设立新的投资基金,那么当下声名显赫的风险投资机构们,在几十年后还会存在吗?

本文由投中网授权亿欧发布,申请文章授权请联系原出处。