超开心,国家发钱了!

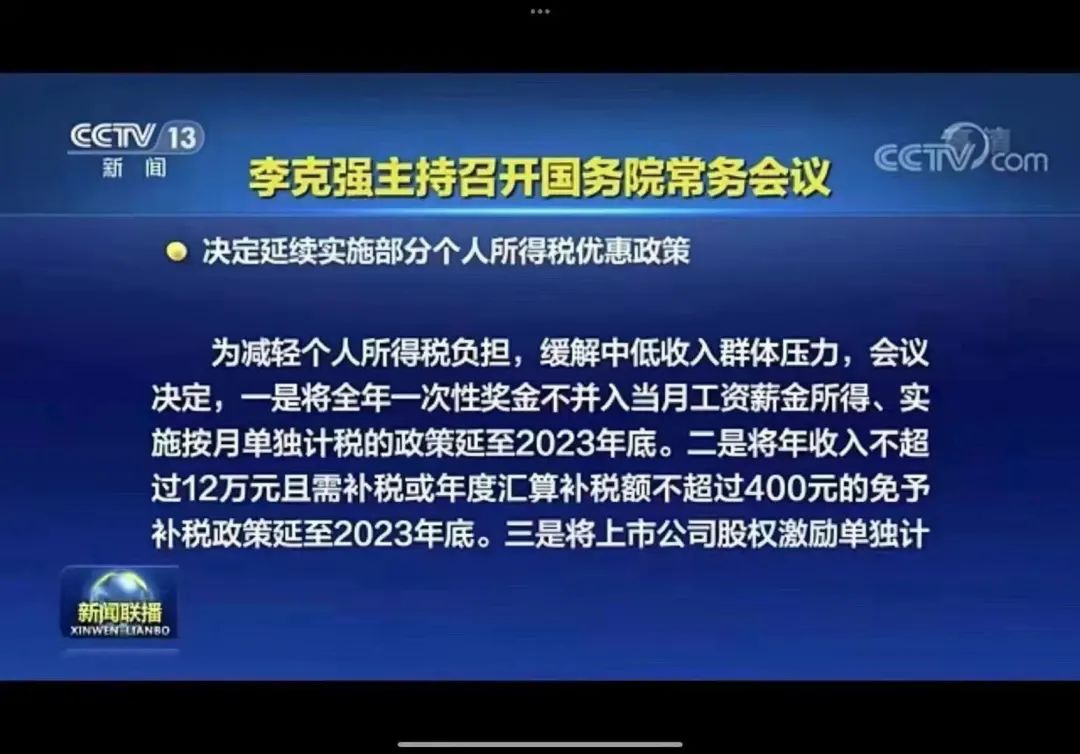

新闻截图

背景

大家好, 我是 Jack。

今天给大家宣传一个好消息,跟每个人都息息相关。

国务院常务会议决定延续实施部分个人所得税优惠政策。

为持续减轻个人所得税纳税人负担,缓解中低收入群体压力,会议决定:

一是将全年一次性奖金不并入当月工资薪金所得、实施按月换算税率单独计税的政策,延续至2023年底。 二是继续对年收入不超过12万元且需补税或年度汇算补税额不超过400元的免予补税,政策延续至2023年底。 三是将上市公司股权激励单独计税的政策,延续至2022年底。

上述三项政策,预计一年可减税1100亿元。

不知道,这减税的1100亿,你能占多少?

下面,石头哥就带着大家一起来算一下吧!

比如,我 10W 月薪(做梦都笑醒),年底双薪,50W年终奖,这政策能让我再省8W 的税,相当于国家给我发了8W。

今天这篇文章,我将用实际例子来阐述上面政策的每一项,通过这篇文章,你将知道:

个人所得税到底怎么算? 年终奖是如何扣税? 多发1块年终奖,税后反而少3W? 股票期权又是如何扣税? 什么情况下需补税、退税?

看完,你也计算一下,国家这个政策能给你省多少钱?欢迎留言讨论,文章较长,赶紧收藏吧!

个人所得税到底怎么算?

一共分为两个步骤。

第一步:加总全年收入、附加扣除、专项附加扣除

1 工资薪金收入

找到工资单,加总全年应税工资薪金收入;

如果年中换过工作,存在某个月两家公司都给申报了个人所得税,两边的收入都加上。

比如,石头月薪10W(我做梦都笑醒了),一年工资收入(不算年终奖)为:

10W * (12+1) = 130W

12+1 是因为年底双薪。

2 附加扣除

找到工资单或者前往社保及公积金官网查询,加总全年个人承担部分的养老保险、医疗保险、失业保险、公积金。

月薪都10W了,肯定各种缴纳也封顶了(请以具体工资单详情为准)。如果你的薪资超出社保基数上限了,那么这个最大值也和下面差不多。

<<< 左右滑动见更多 >>>

这部分附加扣除数(北京为例)为:

养老: (2123.28+1885.2)*6=24050.88医疗: (597.64+558.72)*6=6938.16失业: (53.08+47.13)*12=1202.52公积金: 3334*12=40008总计: 24050.88 + 6938.16 +1202.52+40008=72199.56

这里说明一下,如果看到你个人缴纳部分没有失业保险,也不要慌。看看你的缴纳人员身份是不是农村,因为针对农村户籍个人部分给予免交。其实这里因为失业保险,个人缴纳比例较低(0.2%),每个月也没多少钱,几十块。

具体而言:

社保个人缴纳的部分为:

养老保险:个人8%,单位16%; 医疗保险:个人2%+3元,单位10%; 失业保险:个人0.2%,单位0.8%,(农村户口免个人部分)

结合对应的基数上限:

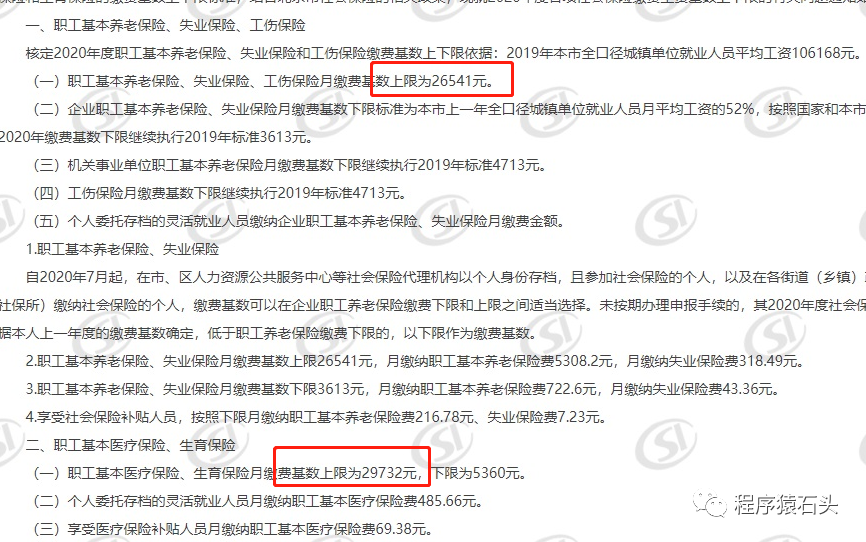

2020社保缴费基数上限:养老 26541,医疗 29732

得到:

养老保险: 26541 * 0.08 = 2123.28医疗保险: 29732 * 0.02 + 3=597.64失业保险: 26541 * 0.002 = 53.08

不过注意,这个上限基数生效时间点一般是在年中即7月,如下图所示,是某热心网友的7月数据。

上半年还是以上一年度的基数为准:

2019上限社保缴费基数上限:养老 23565,医疗 27786。 养老保险: 23565 * 0.08 = 1885.2医疗保险: 27786 * 0.02 + 3=558.72失业保险: 23565 * 0.002 = 47.13

即得到上半年对应数据如上,也能和某热心网友的数据对上。

27786 * 12% = 3334.32,(公积金政策是取整,数据也能和上面对上。

3 专项附加扣除

根据自己在“个人所得税APP”中申报的赡养老人、大病医疗、住房贷款、租房、继续教育、子女教育情况,加总全年可以扣除的专项附加扣除金额。

各个城市,各个人的情况可能不一样,请以你自己为准。

比如,石头赡养老人(非独生,1000),房贷(1000),合计2000,12 个月也就是 24000。

如果你有小孩,可以申报子女教育,或者是租房(租房好像能到1500),扣除金额可能会更多。

第二步:计算个人所得税

1 计算应纳税所得额

应纳税所得额=全年工资薪金收入- 减除费用(5000*12) - 专项扣除 -专项附加扣除

大多数人可能只需要使用里面的收入、减除费用、专项扣除及专项附加扣除4项。减除费用统一为6万,专项扣除为个人的三险一金,专项附加扣除为养老、房贷等附加扣除;

则石头的应纳税所得额为:

应纳税所得额 = 薪资收入 130W - 减除费用 6W - 72199.56 - 24000 = 1143800.44

2 计算应纳个人所得税

用应纳税所得额在下表中找到对应级数的适用税率和速算扣除数,这里速算扣除数只是为了计算方便而已。

比如20W,对应 20% 税率,直接 20W*20% 扣多了,要减去 (3.6~14.4W,只扣10%),且最开始的3.6W 只应该扣 0.3%。 14.4W*0.2-((14.4W-3.6W)*0.1+3.6W*0.03) = 1.692W

应纳个人所得税=应纳税所得额*适用税率-速算扣除数

超过96W,统一45%,因此个人所得税为:

1143800.44 * 0.45 - 181920 = 332790.198

如果,中途申报数据有问题或者换工作等,导致预缴纳个税不准确,最终汇算清缴就根据这个数据为准进行多退少补了。

比如下面有个例子:

公众号“程序猿石头” 后台回复“个税”,获取此工具Excel。

上图以年中换过工作的为例,统计了全年的收入、社保、公积金、专项附加扣除及已缴纳个税情况。

应纳税所得额: 222,000-60,000-(13,400+5,500+430+27,500)-24,000=91,170适用税率为 10%,速算扣除数为2,520应纳个人所得税: =91,170*10%-2,520=6,597应补个人所得税: =6,597-4,358=2,240

年终奖是如何扣税?

年终奖有两种方式,纳入工资一并计算,或者单独计税。一般而言,选择单独计算更划算。优惠政策结束后,就只能和工资合并计税了。

年终奖个税=年终奖金额*对应区间的税率-对应区间的速算扣除数/12

上面的对应区间税率表为年度(即上文所述)的,也可以换成月度的,则计算方式可以先将年终奖数额除以12,再按照转换成月度税率表折算得到,实际上一样。

假设我几年发了年终奖50W(又笑醒了),对应上文的个税适用税率表,税率为30%,速算扣除数为52920,则年终奖应纳税为:50W * 30% - 52920/12=145590,14W+ 个税,好心痛。

还有更心痛的,这种能够除以12,再折算年终奖个税的方式,原本今年是最后一年了。

按照原来的税法规定,自2022年1月1日起,居民个人取得全年一次性奖金,应并入当年综合所得计算缴纳个人所得税。相当于按照月工资发放扣税了。

但,今天这个消息(2021年12月29日最新政策),将延续至2023年底。

到时候再计算的话,仍然以上文中石头薪资为准,个税将直接变成: 50W * 0.45 - 0 = 225000,(前面速算扣除数已经用过了)。

相比较,直接多了 225000-145590,接近 8W 块。

总结下来,10W月薪,年底双薪,50W年终奖,税后所得为:

税前: 10W*(12+1)+50W=180W前文所得各种(三险一金)扣除: 72199.56月薪个税: 332790.198年终个税: 145590税后: 180W-72199.56-332790.198-145590=1249420.242,约125W。

2024年后,年终奖优惠没了,税后再减8W,直接变成117W了。(但愿下次又延续)

多发1块年终奖,税后反而少3W?

观察上文的税率表,就知道这确实存在临界点。

比如:公司给石头1号发年终奖66W,因为石头2号表现更优秀,多给4W,发年终奖70W。

根据上文公式,我们计算年终奖个税分别为:

石头1号:66W,30%,速算扣除52920,最终个税为 660000 * 0.30 - 52920/12=193590.0,税后得到:46.6W。石头2号:70W,35%,速算扣除85920,最终个税为 700000 * 0.35 - 85920/12=237840,税后得到:46.2W。

石头2号,税前明明多4W,最终到手居然还变少了。

我们再看看极端情况,年终奖多发1块钱导致少得30000的例子:

660000 * 0.30 - 52920/12=193590.0

660001 * 0.35 - 85920/12=223840.35

通过简单计算,其实能得到年终奖应该避开某些特定的区间。

年终奖的六个“盲区”分别为:(18001元-19283.33元),(54001元-60187.50元),(108001元-114600元),(420001元-447500元),(660001元-706538.46元),(960001元-1120000元)。数据来源于网络,石头没具体计算了,通过前文讲述,大家知道原理即可。

不过,大家不要过度担心,一般情况下,公司的 HR 会合理帮你计算好的,不会让本来税前能得到更多奖金,因为扣税反而税后得到的更少。

石头之前在某公司的时候,就有一次遇到这种情况,工资单里面的数据,写清楚了年终奖因发 XX W,实发 YY.XYZ W。后面实发还有零有整,就是为了避开跳跃区间。

大家,实在不知道怎么计算也不用担心了。因为2022(2024年)年,合并计算后,就没这个问题了。钱也就没了。

股票期权又是如何扣税?

根据“财税〔2018〕164号”文件描述,股票期权也单独计算,公式仍为:应纳税额=股权激励收入×适用税率-速算扣除数。一年内,多次行权的,也可以合并在一起计算。

说白了,就跟年终奖的计税方式一样,能够享受优惠。

又假设除了年终奖外,公司又给我发了价值50W的股票(再次笑醒了),对应上文的个税适用税率表,税率为30%,速算扣除数为52920,则股票应纳税为:50W * 30% - 52920/12=145590,14W+ 个税。

http://shanxi.chinatax.gov.cn/zcfg/detail/sx-11400-3815-1695171

这个政策延续至2022年底。

即2023年,该如何?到时候又再说了!

什么情况下需补税、退税?

什么情况下要补税或退税?按照上面计算出来的个税和你实际缴纳的不一样,就会进行多退少补了。

好像,我说了句废话?

一般情况下,没有换工作,一直在一家公司,且你也没有其他额外的收入。这种情况下,一般是不会进行补税退税的。

换工作,一般会进行补缴个税。

原因是下家公司其实不知道你上家公司的申报情况,比如那 6W 免征额到底用了多少额度?所以,可能又会重新计算这 6W 免征额。多享受了免征的额度,因此汇算清缴的时候,需要补回来。

有“副业”的朋友们注意了,比如可能有号主朋友接了广告,可能有的广告主替你申报了个税。

这块可能比较复杂,因为申报的情况可能不一样。但是一般情况下,会按照“劳务报酬”进行申报。

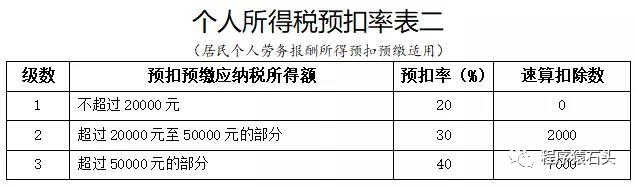

而劳务报酬申报的时候,预扣的适用税率一般按照如上图所示。超过 5W,就直接按照 40% 税率预扣税了。

但是!

在年度汇算的时候呢,税法又规定,劳务报酬所得、稿酬所得等,可以和工资进行合并(这都叫“综合所得”),可以按照纳税年度合并计算个人所得税(上面超过96W 扣45%的表)。

因为,之前扣税较多(从劳务报酬预扣税率表和工资税率表可以看出),因此年度汇算可以退税!

当然,相反,如果劳务报酬比较少,例如少于2W(适用于20%税率),而你工资收入又较多(例如税率超过了20%),这个时候,合并计税,劳务报酬部分就扣得还不够,需要补税了。

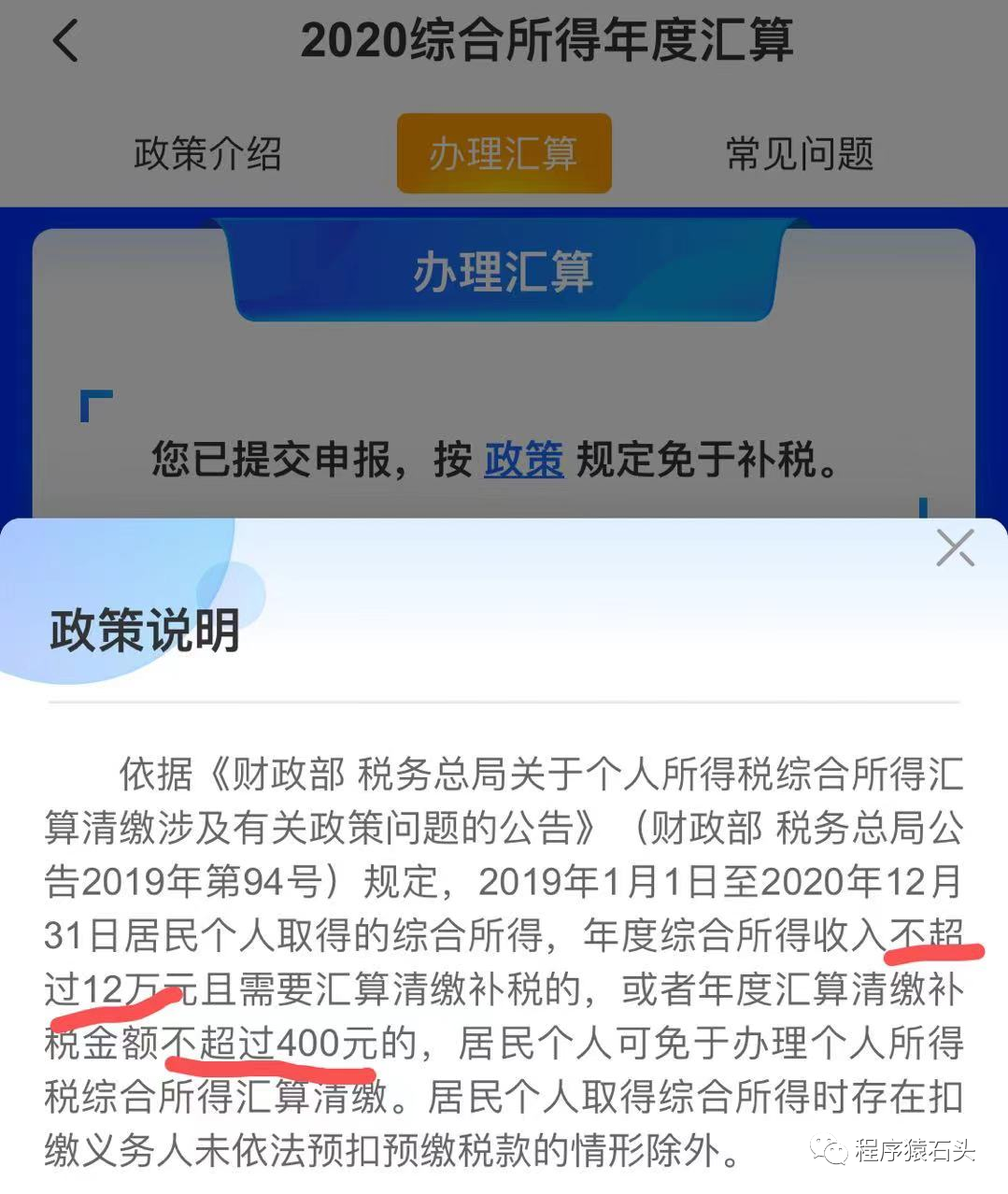

不过,收入不超过12W,或者补税金额不超过400,直接给予减免。(该政策延续至2023年底)

因此,提醒大家,特别是有额外收入的朋友们,比如号主的公众号广告、各种平台带货的佣金,到时候去个税 App 退税吧(准确点说是工资外收入多,或者对应税率小于工资税率的)。

后记

本文涉及不少税务专业知识,我都尽全力找税务专业人士review,但本人并非专业人士,撰写过程中难免有所纰漏,如有问题,还请帮忙指正。

推荐阅读

• 领证啦!• 又整新活,AI 杀麻了!• 清华,这样上!