泡泡玛特“变脸”:一场疫情,褪去成长神话

互联网分析沙龙

共 4739字,需浏览 10分钟

·

2022-07-28 08:10

文 | 周霄 徐帆,内容转载自表外表里,微信公众号ID:excel-ers

文 | 周霄 徐帆,内容转载自表外表里,微信公众号ID:excel-ers

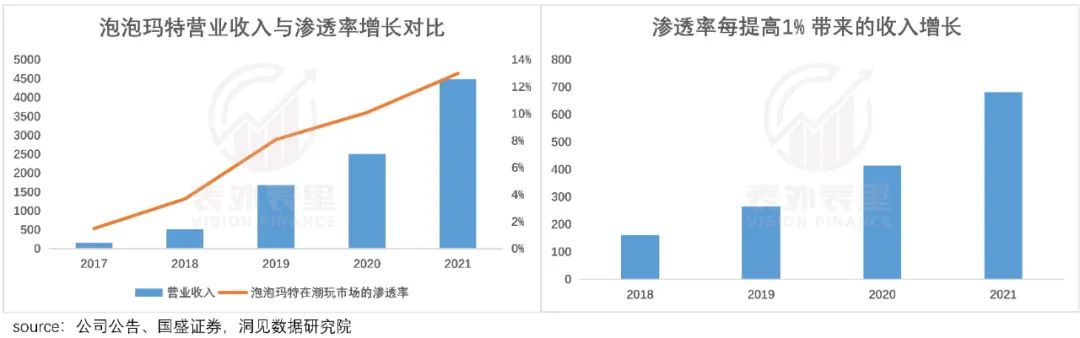

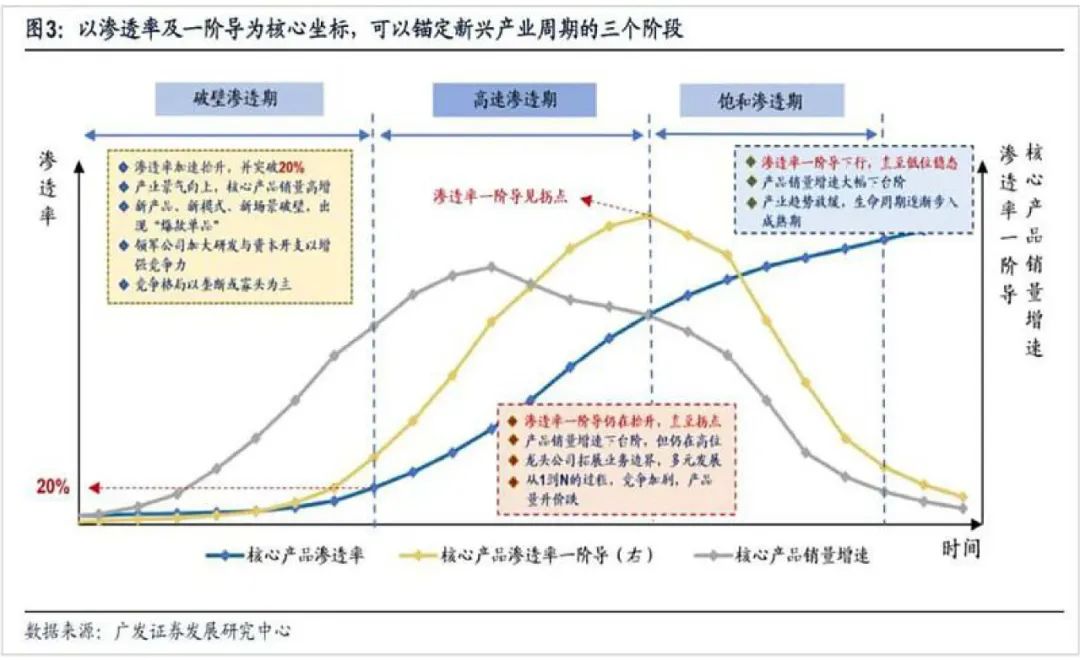

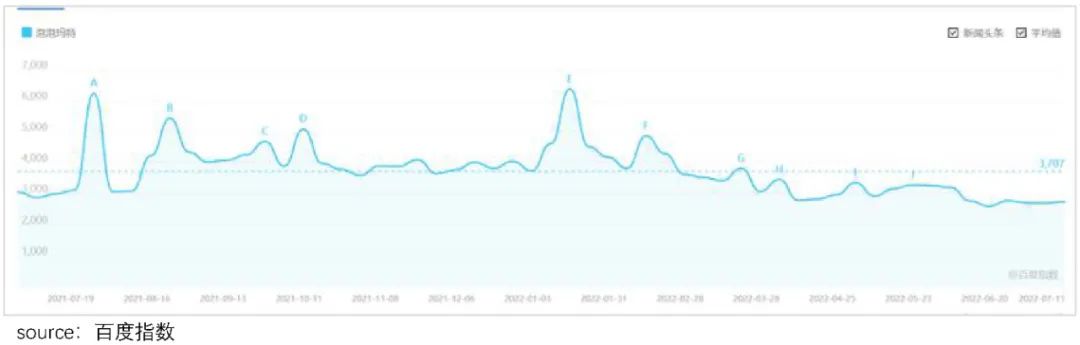

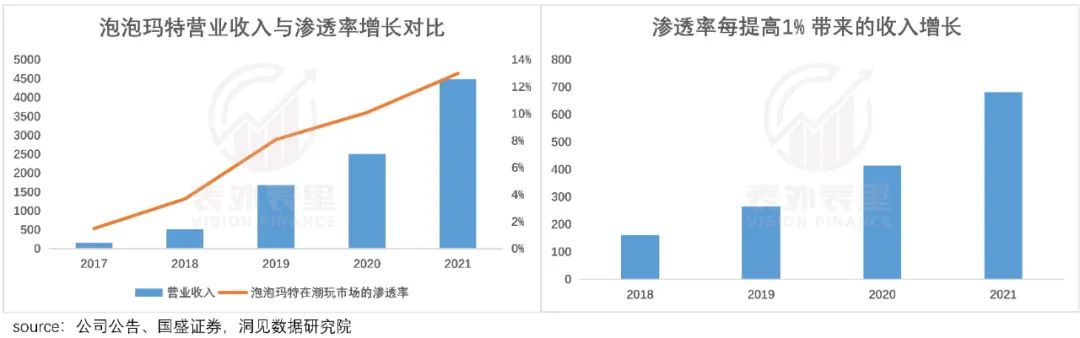

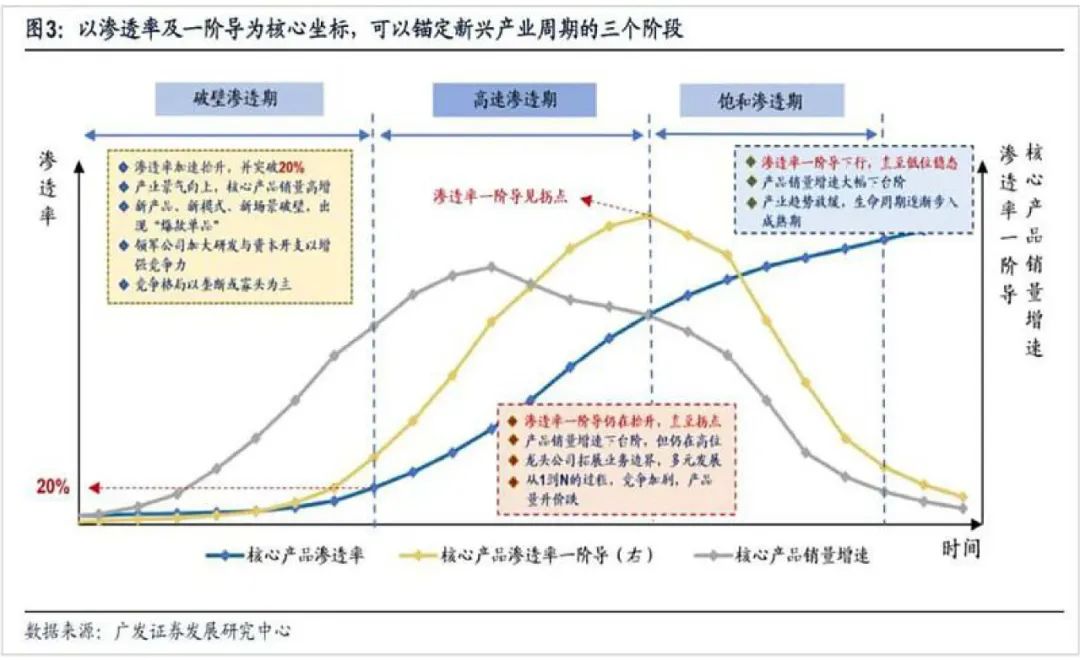

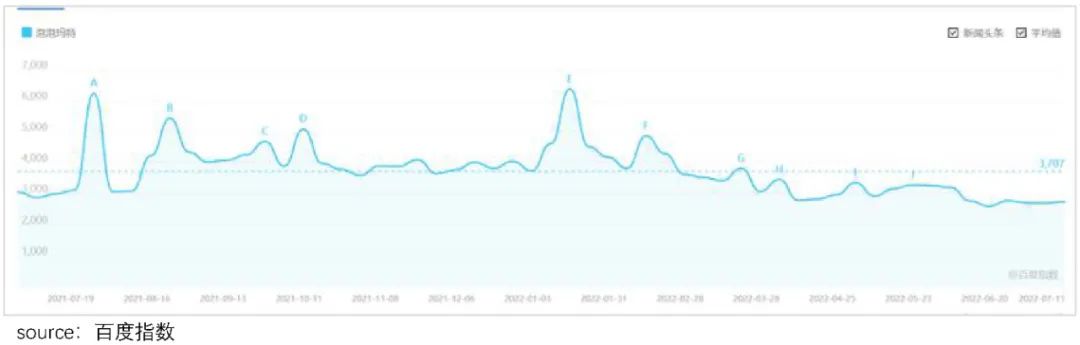

渗透率“未老先衰”,高增长踩下刹车

渗透率“未老先衰”,高增长踩下刹车

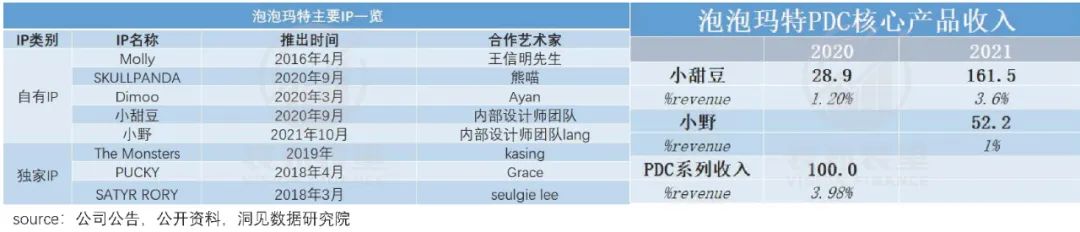

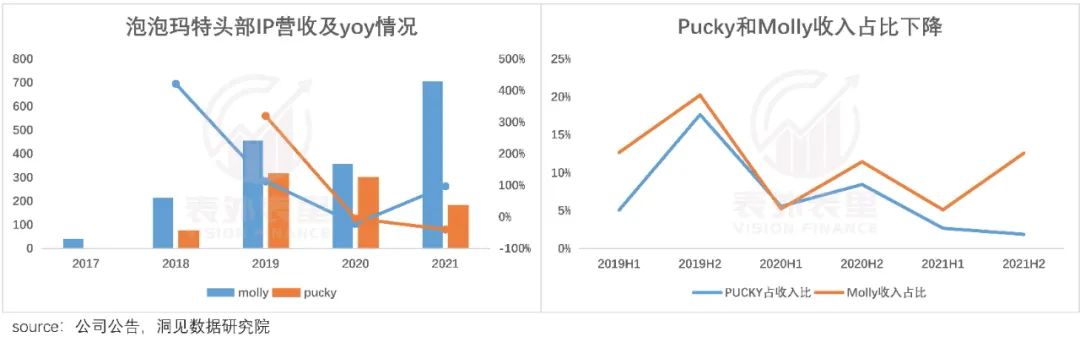

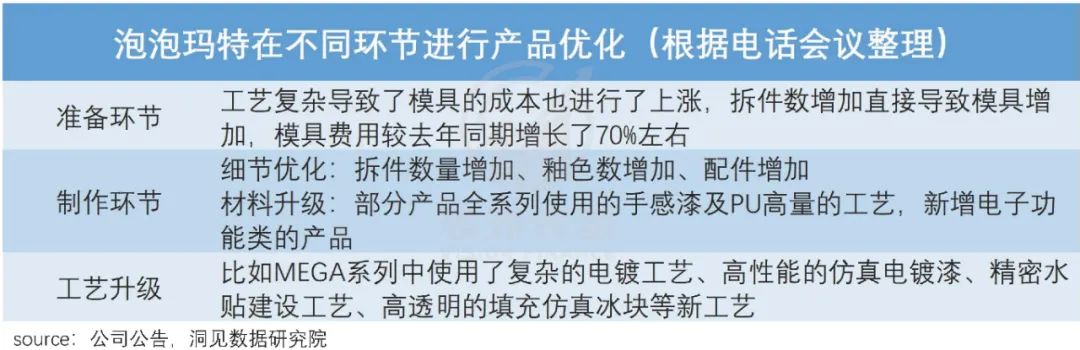

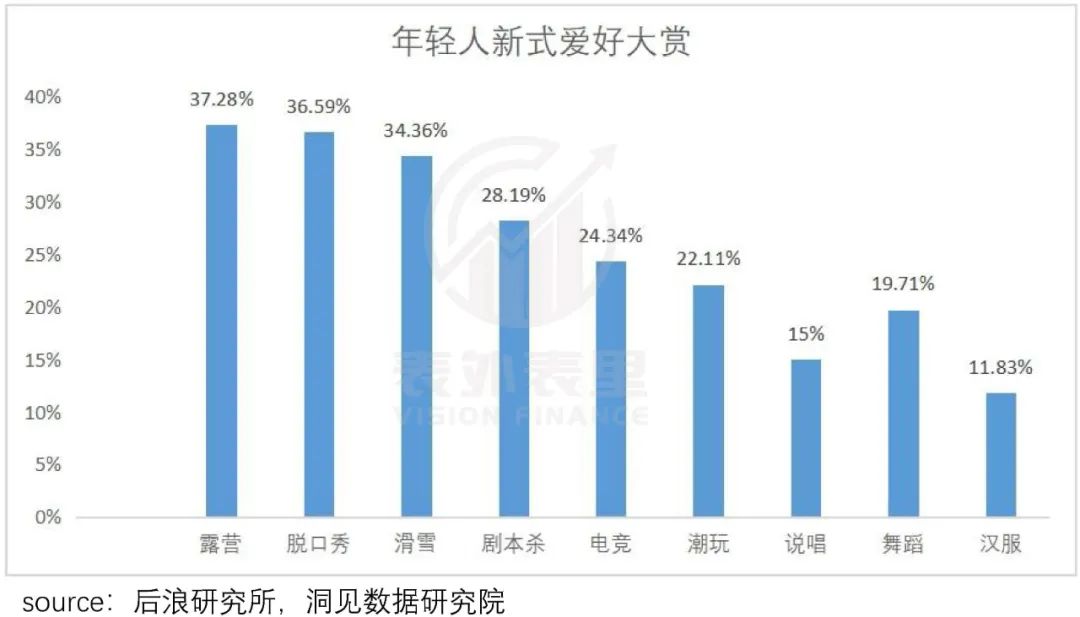

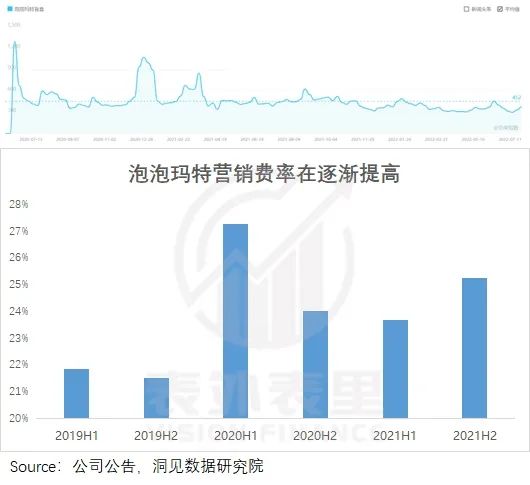

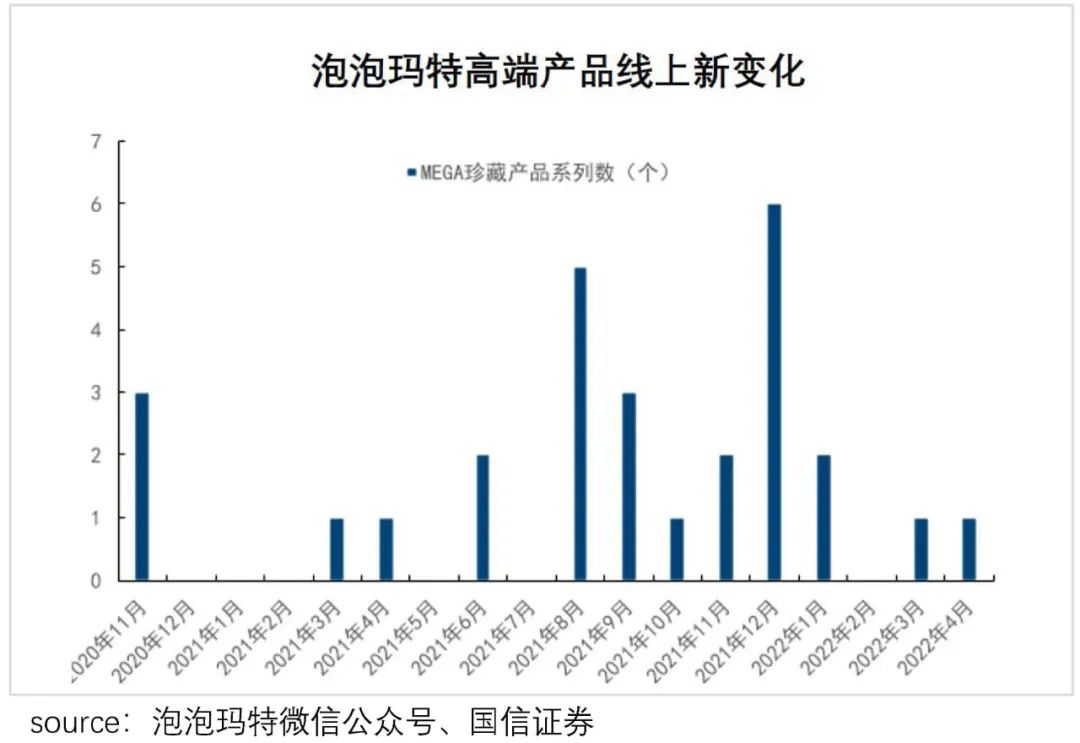

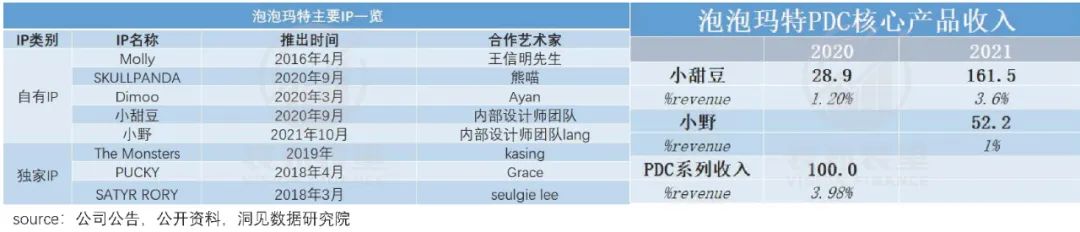

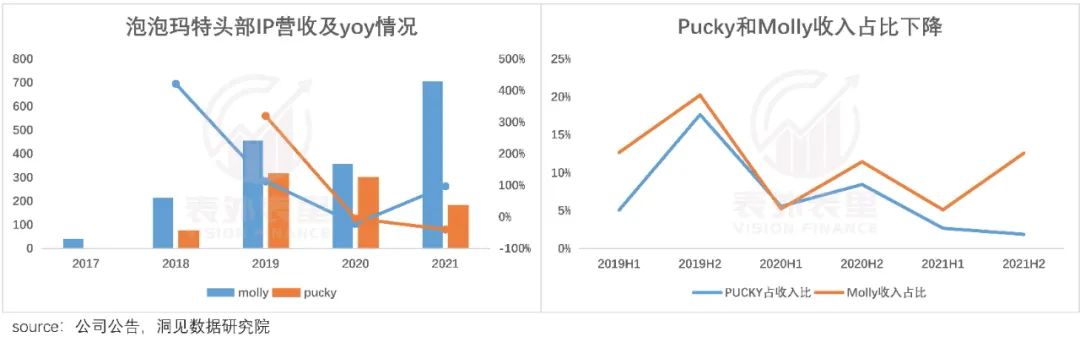

讲得是IP故事,内核是快销品属性

讲得是IP故事,内核是快销品属性

「可选」本质暴露,口红经济逻辑被证伪

「可选」本质暴露,口红经济逻辑被证伪

评论

共 4739字,需浏览 10分钟

·

2022-07-28 08:10

文 | 周霄 徐帆,内容转载自表外表里,微信公众号ID:excel-ers

文 | 周霄 徐帆,内容转载自表外表里,微信公众号ID:excel-ers

渗透率“未老先衰”,高增长踩下刹车

渗透率“未老先衰”,高增长踩下刹车

讲得是IP故事,内核是快销品属性

讲得是IP故事,内核是快销品属性

「可选」本质暴露,口红经济逻辑被证伪

「可选」本质暴露,口红经济逻辑被证伪