银行机构如何做好APP用户数字化洞察,助力用户服务价值增长?

易观分析:2020年疫情加速银行服务线下向线上转移,银行业数字化转型进程加快。移动端APP作为银行数字化重要抓手,既是银行与用户端重要连接口,又是银行对外开放、打造生态圈的重要连接器。随着行业逐步进入精细化经营阶段,移动化战略的不断落地,未来,银行业APP势必发展为构建场景生态圈经营、深耕用户价值的超级平台。因此,我们从银行业APP应用用户的行为习惯、用户特征、应用场景来分析,以便进一步探寻,在未来的留量时代,银行业的用户数字化经营战场在哪里?

易观千帆覆盖用户活跃、用户粘性、场景渗透、用户属性等丰富、多维的数据,既从行业用户应用变化来看整体的变化趋势,帮助识别行业变化阶段;更是可以深入用户的行为变化、用户特征等细分方面,找出潜在细分客群是哪些、他们在哪活跃、行为偏好是什么,为更进一步的用户精细化经营,从外夺流量到深耕留量的价值升级,提供依据和支撑。

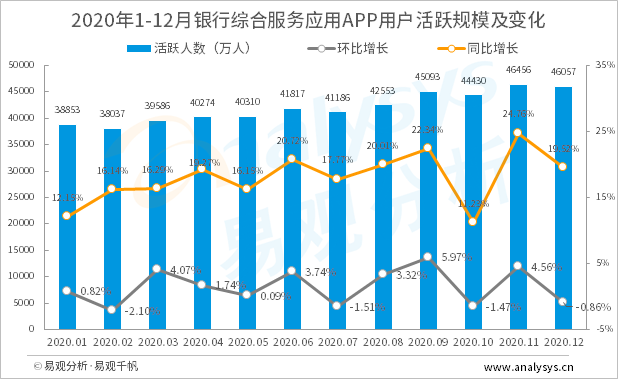

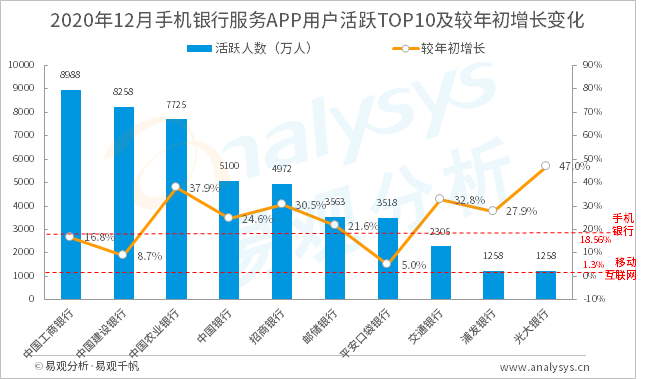

根据易观千帆数据显示,银行业综合服务应用用户活跃规模在2月春节叠加疫情影响呈现较大幅度下滑,随后各银行加快银行业务线化、推出“无接触式”服务,使得移动端应用用户活跃在3月出现积极回暖。而7月、10月等波动因资本市场牛市行情及新基金发行规模大增等,对银行个人存款、理财等业务分流,进而影响手机银行流量,用户活跃出现下滑。整体来看,2020年整体呈现波动增长态势,同比增速在11%以上,用户活跃规模仍未见顶。从手机银行APP的运营数据表明,作为银行数字化运营的重要主体,银行业近年来在移动端的获客策略显现,且仍有上升空间。不过由于各银行机构数字化转型投入力度及手机银行APP运营策略的差异,从而在移动端获客和活客上呈现不同特征。

易观分析认为流量时代获客是重点,而留量时代则是以用户为中心,用户数字化向精细化经营转变,价值增长来自于对于留量用户的深耕,APP要实现MAU到AUM的升级在于留量用户价值的转化。所以,对银行业APP用户数字化的未来,需要对留量用户的洞察。

获客成本不断攀升,流量的边际价值在私域用户

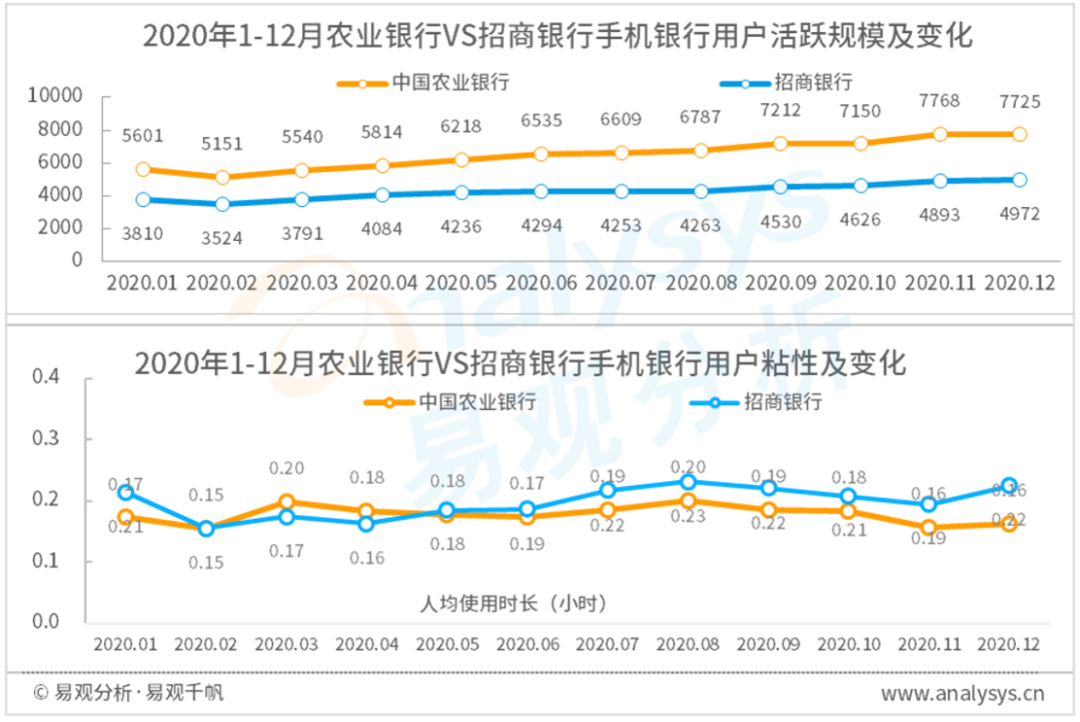

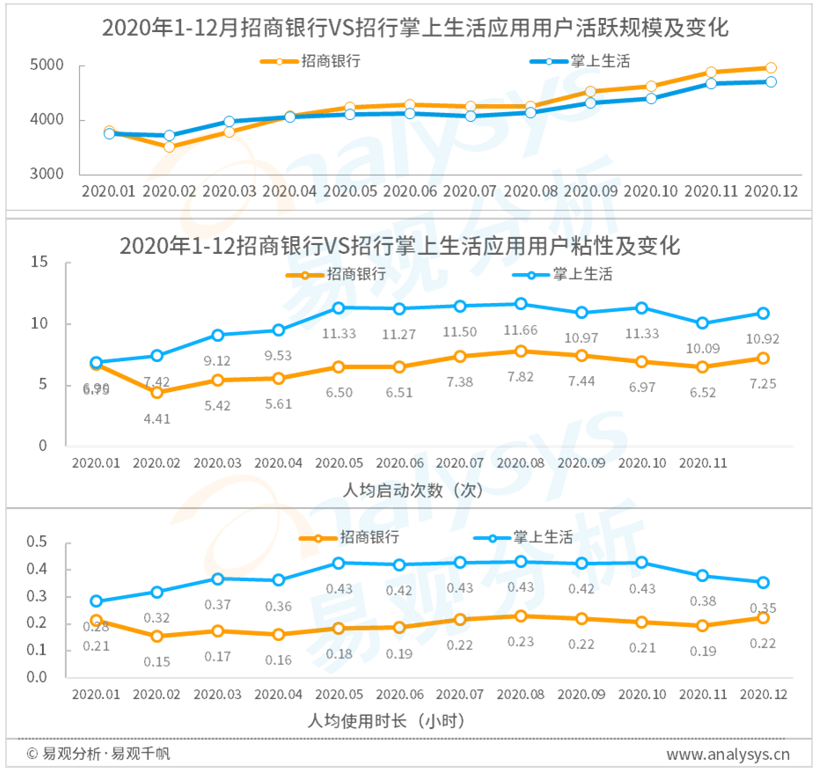

银行机构通过前期的外部争抢流量及线下用户转移之后,获得用户活跃规模,但是流量并不等于留量,更不等于用户价值,还需要用户用起来。易观千帆对用户的月活变化、用户月度人均启动次数、人均使用时长等数据,可以直观的看到各机构用户的粘性和活跃增长变化。这既能衡量机构用户运营效果,也能为机构针对用户行为变化及时调整和优化策略。下面以农业银行和招商银行的手机银行用户分析为例:

私域用户的应用转化,在高频场景生态圈的经营

留量用户的升值,在用户生命周期纵深延伸

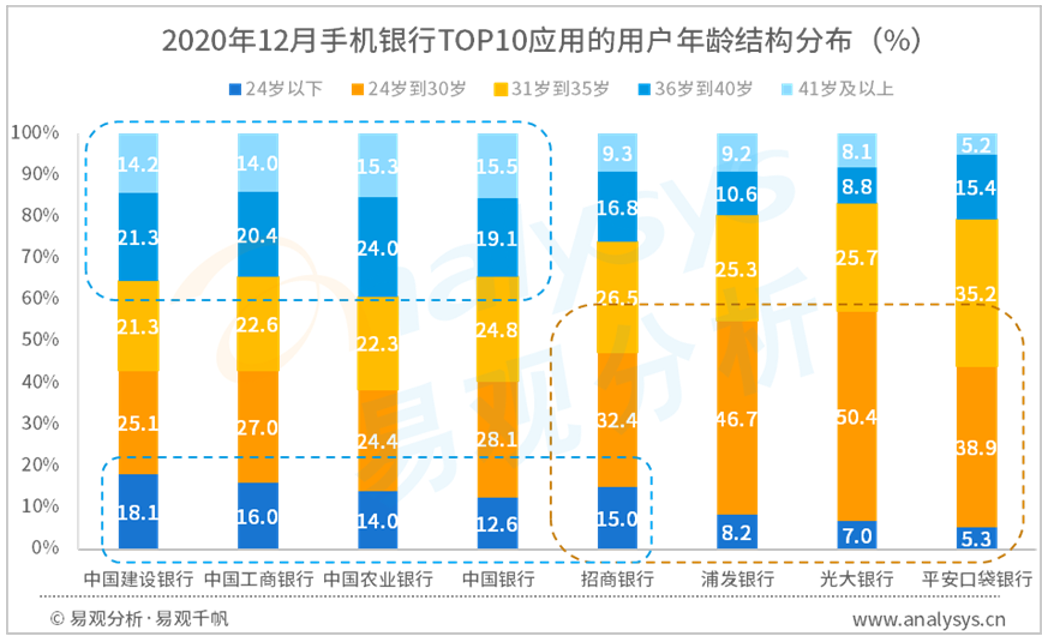

易观千帆数据显示,不同银行机构的手机银行APP用户年龄结构分布呈现明显差异化,据易观分析Z世代在外卖餐饮、娱乐票务、短视频等领域的应用渗透凸显,35岁后的中年危机下转行“开滴滴或送快递外卖” ,尤其疫情催化下新增“80后”骑手高占比;24-40岁的家庭购房需求主力一代对公积金等应用类需求更集中。银行机构可根据自身用户的年龄结构分布,结合细分群体的行为偏好,更针对性的制定精细化用户运营策略,如面向Y世代+Z世代的年轻客群为主的银行机构,在APP功能创新和服务升级上更侧重交互性和娱乐化,以及在生态经营上更偏向在外卖餐饮、短视频等场景和平台的合作,将更有助于其触达用户、及留量转化等;而面向老年群体占比凸显的机构,在APP功能创新上结合老年群体的易操作性需求,围绕社保、养老金融等产品和服务创新等。在细分领域面向细分群体创新产品和服务,拓宽和延伸用户服务生命周期,探索留量用户的价值增长空间。

推荐阅读