Python量化交易概述

第一节 简介

概述

量化交易 (Quantitative Trading) 是借助现代统计学和数学 (机器学习) 的方法, 利用计算机技术来进行交易的证券投资方式.

量化交易从庞大的历史数据中海选能带来超额收益的多种 “大概率” 事件以定制策略. 用数量模型验证及固化这些规律和策略, 然后严格执行已固化的策略来指导投资. 从而获得可以持续的, 稳定且高于平均收益的超额回报.

量化交易从庞大的历史数据中海选能带来超额收益的多种 “大概率” 事件以定制策略. 用数量模型验证及固化这些规律和策略, 然后严格执行已固化的策略来指导投资. 从而获得可以持续的, 稳定且高于平均收益的超额回报.

要求:

熟悉 numpy 和 pandas1. 对机器学习有一定基本的了解 注: 不会的同学可以去看我之前写的教程.

量化交易的历史

量化交易的产生

1969 年, 爱德华索普利利用他发明的 “科学股票市场系统” (实际上是一种股票权证定价模型), 成立了第一个量化投资基金. 索普也被称为量化投资的鼻祖.

量化交易的兴起

1988 年, 詹姆斯西蒙斯成立了大奖章基金, 从事高频交易和多策略交易. 基金成立 20 多年以来收益率达到了年化 70% 左右, 除去报酬后达到 40% 以上. 西蒙斯也因此被称为 “量化对冲之王”.

量化交易的繁荣

1991 年, 彼得穆勒发明了 alpha 系统策略, 开始使用计算机 + 金融数据来设计模型, 构建组合.

国内量化交易的发展史

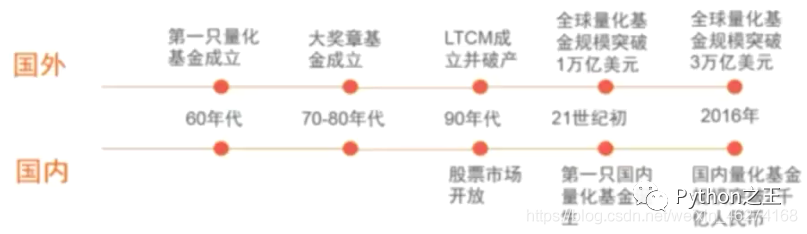

我们通过一张图来对比国内国外的发展历史:  国内 2012 年到 2016 年量化对冲策略管理的资金规模增长了 20 倍,管理期货策略更是增长了 30 倍,增长的速度是所有策略中最快的. 相比美国量化基金发展历程, 中国现在基本处于美国 90 年代至 21 世纪之间的阶段.

国内 2012 年到 2016 年量化对冲策略管理的资金规模增长了 20 倍,管理期货策略更是增长了 30 倍,增长的速度是所有策略中最快的. 相比美国量化基金发展历程, 中国现在基本处于美国 90 年代至 21 世纪之间的阶段.

2010 年, 沪深 300 股指期货上市, 此时的量化基金终于具备了可行的对冲工具, 各种量化投资策略如 alpha 策略, 股指期货套利策略才真正有了大展拳脚的空间. 可以说2010年是中国量化投资元年.

2013~2015 年股指新政之前可以说是国内量化基金有史以来最风光的一段时期. 国内量化投资机构成批涌现, 国内量化投资高速发展.

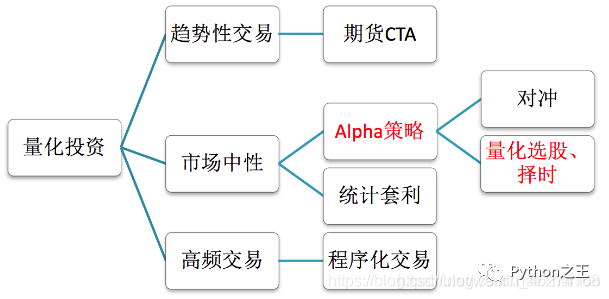

量化交易分类

我们所做的量化投资: 市场中性策略 (量化分析)

趋势性交易

趋势性交易: 适合一些主观交易的高手, 用技术指标作为辅助工具在市场中如鱼得水的. 但如果只用各种技术指标或指标组合作为核心算法构建核心模型, 无法实现长期盈利.

趋势化交易适合金融准仪出生, 对财务以及金融市场非常了解的人员. 趋势性交易一般也会做一些量化分析操作.

市场中性策略

市场中性策略: 在任何市场环境下风险更低, 收益稳定性更高, 资金容量更大. 适合一些量化交易者, 发现市场中的 alpha 因子赚取额外收益. 例如股票与股指期货的对冲策略等.

市场中性策略适合擅长编程, 机器学习, 数据挖掘, 量化交易的人员. 在接下来的几周内我会重点解释市场中性策略.

高频交易

高频交易: 在极短的时间内频繁买进卖出, 完成多次大量的交易. 此类交易方式对硬件系统以及市场环境要求极高, 所以只有在成熟市场中的专业机构才会得以应用.

高频交易适合一些算法高手, 使用 C / C++ 去进行算法交易.

不同金融产品的投资技术

股票

股票的投资: 市场中性策略占大多数, 涉及少量的趋势性策略, Alpha 策略.

期货

期货的投资: 趋势性交易站大多数, 涉及少量的 CTA 策略, 统计套利, Alpha 策略.

量化交易的优势

严格的纪律性

严格执行投资策略, 而不是随投资者情绪的变化而随意更改. 这样可以克服人性的弱点, 如贪婪, 恐惧, 侥幸心理. 也可以克服认知偏差.

完备的系统

首先表现在多层次. 包括在大类资产配置, 行业选择, 精选个股三个层次上我们都有模型.

其次是多角度. 量化交易的核心投资思想包括宏观周期, 市场结构, 估值, 成长, 盈利质量, 分析师盈利预测, 市场情绪等多个角度.

最后是多数据, 就是海量数据的处理. 人脑处理信息的能力是有限的, 当一个资本市场只有 100 只股票, 这对定性投资基金经理是有优势的, 他可以深刻分析这 100 家公司. 但在一个很大的资本市场, 比如有成千上万只股票的时候, 强大的定量化交易的信息处理能力能反映它的优势. 能捕捉更多的投资机会, 拓展更大的投资机会.

靠数据模型取胜

股票的实际操作过程中, 运用概率分析, 提高买卖成功的概率.

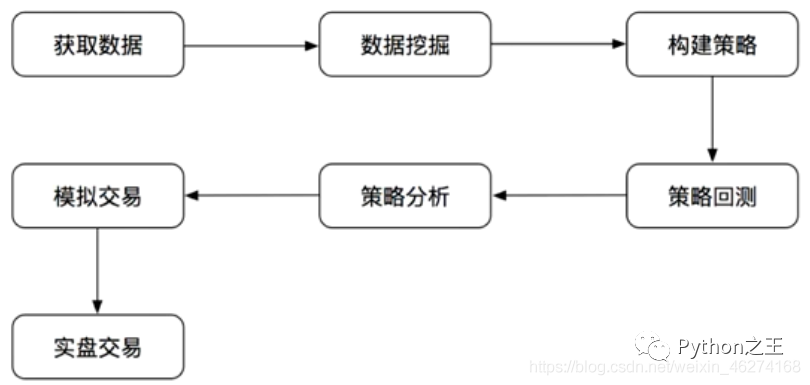

量化交易研究流程

量化回测框架提供完整的数据, 以及回测机制进行测量评估研究. 并能够实时进行模拟交易, 为实盘交易提供选择. 研究流程:

流程内容

获取数据:

公司财务, 新闻数据- 基本行情数据 数据分析挖掘: 传统分析方法, 机器学习, 数据挖掘方法- 数据处理, 标准化, 去极值, 中性化分组回测, 行业分布 构建策略: 获取历史行情, 历史持仓信息, 调仓记录等- 止盈止损单, 限价单, 市价单 回测: 股票涨跌听, 停复牌处理- 市场冲击, 交易滑点, 手续费 策略分析: 订单分析, 成交分析, 持仓分析 模拟交易: 接入实时行情, 实时获取成交回报- 实时监控, 实时归因分析 实盘交易: 接入真实债券商账户

分析结果

我们最终想要的结构就是在回测中表现的较好的分析方法和策略. 比如:  量化策略是指使用计算机作为工具, 通过一套固定的逻辑来分析, 判断和决策. 量化策略既可以自动执行. 其实策略也可以理解为, 分析数据之后, 决策买什么以及交易时间.

量化策略是指使用计算机作为工具, 通过一套固定的逻辑来分析, 判断和决策. 量化策略既可以自动执行. 其实策略也可以理解为, 分析数据之后, 决策买什么以及交易时间.

总结

股票的量化投资可以说是一种价值投资, 我们所做的也是去挖掘市场中的价值股票. 而非去预测股票的涨跌来进行投资等等.

最终量化分析是众多投资机构的工具, 分析手段而已.