估值破1000亿美金,SHEIN让亚马逊瑟瑟发抖

这家超级独角兽,终于藏不住了。

01

能顶两个拼多多,三个小米

这家一直名不见经传、闷声发大财的中国跨境电商,最近终于藏不住了。

SHEIN,在跨境电商中的名声如雷贯耳,国内消费者却并不熟知。不过,近几年,随着跨境电商的热度居高不下,再加上SHEIN的中国基因,越来越多人关注到这个名字。

在国内外,SHEIN被视为最有希望与亚马逊抗衡的电商平台,并一跃成为2022年创投圈的顶流。

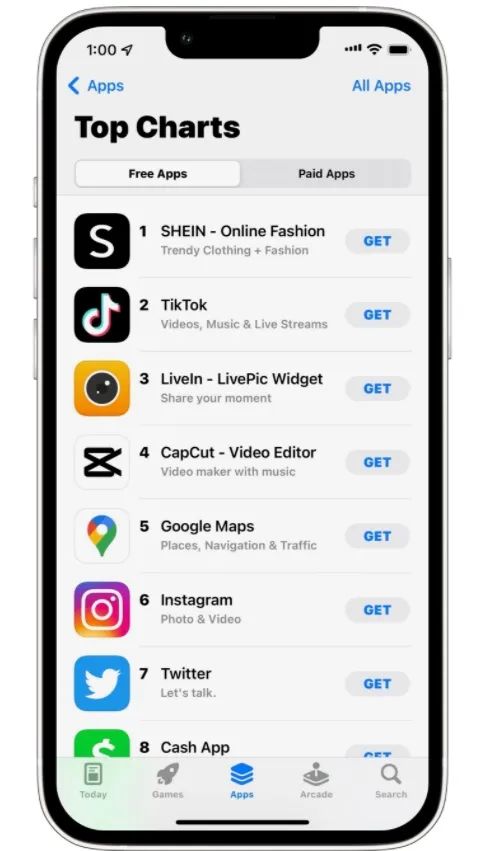

5月6日,Marketplace Pulse数据显示,中国跨境时尚电商SHEIN,目前已经成为美国下载量最大的APP,超过了大热的Tik Tok、Instagram、Twitter等社交巨头,也远远超过亚马逊。

早在2021年5月,SHEIN就首次登上购物类应用的榜首,是全球第二受欢迎的购物类APP,而到了今年5月3日,SHEIN成为iPhone APP Store所有类别的第一名。

此外,最近还有外媒报道,SHEIN已经已经完成最新一轮融资,募集资金规模约在10亿~20亿美元,而在这轮融资之后,SHEIN的估值将会达到1000亿美元。

1000亿美元的估值,超过了同为时尚品牌的ZARA和H&M的总和,与马斯克的SpaceX相当,用上市公司来对比,这个估值相当于一个美团,两个拼多多,三个小米。

与此同时,SHEIN即将冲击上市的消息也随之四起。

近几年来,SHEIN的估值增长一直非常快,到目前为止,已经完成六轮融资。2020年,SHEIN完成E轮融资,估值约150亿美元,到了2021年6月,《福布斯》杂志称SEHIN的最新估值已经达到470亿美元。

所以,尽管SHEIN曾回应,对市场传闻不做评价,也无上市计划,但今年SHEIN被传估值上千亿美元,也是符合增长趋势的。

成立于2008年的SHEIN,由山东人许仰天一手创办。在国内,中国消费者并不熟悉,其创始人本人也十分低调;但在国外,SHEIN却早就红透半边天,在一个YouTube的采访视频里,10位海外女性受访者中当中,就有9位表示知道SHEIN、或者在上面买过服饰。

创立14年,在全球应用中名列前茅,与鼎鼎有名的亚马逊分庭抗礼,还拿下千亿美元的估值,SHEIN无疑缔造了一个神话。

2

三个秘密,让SHEIN崛起

SHEIN,是一个跨境电商独立站,目前已经成为行业标杆。它有点类似于国内的京东,允许第三方卖家入驻,但以自营为主。

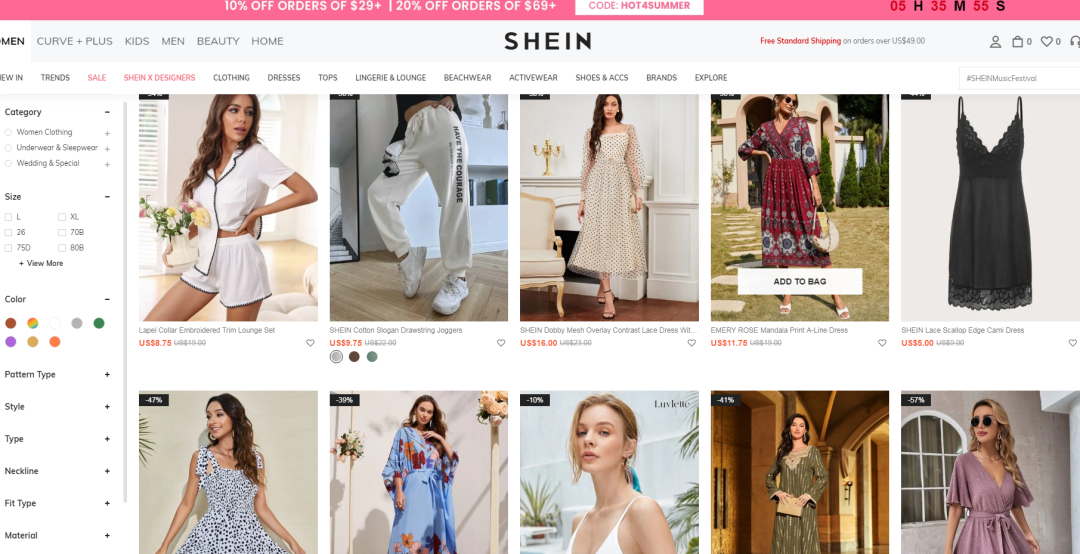

女装是SHEIN的主打品类。在SHEIN上,入驻的第三方卖家非常少,是因为SHEIN自身的供应链体系已经非常成熟。

有业内人士透露:几乎三分之一的中国服饰企业,都在为SHEIN供货。

2015年,SHEIN将总部从南京迁到番禺,开始了迅速发展的步伐,在之后的两年里不断扩展供应网络,在总部的“2小时圈”内,SHEIN发展了300多家核心服装厂供应商。

强大的供应链体系,为SHEIN带来了“快时尚+低价”两个优势。

快时尚,就是迎合年轻消费群体的服饰潮流,紧跟流行趋势,迅速更新换代,以此出名的品牌有ZARA、H&M等,要做好这门生意,必须要保证上新快、不压货。

SHEIN的上新速度有多快呢?据报道,在2021年10月~12月,SHEIN每天都会上新5000~6000款SKU,存货周转天数为30天,这个数字,在服装零售行业非常低。

同样做快时尚的ZARA和H&M,周转天数分别为92天和138天,卖货效率远不及SHEIN。

正是因为有庞大的供应网络,SHEIN可以将观测到的流行趋势,与供应厂商交流,加快从设计、打样到生产、上架的速度。据官方披露,SHEIN的一件服装,从打样到送到消费者的手里,只需要短短20天,在同行中一枝独秀。

除了快,SHEIN对供应链的极致把控,使其拥有低价优势。

比如,ZARA的平均价格为35.9欧元,H&M的平均价格为26.2欧元,而在SHEIN居然只有个位数!

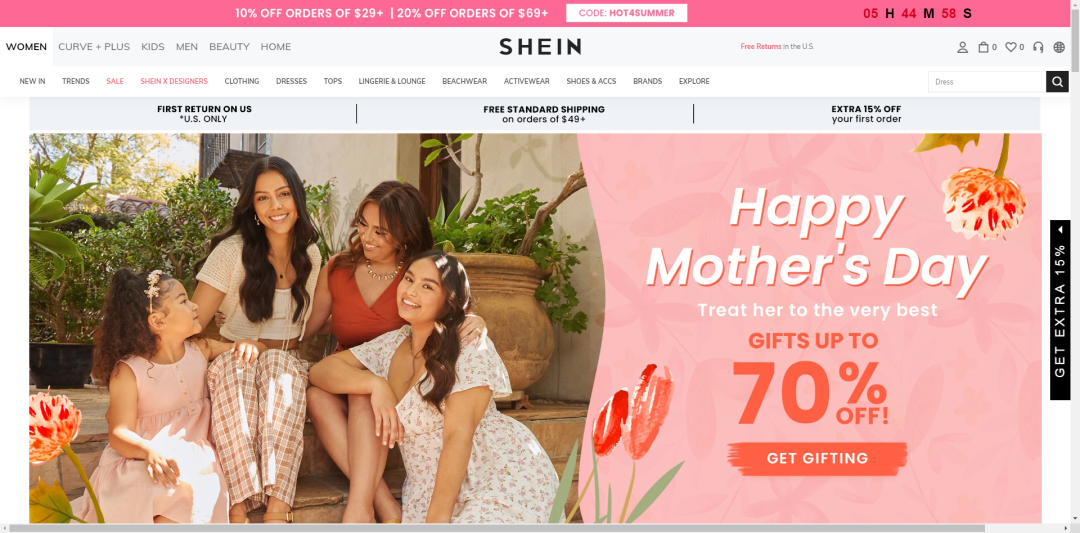

进入SHEIN官网,你会发现,这里的衣服价格很多都在10美元以下。

这是因为,SHEIN在供应端压价非常狠,同样的商品,平台自营卖得比第三方还便宜。SHEIN的订单体量很大,即使压低价,供应商和代工厂依然有利可图。

无论在国内还是国外,低价都是销售中屡试不爽的噱头,SHEIN以超低价杀出海外,迅速抢占市场,一度被称为是“潮流女装中的拼多多”。

出海做独立站,是SHEIN一开始做出的重要选择;而在女装赛道崛起之后,继续深耕,是SHEIN的另一个重要决定。

很多企业出海、中小跨境卖家,都会选择入驻亚马逊、速卖通等平台,这些平台拥有巨大的流量和完善的运营工具,相对来说比较省事,但长久来看,流量掌握在平台手里,品牌发展起来之后,也会受到平台的掣肘。

SHEIN从一开始就选择自力更生,做独立站,走自营路线,在女装这一领域精耕细作,做到顶尖,慢慢积累流量,厚积薄发,才有了今天与亚马逊同台竞技打擂台的地位。

和亚马逊这类大平台相比,独立站起步最难的是向公域要流量,而SHEIN做独立站,则面向社交平台吸引用户。

而SHEIN解决这一问题的秘诀,是社交运营和网红营销。

SHEIN的目标人群为95后“Z世代”人群,用户画像年轻,除了低价和潮流能够吸引他们外,随着网红经济崛起,通过社交、社区、内容平台进行营销,效果十分显著。

一方面,通过与网红合作带货的方式,SHEIN取得了成本低、高效率的营销效果,也为自己在社交平台圈了上千万粉丝。现在,在Facebook和Instagram上,SHEIN官方账号粉丝都已超过两千万。

在营销方式上,SHEIN会根据销售额比例给合作的网红返佣,10%~20%的返佣,也让更多网红愿意参与到SHEIN的推广合作中来。

另一方面,通过与网红、粉丝们的交流,SHEIN也会根据反馈进行规划生产。而在积累起品牌知名度后,SHEIN的自有APP和门户网站,就能直接触达更多用户了。

总的来说,SHEIN的成功,少不了天时、地利、人和:跨境电商的时代红利,优越的供应链背景,以及在重要的时间点,做出了正确的重要选择。

03

亚马逊,瑟瑟发抖

面对SHEIN的崛起,亚马逊有点慌。

在美国,亚马逊是最大的服装零售商,SHEIN这一超级独角兽横空出世,迅速抢占下载量第一。

无论是中外消费者,都乐见这一竞争。现在SHEIN在Instagram和Tik Tok上的粉丝量,比亚马逊要多十倍,很多人都认为,亚马逊会输给SHEIN。

SensorTower数据显示,自今年年初以来,SHEIN 的排名一直在上升,它的网络流量在美国服装零售商中仅次于梅西百货。此外,根据 Google Trends的数据,SHEIN在Google上的受欢迎程度处于历史最高水平,早已超越其他服装零售商。

SHEIN如此迅速地攻城略地,令亚马逊措手不及。反观亚马逊最近的财报,第一季度净亏损38亿美元,和去年第一季度净利润81亿美元相比,惨遭自2015年以来的首次亏损。

现在,SHEIN的业务正在向家居和美容用户扩展,之后和亚马逊重叠的品类会更多。

而在SHEIN引以为傲的女装领域,也早已杀成一片红海。

随着跨境电商赛道的升温,国内优越的供应链条件、福利政策,让越来越多国内企业杀入海外市场,在潮流女装这条赛道中,还有不少大厂的身影。

比如,去年字节跳动就推出了跨境女装独立站Dmonstudio,试图与Tik Tok打一套“组合拳”,不过之后却突然关停,不了了之;阿里去年底也于欧美市场上线了女装服饰平台Allylikes。

还有不少借鉴SHEIN模式的跨境电商,比如Jollychic、Cider,虽然在国内没什么名气,但它们已经在海外获得了三轮以上的融资。

国内外同行的激烈竞争,让SHEIN也很有压力。

目前的SHEIN,还没有上市的打算,或许是因为自身的收入结构较为单一,据了解,SHEIN的营收占比以服饰为主,而女装在其中占了六成。

另一方面,SHEIN一直走的是廉价路线,纵然可以迅速占据市场,但低价路线不利于品牌的塑造,也容易产生质量问题,并非长久之计。

要进一步将自主品牌做大,SHEIN下一步,或许要朝着拓展更多品类,抓质量、走高端路线迈进。