中国云计算产业竞争格局(上篇)

经过十多年发展,IT 基础设施建设完善,云计算市场认知度提升,行业飞速发展。总结AWS、Azure 和阿里云的成功经验,为公司的云计算业务快速发展作铺垫。

亚马逊与阿里巴巴的电商业务属性需要大量弹性的 IT 基础设施,将流量低谷时期闲置的计算、存储、网络资源提供给客户使用并不占用额外成本,规模效应显著。

微软错过移动时代发展机会后拥抱云计算开源浪潮;大力发展混合云产品,Azure stack 架构一致性大幅提升用户体验,云业务市场份额跃居全球第二;转型后营收与盈利能力经短期阵痛后快速提升。

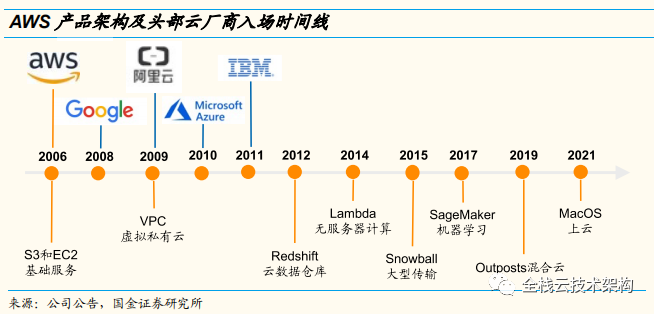

AWS 的产品架构历程沿着云计算产业链不断向上游延伸,即从底层的 IaaS,到 PaaS、SaaS,本质上是为增强客户黏性,通过产品差异化提升定价能力。单纯的 IaaS 业务毛利率相对较低,向上延伸的业务模块通用性越来越弱,同时产品差异化定价能力逐步增强,毛利率也逐步提升。具体经历三个阶段。

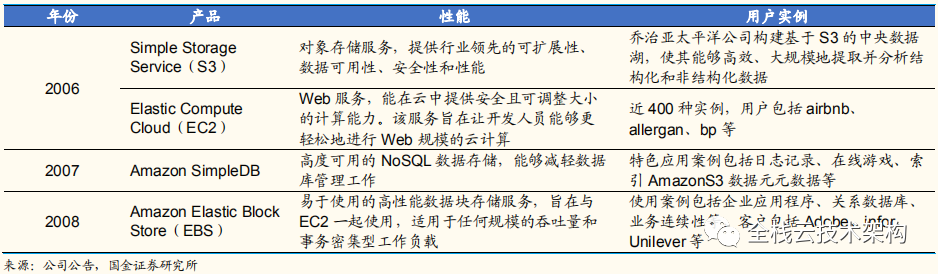

2006 年,AWS 率先开辟云计算市场,推出简单存储服务 Simple Storage Service(S3)和弹性计算云 Elastic Compute Cloud(EC2),并陆续推出计算、存储类产品,服务于早期的初创公司与开发者。这一时期的云上产品组合还比较单薄,也存在一些限制,但计算和存储分离的核心理念已经得到初步确立,并深刻影响了基于云上应用程序的架构模式。

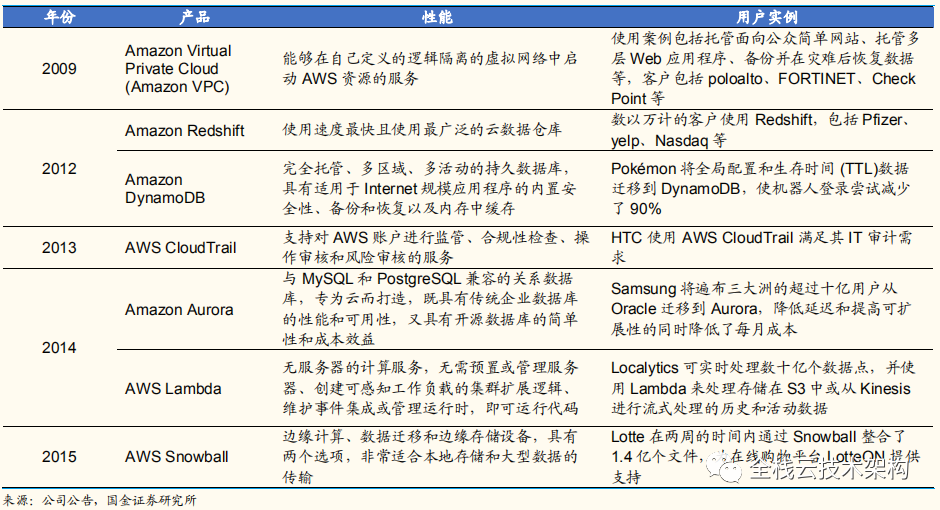

随着 AWS 业务发展,客户发展重心逐渐转向传统企业。早期客户更注重云服务速度和敏捷性,传统企业更重视 IT 安全与原有数据库迁移难题,对云服务持怀疑态度。同时,云计算厂商纷纷入局对 AWS 提出新的挑战。由此,AWS 在 2009 年推出虚拟私有云产品,打消传统企业对于将大量高负荷工作任务迁移到公有云的担心,在 IaaS 层面继续推进和增强虚拟机产品的多样性。

存储类服务在初期得到市场欢迎和认可之后也迎来大发展,原有功能得以细化,通过引入冷、热乃至存档的各级分层,进一步凸显成本优势。PaaS 中的泛数据库类服务也得到快速的发展,如 Amazon Redshift、AWS Aurora、Snowball 系列等均得到广泛的支持和采用。

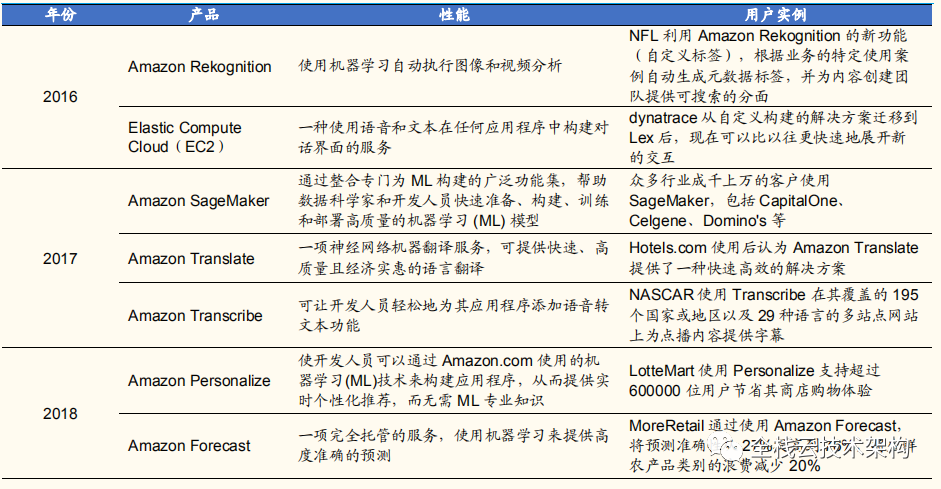

这一时期 AWS 积极参与和投入当下的热点技术,从 AI 与机器学习、IoT 与边缘计算、区块链到工程实践领域的 DevOps、云原生和 Service Mesh,甚至量子计算。AI 发展有三要素:数据、算法和算力。其中,数据是最重要的生产资源。经过基础设施完善、业务数据积淀与行业技术水平Ready,2016 年开始,AWS 每年会发布大量的 AI 产品,从平台级的 SageMaker系列服务到应用级的学习工具服务,其中仅在 2020 年就发布了 250 多项机器学习相关的新功能。

当企业大量的工作负载部署在云端、对于云的应用进入深水区之后,为避免单一供应商出现故障时的风险以及单一厂商过分依赖,多云架构和解决方案兴起,以帮助企业集中管理协调多个异构环境,实现跨云容灾和统一监控运维等需要。多云与混合云成为大中企业刚需,AWS 在 2019 年发布Outposts,引领了一波“公有云私有化部署”的浪潮,2021 年还将上线大量的混合云服务,强化边缘节点的部署。

丰富的产品结构与持续的资本投入加速公司业务扩张。超过十年创新积累,AWS 拥有全球最丰富的产品,形成包括分析、区块链、计算、容器、数据库、物联网、机器学习、存储、VR 和 AR 等全方位的产品矩阵。业务新增功能和特征数也在逐年增加,2019 年达到 2345 项,满足客户多样化需求。

为实现一站式交付的用户体验,AWS 持续投入资本开支,云基础设施持续扩张,现已在全球 25 个地理区域内运营 80 个可用区,并宣布将在澳大利亚、印度、印度尼西亚、西班牙和瑞士新增 5 个 AWS 区域、15 个可用区。从当前可用区分布来看,亚太、北美和欧洲是 AWS 的重点部署区域。

突出的规模效应推动 AWS 强者恒强。目前 AWS 的收入结构以 IaaS 和 PaaS 为主,业务本身的通用性、重资产属性等使其具有良好的规模效应。业务规模的扩大显著提升整体云平台资源的利用效率,降低上游基础设施的平均采购成本,同时摊薄折旧成本和公司整体的单位运营费用,提升盈利能力。

财报显示其营业收入从 2013 年的 31.08 亿美元增长到 2020 年的453.7 亿美元,年复合增长率达 63%。相应的营业成本年复合增长率 33%,约为营业收入年复合增速的一半,规模效应明显。从营业利润率来看,最近三年 AWS 营业利润率整体在 30%上下波动,由于规模效应持续存在,公司营业利润率仍有进一步向上的空间。

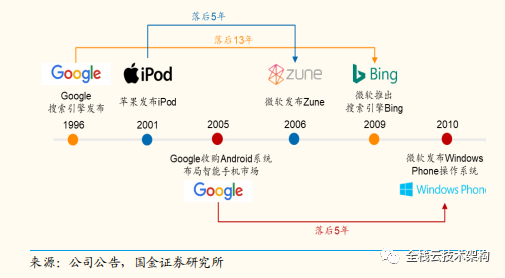

微软在 PC 时代与 IBM 合作,通过 Windows 操作系统与 Office 办公软件获得长期垄断地位,降低了对市场变化的敏锐度。20 世纪 80-90 年代,IBM 个人电脑垄断市场,全球份额近 80%,带动 Windows 发展,奠定全球领先软件公司地位。2000 年 1 月斯蒂夫鲍尔默接替比尔盖茨成为微软CEO,仍固守 Windows 系列产品,忽视手机业务,移动时代产品布局落后竞争对手 5 年以上,2010 年发布 Windows Phone,但市场份额低且下降明显。

纳德拉接任 CEO 后确认“移动为先,云为先”战略,云业务为公司开启第三条增长曲线。2012-2014 年,微软业务全面受阻,第一增长曲线 PC业务已成明日黄花,又错过移动时代第二增长曲线,必须寻找新增长机会。纳德拉临危受命,全面调整公司战略,打破公司各部门间壁垒,组织架构和业务调整全面以”云”为核心,并加强生态合作。适逢行业整体开源浪潮,微软顺利转型。

度过转型期阵痛后,微软业绩表现良好。转型期公司扩张自身产品的跨平台适用范围;在内生业务上,通过 Windows 10 免费升级扩展用户群体,为 Azure 及 SaaS 服务引流。

唯一提供 IaaS+PaaS+SaaS 全栈服务的头部云计算公司。SaaS 服务是微软的独享优势。与 AWS 等公司不同,微软除了提供底层基础设施服务,还提供订阅软件产品。Office 套件在 PC 时代已成为企业办公刚需,用户粘性强,具备转型 SaaS 的天然优势。

混合云打造差异化竞争优势,架构一致性大幅提升用户体验微软混合云先发优势显著,Azure stack 架构一致性大幅提升用户体验 。随着云计算发展深入,兼具数据安全与资源弹性的混合云成为行业发展趋势。公司 2014 年起开始布局混合云市场,与思科、Dell 等五家厂商合作研发 Azure Stack,对比亚马逊、谷歌等公有云厂商,微软在混合云市场先发优势显著。

微软的混合云方案可以在 Azure 公有云和 Azure Stack 的本地环境中使用一致的 DevOps 开发运维流程。与公有云一致的开发接口及DevOps 流程带来的一致性用户体验,构成差异化竞争优势,增长迅速,市场份额提升。

下载链接:中国云计算产业竞争格局

转载申明:转载本号文章请注明作者和来源,本号发布文章若存在版权等问题,请留言联系处理,谢谢。

推荐阅读

更多架构相关技术知识总结请参考“架构师全店铺技术资料打包”相关电子书(35本技术资料打包汇总详情可通过“阅读原文”获取)。

全店内容持续更新,现下单“全店铺技术资料打包(全)”,后续可享全店内容更新“免费”赠阅,价格仅收198元(原总价305元)。

温馨提示:

扫描二维码关注公众号,点击阅读原文链接获取“架构师技术全店资料打包汇总(全)”电子书资料详情。