商用车 VS 乘用车,谁才是智能驾驶「迦南地」?

作者 | 卢洁萍

编辑 | 张栋

在过往交流中,曾有多名业内人士不约而同地对新智驾提及,“怎么不关注商用车,商用车辅助驾驶领域玩家也很多。”甚至有企业高管断言,做乘用车一定没有未来。

但也有业内人士认为,做商用车只是能够活下来,只有做乘用车才能活得更好。

不难发现,智能驾驶领域近两年一个明显的趋势是:越来越多专注RoboTaxi场景的公司,开始将触角延伸到诸如干线物流、机场、物流园区等商用车赛道。

而商用车赛道的智能驾驶玩家也有了越来越多令人惊喜的新进展。相比于声量鼎沸的RoboTaxi领域,一个略显低调,却充满想象空间的冰山正浮出海面,给自动驾驶行业带来新的兴奋点。

如果参照传统汽车行业,产业链企业既做乘用车又攻商用车,是产业成熟后水到渠成的选择,但在智能驾驶技术并未完全成熟、试错成本高昂的当下,企业是选择专注于商用车赛道,还是乘用车领域,抑或是乘商并举两条腿走路,实在是一个需要谨慎回答的问题。

那么究竟走哪条路,玩家们才能更快地走到智能驾驶领域丰饶的“迦南地”汲取甜美的奶和蜜?在不同的道路上,又会遇到什么挑战?

1

商用车与乘用车之争:伪命题?

首先需要理解目前智能驾驶技术在商用车和乘用车领域能起到的作用。

一般来说,乘用车是为了使生活便利而设计,用于运载人员及其行李/或偶尔运载物品,涵盖了轿车、微型客车以及不超过9座的轻型客车;

商用车则主要是为企业经营获取利润而设计,用于运输大量的人或者货物,包含了所有的货载汽车和9座以上的客车。

虽然智能驾驶技术在二者的底层技术上是部分通用的,但由于具体场景不同,会呈现出显著不同的技术要求和商业模式。

2018-2021 Q1 期间商用车与乘用车的融资情况(部分)

魔视智能联合创始人兼COO王学海对新智驾介绍道,智能驾驶技术在商用车领域已经形成量产的主要有两个方向:

一是L2级以内的双预警(行人预警和车道线预警)、AEB(自动制动)、ACC(自适应巡航)、LKA(车道保持辅助)等;

另一个则是从安全方面考虑,针对舱内做的DMS(驾驶员疲劳检测系统)等。

乘用车领域则主要从泊车场景开始,做APA(常规自动泊车)、HPA(记忆泊车)、AVP(自主代客泊车)等,再慢慢迭代到行泊一体的系统。

王学海表示,商用车和乘用车在智能驾驶技术的应用上,核心的感知和融合算法、量产化的芯片平台以及对量产的体系要求基本类似,但乘用车的复杂程度和智能化要求会更高,由此也使得二者的大规模量产起点、应用场景起点十分不同。

这也是出现产业链玩家们对商用车和乘用车商业线路争论的原因所在。

半封闭的园区、景区、矿区、港口等场景由于有着环境相对固定、交通流量小、行驶速度较低、ODD运行设计域相对简单、不需要大量测试数据支撑等特点,智能驾驶技术量产化、场景规模化比较容易,但市场容量较小,容易触及增长天花板,而乘用车场景虽然面临着技术、成本、法律法规等多重挑战,但却有着巨大的市场空间。

核心之争也许在于,企业究竟是要抓住当下,还是着眼未来。

但也有企业选择商乘并举两条腿走路,智能驾驶技术的量产推进和前沿研发并不矛盾,只是不同企业对这二者有着时间先后以及资源倾斜的轻重点之分。

2

商用车:闷声干大事?

商用车更像是低垂的果实。

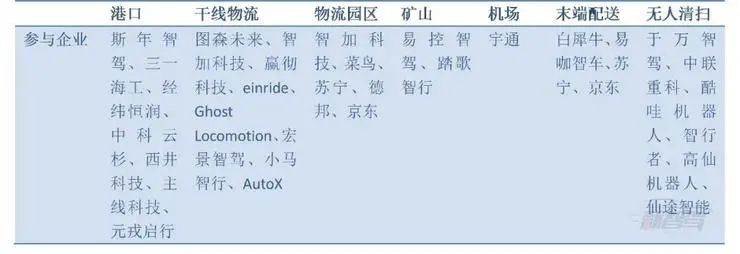

商用车的自动驾驶应用场景主要包括七个领域:干线物流、港口场景、物流园区、矿区场景、机场场景、末端配送和无人清扫。

其中干线物流和港口物流是两大主要场景,前者有着万亿级的广阔市场体量,后者作为低速封闭场景,则有望率先商业化落地。

港口和干线物流场景,基本上采用的都是重卡车型。为了有效降低驾驶事故率,2020年11月交通部发布的《道路运输条例(修订草案征求意见稿)》显示:

12吨以上载货车辆被要求配备智能视频监控装置,政策预计今年下半年落地,同时面对货运行业人力成本持续上升、货车司机年龄断层趋势凸显,岗位缺口较大等问题,目前卡车运输服务公司也有着非常强的驱动力去安装相关的辅助驾驶功能。

根据东吴证券的估算,从重卡的5年运营成本结构来看,引入自动驾驶系统后,重卡5年总成本将降低23.4%,总成本节约近百万元,平均每年20万元。

极目联合创始人兼COO李磊透露,其商用车驾驶辅助业务已拥有造血能力,但目前的难题在于如何切入客户的大批量量产产品领域,以及通过技术降本,达到量产成本优势。

不同场景有不同的机会,当然具体落地也会面临十分不同的定制化要求。

根据深兰科技自动驾驶资深专家介绍,矿山场景车辆吨位大惯性也大,同时由于路况崎岖,因此对车辆控制的响应要求会更高;港口毗邻大海或者江面,又有船舶和集装箱的遮挡,容易导致GPS信号不稳定,同时吊运设备要对准才能抓放集装,因此对融合定位和规控的精度要求更高。

再比如无人清扫场景则要求驾驶速度不能过快、清扫车距离路沿不超过5厘米,对障碍物的识别和分类要求也更高;而高速干线自动驾驶卡车质量大、制动距离要求远,感知距离已普遍被提升至1000米左右,另外由于厢式挂车不是一块刚体,因此车辆对控制模块方面要求更高。

在巨大市场空间和理想落地场景的诱惑下,商用车领域已渐渐云集众多智能驾驶玩家,这其中有轻资产运营,仅提供技术解决方案的,也有砸下重金,既做技术又做车队的,技术运营两手抓的;从另一个维度分,各企业中,有选择渐进的辅助驾驶技术路线的,也有坚持跨越式L4级技术的。

智能驾驶商用车七大场景部分赛道玩家

从具体进展看,嬴彻科技在今年7月份展示了两款分别与东风商用车、中国重汽联合开发的最新自动驾驶量产重卡,号称这两款产品将是全球最早的量产型自动驾驶重卡,两款车都搭载了嬴彻全栈自研自动驾驶系统“嬴彻轩辕”,并计划于今年年底量产下线。

嬴彻科技表示,其轩辕自动驾驶系统,从软件到传感器规格到对线控底盘的要求,都是面向L4,面向无人的。

而与专注于L4级自动驾驶解决方案的图森未来、小马智行不同,诸如智加科技等则选择基于现有量产车+后改装两种模式提供卡车自动驾驶多元化解决方案。按照计划,智加科技与一汽解放联合开发的车规级量产高级别自动驾驶卡车也将在2021年投放市场。

从场景端看,目前末端配送场景苏宁、京东等平台均已推出L4级无人配送小车,并已实现运营;机场场景中,在广州、海口、北京等多地机场已展开自动驾驶试运营,力图打造智能化机场;物流园区自动驾驶则有菜鸟、苏宁、德邦等布局;港口场景在全国已有十余个港口实现自动驾驶集卡落地。

有智能驾驶解决方案公司则对新智驾表示,根据财务预测,2022年其商用车解决方案项目能实现数亿元的营收。

3

乘用车:赔本赚吆喝?

但对于国内大多数专注于RoboTaxi领域的企业来说,似乎离盈利还遥遥无期。

百度在2013年开始进入智能驾驶领域,直到2019年百度的L4级量产自动驾驶乘用车下线,再到2021年5月Apollo RoboTaxi在北京试运营地区收费,实现商业化收入,历时8年。

不过今时不同往日,随着产业的逐步发展,深兰科技自动驾驶专家对新智驾表示,预计5年内自动驾驶套件会降到低点。

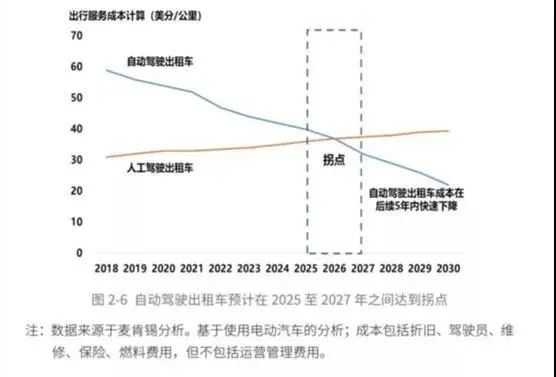

根据麦肯锡预测,RoboTaxi每千米成本不断下降,与传统出租车成本相比,RoboTaxi出行服务成本将在2025年至2027年之间达到拐点。

也有业内人士表示,高线数激光雷达传感器能降到1000美元以内,自动驾驶算力平台价格也在万元人民币以下,成本基本上就可以接受。商用车实现盈利可能在3-5年后,乘用车(实现盈利)则可能需要10-20年。

"自动驾驶套件的成本没有最低,只有更低,核心要素仍是在于量产规模。"

AutoX创始人兼CEO肖健雄则告诉新智驾,AutoX将通过自研、扩大量产、开源三种途径达到盈亏平衡点。

肖健雄认为,自研是降低成本的重要方式,成本会比非自研的更加便宜,AutoX的目标不是通过卖硬件赚钱,而是通过RoboTaxi的服务产生收入。

而在量产、自研技术之外,AutoX也在考虑如何增加收入。“虽然RoboTaxi成本更贵,但作为运营车辆的收入也更高。为了让AutoX RoboTaxi更具有使用价值,AutoX计划从技术上不断拓展自身的ODD(运行设计域),在不同天气、光照、时段、路况、区域面积等纬度拓展ODD可以增加RoboTaxi单车盈利。”

在拐点到来之前,一个更可行的“曲线救国”方式则是,企业从L4的全栈技术进行降维,先做有安全员的自动驾驶商用车量产,进行规模化落地后再提升技术,从而扩大市场,提升盈利空间。

也有企业选择商乘并举的路线。比如Waymo作为全球首个开启RoboTaxi商业化运营的公司,早在2018年3月就在亚特兰大已完成首次货运路测,2020年3月,Waymo还正式推出了“Waymo Via”,专注于提供各种形式的货物交付服务。

此后,Waymo与菲亚特克莱斯勒签署独家合作协议,后者将为Waymo开发L1-L3级自动驾驶的轻型商用车,并应用于Waymo Via的自动驾驶配送服务中。

文远知行则在去年12月获得宇通集团的战略投资后,宣布将研发全智能驾驶小巴、公交车等其他商用场景的应用。今年3月,文远知行还收购了专注于物流行业的智能驾驶公司牧月科技,引发外界对文远知行开拓Robotruck业务的想象。

相较于文远知行,AutoX更早推动商用车业务发展。

2019年11月的高交会中,AutoX首次展示其与东风汽车合作的东风华神电动卡车。拿下电动卡车后,AutoX紧锣密鼓与新能源物流车运营服务商地上铁合作,共同布局智能驾驶物流。

2021年3月,小马智行也宣布了其卡车业务部门的名称——“小马智卡”,英文名为“PonyTron”。据小马智行副总裁、卡车事业部负责人李衡宇介绍,“Tron”与中文“创”字谐音,并与卡车英文“Truck”的发音相似。

这标志着小马智行在自动驾驶领域,正式形成“自动驾驶乘用车(RoboTaxi)+自动驾驶商用车”双轮驱动的业务布局。

除了多家以RoboTaxi为主要商业目标的智能驾驶公司打开新的赛场外,Waymo高管变动,Cruise、Zoox、Lyft等被收购也侧面说明着RoboTaxi的商业环境出现变化。

魔视智能联合创始人兼COO王学海强调,做智能驾驶技术不要被某些应用场景所限定。

文远知行也对新智驾表示,其自动驾驶系统所使用传感器不受车型限制,硬件可快速复用,驾驶算法采用框架式设计,高度通用,可应对庞杂场景的压力。

目前,文远知行已在林肯MKZ、日产LEAF2、轩逸、东风风神E70、宇通小巴,3个制造商,5种车型上成功配装测试WNP自动驾驶平台,通用化平台为量产自动驾驶系统提供基础。

4

90分到100分之路:还要怎么走?

一个行业共识是,目前智能驾驶技术已经面临着产业爆发点,智能驾驶商用车进展飞快,乘用车的无人测试运营也在逐渐增加。

一个问题则是,拥有RoboTaxi技术能力的公司同时可以延伸到自动驾驶卡车赛道,那么一开始只开发自动驾驶商用车技术的公司,也可以将业务拓展到RoboTaxi吗?

上述业内人士周论放(化名)告诉新智驾,很多人更多聚焦在技术的角度去探讨商用车和乘用车的共通性,但实际上,自动驾驶发展到现在的阶段,技术研发已经是上一个阶段的维度了。

在行业由技术研究阶段过渡到产品落地阶段的当下,企业无论是进入何种市场,除了要考虑资本、政策、技术等维度,还要考虑产业链的协同融合。

“你和主机厂的关系、你对产业链上下游的Tie1、设备厂商的关联度和议价能力、你对商业化应用的思考和布局是否领先,都是评估企业在乘用车和商用车赛道资源倾斜程度的重要因素。”周论放说。

乘用车和商用车领域企业能否相互渗透,切入新赛道的底层逻辑在于,二者技术本身的互通性,以及围绕技术的基础架构的效率,前者是技术点本身的差异大小(具体偏差),后者是缩小技术点差异的效率(迭代效率)。

因此乘用车公司能否做商用车的核心,并非技术,而在于乘用车公司能否借助于一定规模的试运营已经锤炼出来了一套高效的基础架构,帮助它们在商用车领域快速积累、分类、使用和验证新的技术问题,并加速缩小特定技术点上的差距;而反过来,已经在商用车领域赛道的公司,越早能开始规模化应用,就能主动或被动锤炼出同样高效的基础架构,帮助其保持或扩大在该赛道上的领先优势。

周论放认为,这也印证了只有头部的RoboTaxi公司才有可能切入商用车赛道,因为优势不在于技术,而在于快速缩小技术差距的架构已经相对完善;反之,能够切入乘用车赛道,也必然只有率先规模化落地的头部商用车自动驾驶企业。

至于智能驾驶乘用车领域和商用车领域接下来还有什么问题需要解决,除了技术打磨、法律法规、量产、商业模式设计、安全可靠性等老生常谈普遍问题,具体到商用车领域,比如在港口和干线物流场景,想要做得更深更透,抛去技术和商业模式,更重要的还要和整个物流产业生态进行协同。

“(因为)从商业模式而言,物流是一个巨大的网络,包含了物流枢纽和干线,例如港口就是大型物流枢纽,高速公路就是连接物流枢纽的线,随着自动驾驶卡车从港口场景向高速公路场景迁移,将打造一个覆盖全国的自动驾驶货运网络。”业内人士陈观(化名)表示。

那么究竟具有什么特点的智能驾驶企业能够在商用车领域跑出来?

新智驾在综合了近10位业内人士的回答后发现,首先是选择落地更加容易的半封闭园区、景区、港口等场景的企业,诸如专注于低速物流车、接驳车等的公司;其次则是掌握了AI算法、强行业控制能力等技术优势的公司;再有就是能够积极主动把握客户需求,在运营和商务有积累的企业。

5

总 结

智能驾驶领域如今看似一片火热,光在在8月份就有数起融资案例公布,但一赛道投资人对新智驾透露,这些案例都是今年上半年就已完成,实际上随着美股上市条件的缩紧,投资人对自动驾驶产业链企业的投资正趋于谨慎。

自动驾驶领域会不会迎来又一个融资的“冷淡期”?

事实上自动驾驶技术的发展有其特定规律和周期性,理论上出现资本的“观望期”或者“冷淡期”并不意外,但业内人士周论放则认为,并不会出现全行业或全赛道的冷淡期。“对于能够率先规模化技术应用和盈利的公司,反而会成为所谓‘冷淡期’的‘新热度’。只有技术弱化或难以商业化的团队,会进入相对艰难的阶段,或面临战略调整。”

因此,对于当下的赛道玩家来说,商用车还是乘用车或许都只是载体,技术分级也并不那么重要,关注智能驾驶技术及其变现方式才是真正核心。

--

智能驾驶的缺位、错位与归位第五问

回首百余年汽车供应链发展史,国外巨头一直牢牢掌握着话语权。但智能驾驶的出现,似乎为这样的局面带来了转机——

一方面,国产 Tier 1 玩家在智能驾驶世界里辛勤耕耘,已经收获了不少硕果。另一方面,受国际贸易环境变动、缺芯潮等外部环境的影响,近年国产化呼声日益高涨。

8月31日,新智驾将发布《「虚火」的智能驾驶国产替代潮》,本文将与行业人士共同探讨,国产替代化浪潮下,智能驾驶玩家们所遇到的机遇与挑战。