年薪百万需要交多少税?

最近又开始一年一度的个税申报了,每次看着个税APP上那么多指标都会比较疑惑,这些指标之间的关系是什么?个人所得税是怎么算出来的?趁着周末的时间就专门了解了下个税的计算逻辑,也顺便来推测下,如果年薪百万的话,需要交多少税。

2.个税整体计算逻辑下图为个税APP上关于个税计算的汇总结果,对于普通打工人来讲主要涉及到标记出来的8个指标(下图中1-8的数字是我手动标记上的,不是个税APP自带的):

2.1收入合计

收入合计就是你全年总的收入,假设这里是100w。

2.2减除费用

减除费用这里每个人都是一样的,均为60000元,这个60000 = 5000*12,其中5000是个人所得税的起征点。我们国家规定,月收入低于5000,即年收入低于60000,是不需要缴纳个税的。

2.3专项扣除合计

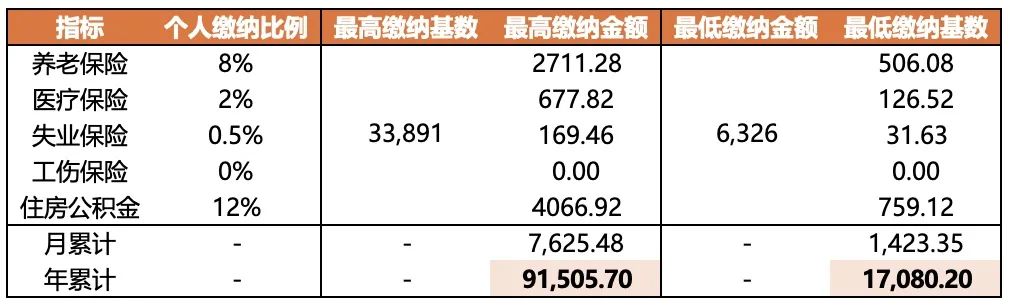

专项扣除合计主要是指你全年交的五险一金金额。五险一金具体金额由缴纳基数和缴纳比例所决定的。

缴纳金额 = 缴纳基数 ✖️缴纳比例

不同城市不同保险的缴纳比例是不一样的,最高和最低缴纳基数也是不一样的,这里以北京为例。

北京截止到目前最高的缴纳基数是33891元,哪怕你的月工资是10w,最多也只能按照这个基数来交。

最低缴纳基数是6326元,如果你的月工资不足6326那也是按这个来缴纳。或者是有些公司为了给员工少交一点五险一金,会刻意降低员工的缴纳基数,但不管怎么降,最低不能低于这个基数。

下表是北京的一个打工人,一年最多高最低缴纳的五险一金金额。

如果你的月工资是位于最高基数和最低基数之间的,那你每年五险一金缴纳金额就是用你的月工资作为基数去乘各项缴纳比例。

2.4专项附加扣除合计

专项附加扣除就是大家经常听说的附加扣除项,主要包含租房、房贷、赡养老人、婴幼儿照护等。

每一个附加项扣除都是需要满足一定条件的,而且不同附加项之间是相互冲突的,比如住房和房贷贷款是不可以同时申报的。

这里同样以北京的一个普通有娃且是独生子女的打工人为例,可以申报住房租金、赡养老人、婴幼儿照护或者是子女教育。年累计扣除金额为78000

2.5其他扣除合计

这个主要是一些其他可以减免的项目,对于普通人来讲基本没有。不过这两年有一个个人养老金可以抵扣,一年最多可以抵扣12000元。就是需要你先开通一个个人养老金账户,然后在该账户里面存入相应的金额,这个金额需要等你退休以后才可以领取。每年最多可以存入12000。

2.6应纳税所得额

应纳税所得额就是收入合计减去各项扣除项以后需要缴纳税的部分。具体公式为:

应纳税所得额 = 收入合计 - 减除费用 - 专项扣除合计 - 专项附加扣除合计 - 其他扣除合计

2.7应纳税额

应纳税额就是用需要纳税的部分乘相应的纳税比例得到最后应交多少税。

我国现在实行的是阶梯税率,应纳税所得额越高,即收入越高,税率会越高。这也就是为啥大家平常都在说「赚的越多扣的越多」。

下表为不同应纳税所得额对应的税率表:

根据上表计算应纳税额的具体公式为:

应纳税额 = (全年应纳税所得额 × 适用税率) - 速算扣除数

比如,全年应纳税所得额为50w,是介于42w到66w之间,应按照30%的税率进行扣除。具体公式为:

应纳税额 = (50w × 30%) - 52920

2.8已缴税额

我们平常每个月在发工资的适合都会预先扣一部分税,已缴税额就是平常累计已经缴纳的税额。

如果你平常已缴纳的税额是要高于应缴纳的,那么就会给你退税;如果你平常已缴纳的税额是要低于应缴纳的,那么就需要你补税。

3.年薪100w需要交多少税回到我们的正题,如果年薪100w需要交多少税。这个100w对应我们前面计算逻辑中的收入合计。

我们需要先计算100w收入合计对应的应纳税额:

应纳税所得额 = 100w - 60000 - 91505 - 78000 - 12000 = 758495

有了应纳税所得额以后就可以计算应纳税额了。75w是介于66w-96w之间,应按照35%的税率进行扣除。具体公式为:

应纳税额 = (758495 × 35%) - 85920 = 179553

应纳税额为179553,也就是如果年薪百万需要缴纳18w的个人所得税。

那年薪百万,进入到我们银行卡的能有多少呢?

到手收入 = 税前收入 - 五险一金缴纳金额 - 个人所得税

百万年薪最终进入到个人银行卡的金额为:

到手收入 = 100w - 91505 - 179553 = 728942

总结下,如果年薪百万,需要缴纳18w的个人所得税,9w的五险一金,最终到手收入约73w。

--End--

想要优惠买书的同学可以看:优惠买书渠道