已有129家银行加入推进数字人民币发展行列

近日移动支付网报道,据可查数据统计截至2022年3月中旬,已有129家银行确认通过“一点接入”平台接入数字人民币互联互通平台,这129家中小银行包含107家城商行,16家民营银行和6家外资银行,其中11家城商行已投产上线。

根据中国人民银行相关规划,数字人民币业务将成为银行业务的一项重要内容,众多中小银行均将数字人民币业务作为数字化转型的关键事项。围绕这类业务创新需求,经中国人民银行批准,城银清算代理中小银行“一点接入”数字人民币互联互通平台。2020年9月28日,城银清算与中国人民银行数字货币研究所签订战略合作协议,双方商定在数字人民币应用项目方面开展合作,向城商行、民营银行等中小金融机构提供“一点接入”互联互通平台的服务。

借助该平台,联合相关金融机构,形成多元多主体试点合力,在若干重要支付领域探索数字人民币应用场景,积累数字人民币市场推广和运营管理经验。通过“一点接入”数字人民币互联互通平台,中小银行可以复用支付清算系统现有网络及功能,共用统一搭建系统运行环境和网络安全设备,大幅简化开发及运维成本,节省网络连接费用。续四大银行全面投入数字人民币试点运营,三批试点地区陆续开放后,更多的中小银行、企业机构自发的参与进来,不断地向数字人民币的创新、完善以及全面普及发展。

在这举国上下倾力共兴数字人民币的阶段,透露出数字人民币会有什么样的发展前景?又是以什么样的最终目标快速发展?美联储主席鲍威尔对数字人民币曾作出如下评价:“数字人民币的真正用处,是帮助政府看到所有的实时交易。比起应对国际竞争,这与他们自身金融系统内发生的事更有关系。”是否这就是数字人民币发展的意图?

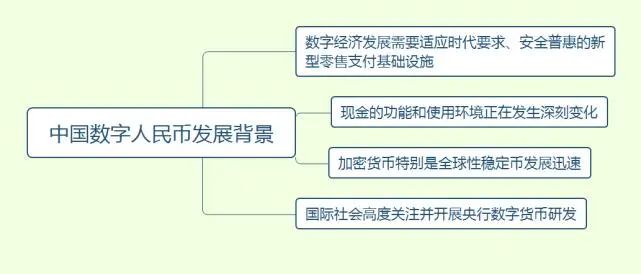

我们知道数字人民币是一种央行数字货币,中国证监会科技监管局局长姚前曾在国际金融论坛(IFF)2021 春季会议上表示,数字人民币的诞生,是在数字化浪潮的背景下,中央银行有必要主动创新法定货币发行和流通方式,探索央行数字货币,以优化法定货币支付功能,缓解私人数字支付工具的冲击,提高法定货币地位和货币政策有效性。“帮助政府看到所有的实时交易”并非中国央行数字货币试验的动机。中国人早已习惯使用的支付宝、微信等第三方非现金支付方式,在技术上已经实现了所有实时交易的透明化,这也引发了数据隐私保护、可匿名性、垄断、监管透明度等问题,数字人民币对于这些问题也进行了优化。

总体来说,数字人民币对用户隐私匿名的保护,在现行支付工具中是等级最高的。数字人民币采用的是“小额匿名、大额可溯”的设计,“可控匿名”作为数字人民币的一个重要特征,一方面体现了其M0的定位,保障公众合理的匿名交易和个人信息保护的需求;另一方面,也是防控和打击洗钱、恐怖融资、逃税等违法犯罪行为,维护金融安全的客观需要。

从长远的角度来说,数字货币的出现和发展都是社会历史发展必然结果,作为一种大力发展区块链技术,突破创新科技推动数字经济前提下的创新性事物,数字人民币作为法定货币具有一些突出的优势:第一,相比较传统的现金货币,法定数字货币通过数字化形式呈现,大大降低了发行成本,在流通过程中也减少了各项成本。第二,法定数字货币的出现能够完善现有的支付服务体系,还能够解决实物货币和电子货币支付功能的既有问题,充分弥补了传统法定货币支付功能缺陷。第三,法定数字货币推动人民币的国际化进程,央行推出的法定数字货币符合“一带一路”倡议,不仅让中国发挥政治优势,也是一个重要的合作平台。

中国人民银行对数字人民币的推出采取了积极审慎的态度,从2014年开始,中国人民银行成立专门团队对数字货币进行专项研究,至今,数字人民币相继在多个地区成功试点,,基本涵盖了长三角、珠三角、京津冀、中部、西部、东北、西北等不同地区,覆盖了支付领域的多个方面。运营主体已经拓展到中国银行、农业银行、工商银行、建设银行、交通银行、邮储银行、招商银行、网商银行和微众银行9家银行,当前其他中小银行也加入数字人民币提供数字人民币服务。

数字人民币作为以国家信用为支撑的法定货币,应当具备一般电子支付工具所不具备的特点和优势,发展成型后将形成我国数字支付的全新格局,同时为我国货币政策和财政政策的精准施策打开一个全新的路径,并最终有效助力人民币国际化发展、与国际接轨,甚至在央行数字货币方面取得部分领先优势。

来源 | 部分来源网络资料

编 | Black 审 | 林蛋壳

声明:投资有风险,入市须谨慎。本资讯不作为投资理财建议。