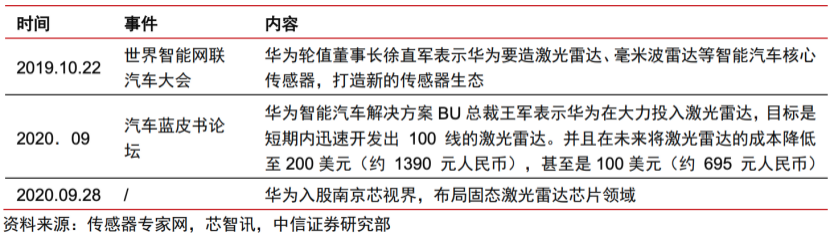

点击下方卡片,关注“新机器视觉”公众号

视觉/图像重磅干货,第一时间送达

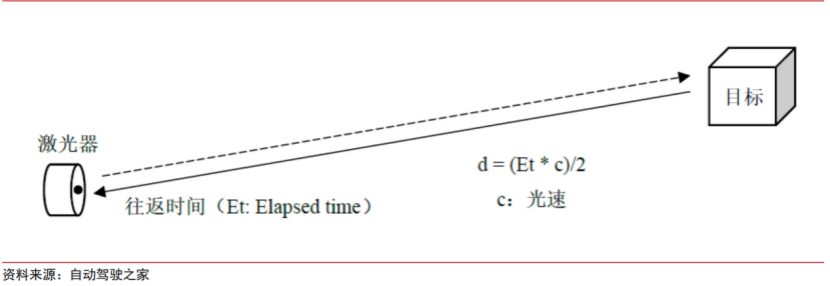

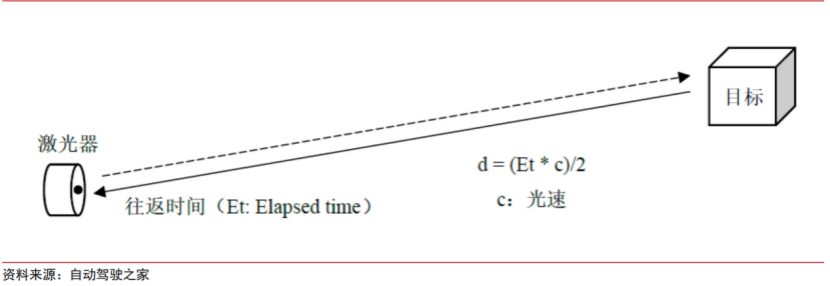

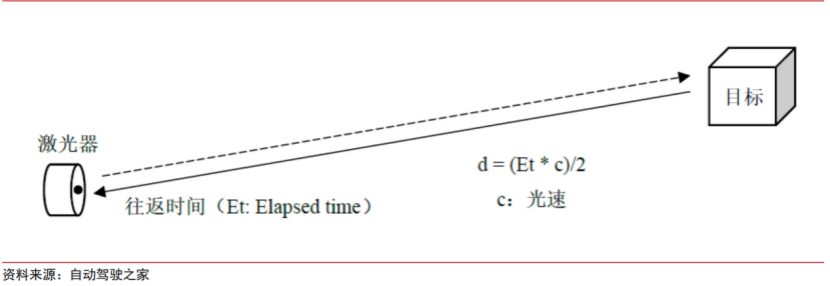

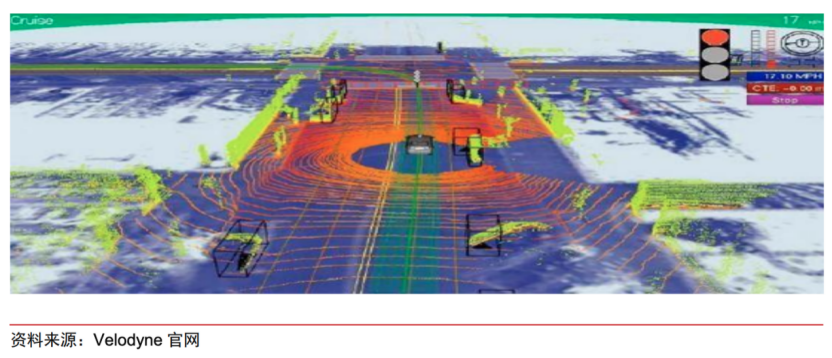

与雷达工作原理类似,激光雷达通过测量激光信号的时间差和相位差来确定距离,但其最大优势在于能够利用多谱勒成像技术,创建出目标清晰的 3D 图像。激光雷达通过发射和接收激光束,分析激光遇到目标对象后的折返时间,计算出到目标对象的相对距离(下图),并利用此过程中收集到的目标对象表面大量密集的点的三维坐标、反射率和纹理等信息,快速得到出被测目标的三维模型以及线、面、体等各种相关数据,建立三维点云图,绘制出环境地图,以达到环境感知的目的。由于光速非常快,飞行时间可能非常短,因此要求测量设备具备非常高的精度。从效果上来讲,激光雷达维度(线束)越多,测量精度越高,安全性就越高。

相比于可见光、红外线等传统被动成像技术,激光雷达技术具有如下显著特点:一方面,它颠覆传统的二维投影成像模式,可采集目标表面深度信息,得到目标相对完整的空间信息,经数据处理重构目标三维表面,获得更能反映目标几何外形的三维图形,同时还能获取目标表面反射特性、运动速度等丰富的特征信息,为目标探测、识别、跟踪等数据处理提供充分的信息支持、降低算法难度;另一方面,主动激光技术的应用,使得其具有测量分辨率高,抗干扰能力强、抗隐身能力强、穿透能力强和全天候工作的特点。

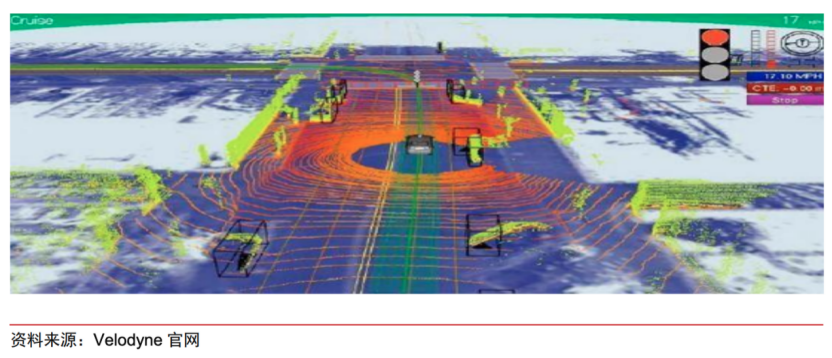

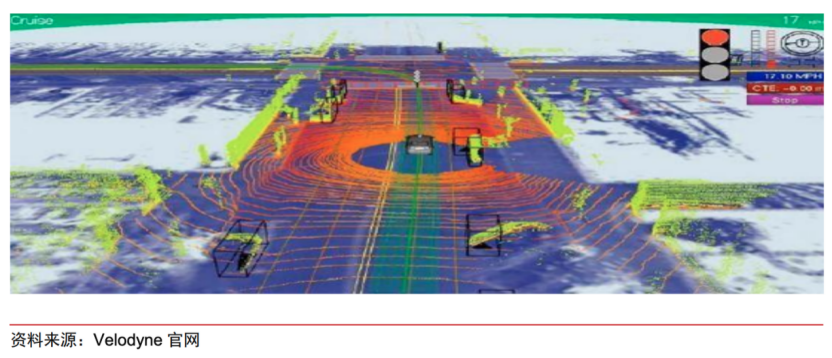

Velodyne HDL-64 激光雷达系统扫描点云图

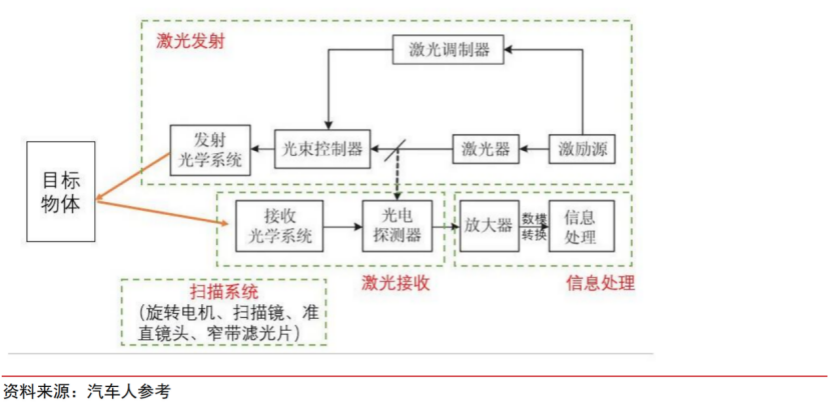

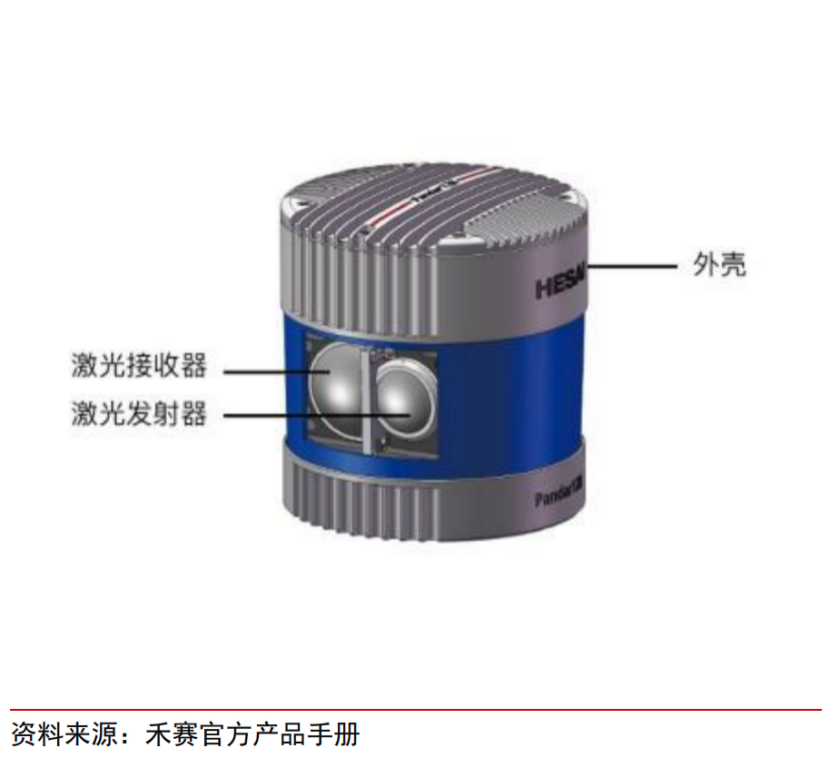

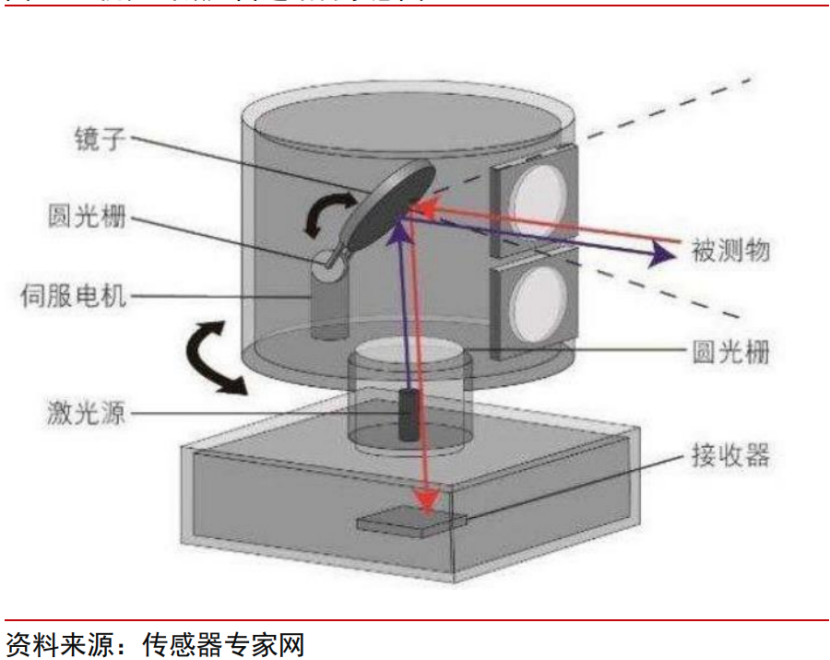

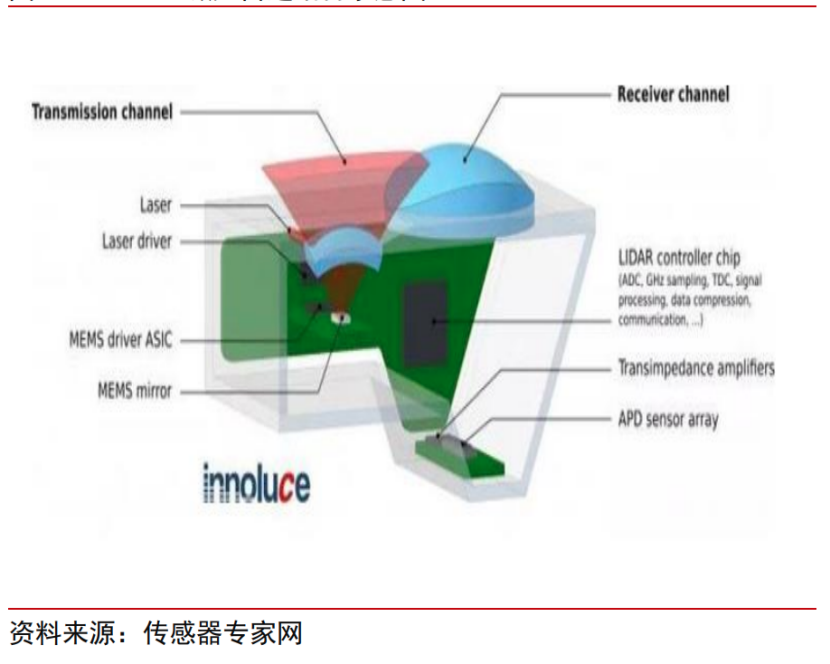

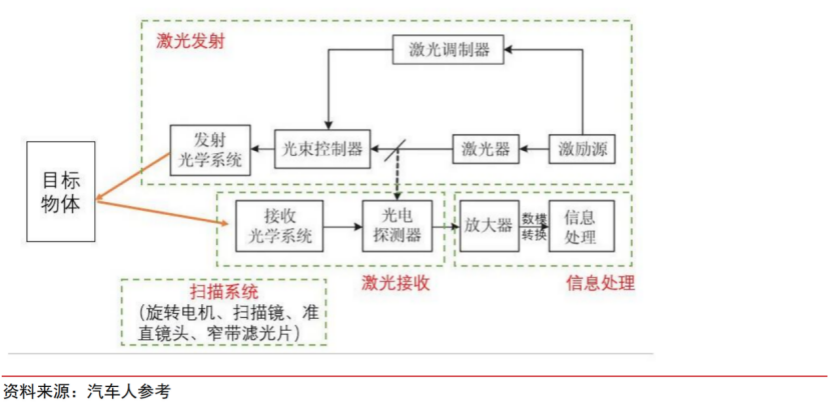

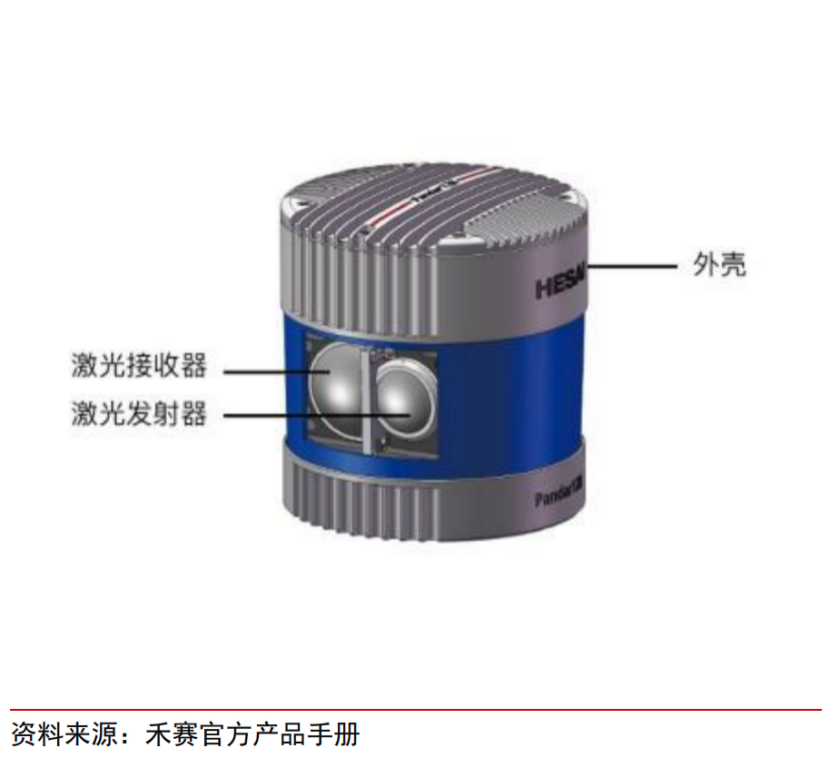

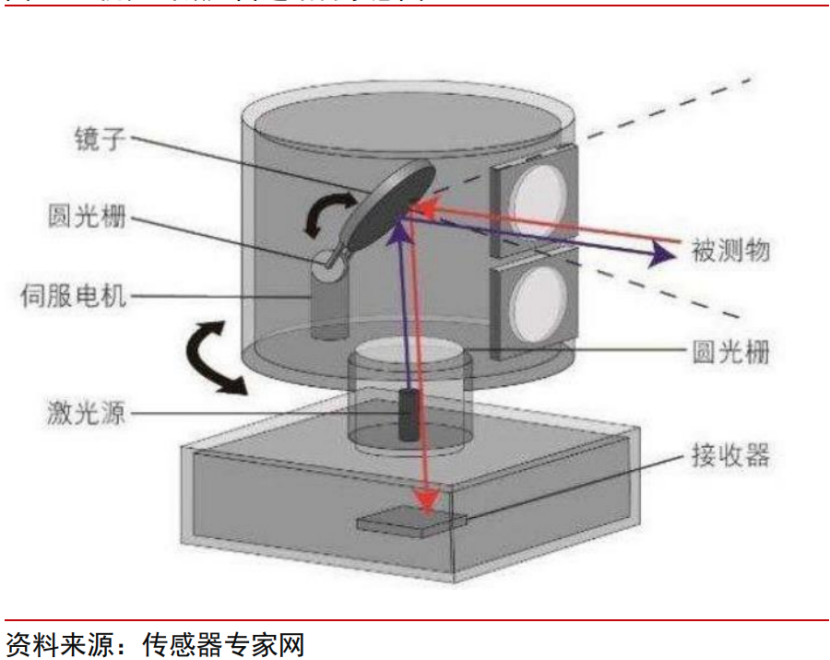

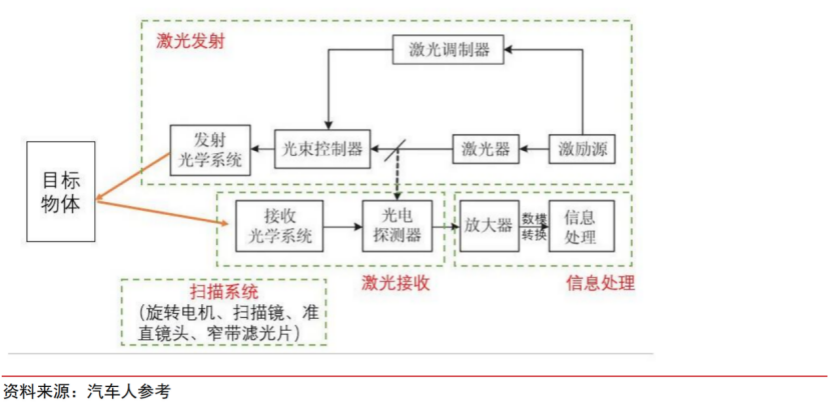

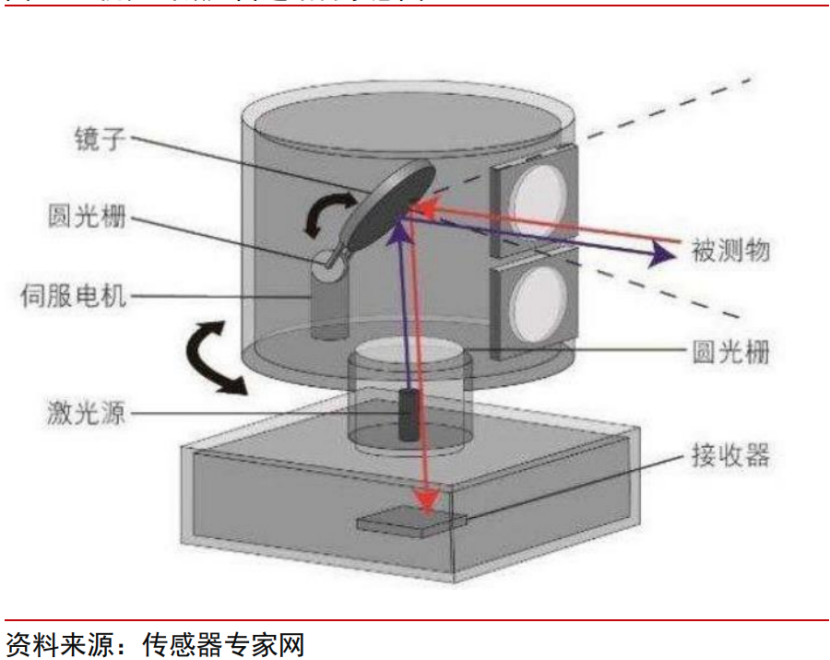

激光雷达主要包括激光发射、扫描系统、激光接收和信息处理四大系统,这四个系统相辅相成,形成传感闭环。首先激光发射系统中激励源周期性地驱动激光器,发射激光脉冲,激光调制器通过光束控制器控制发射激光的方向和线数,最后通过发射光学系统,将激光发射至目标物体;扫描系统负责以稳定的转速旋转起来,实现对所在平面的扫描,并产生实时的平面图信息;激光接收系统中光电探测器接受目标物体反射回来的激光,产生接收信号;信息处理系统中接收信号经过放大处理和数模转换,经由信息处理模块计算,获取目标表面形态、物理属性等特性,最终建立物体模型。

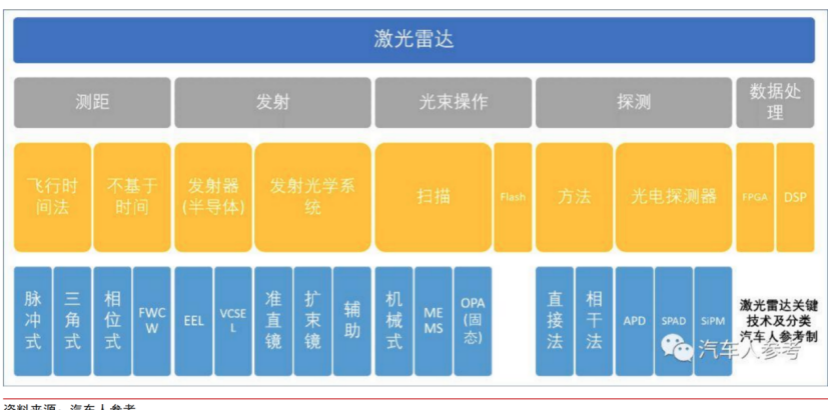

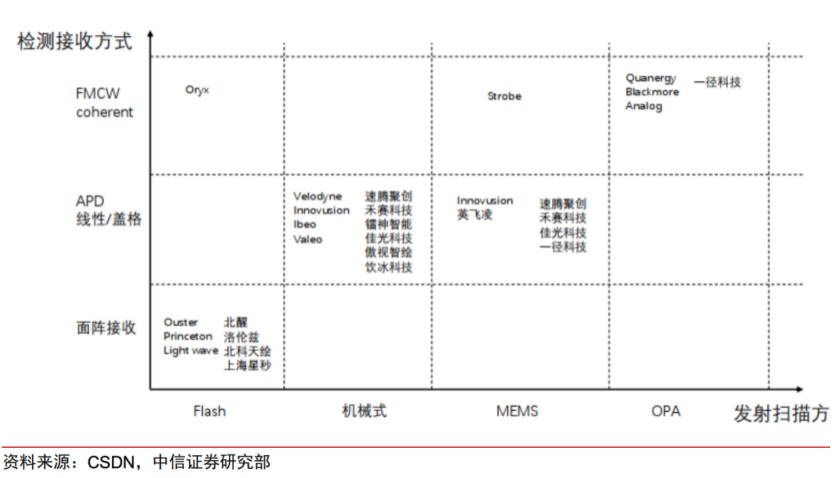

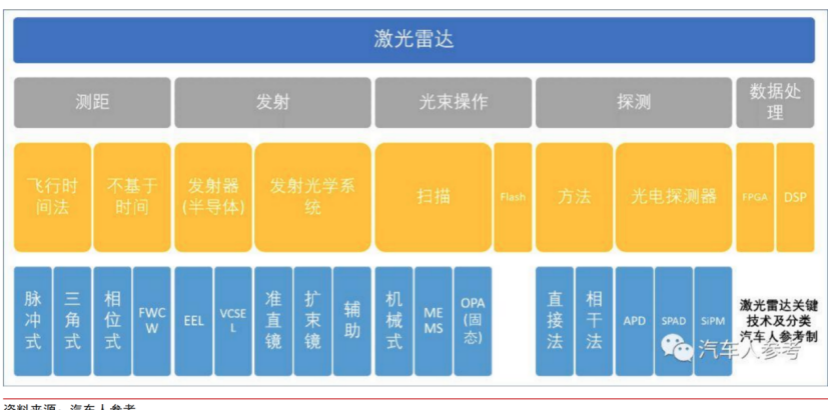

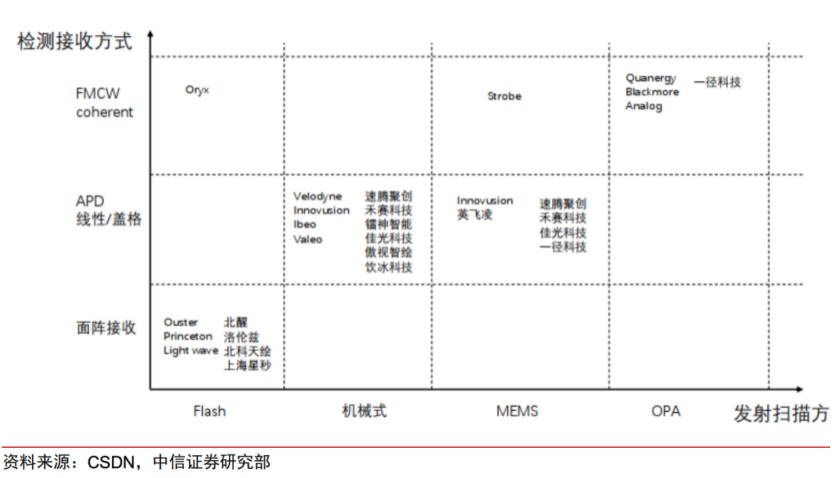

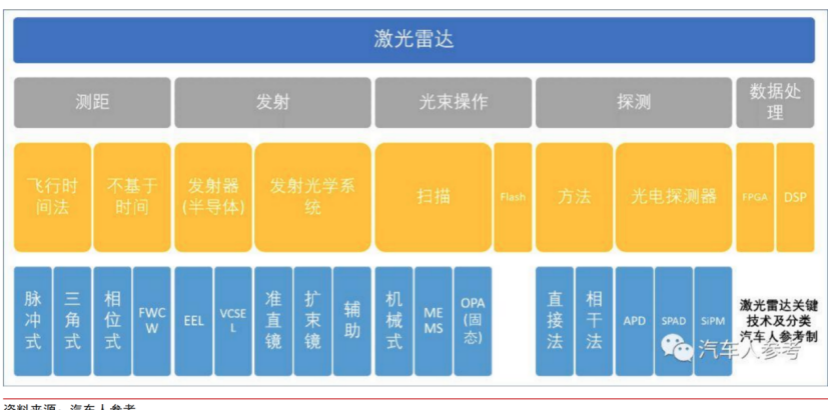

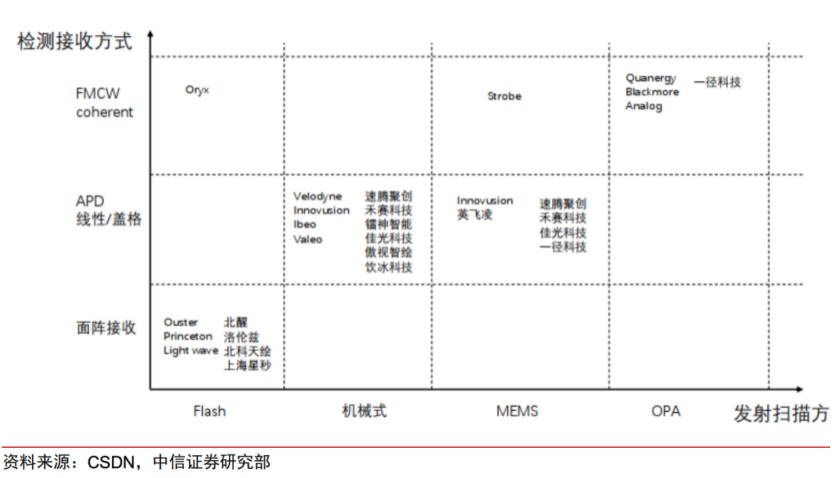

激光雷达的各个环节几乎都有不同的执行方式(如图 9),单从测距这一个环节来看,就存在基于时间的飞行时间法和不基于时间的相位式等方法,不同环节的组合构成了激光雷达的近二十种分类方法。

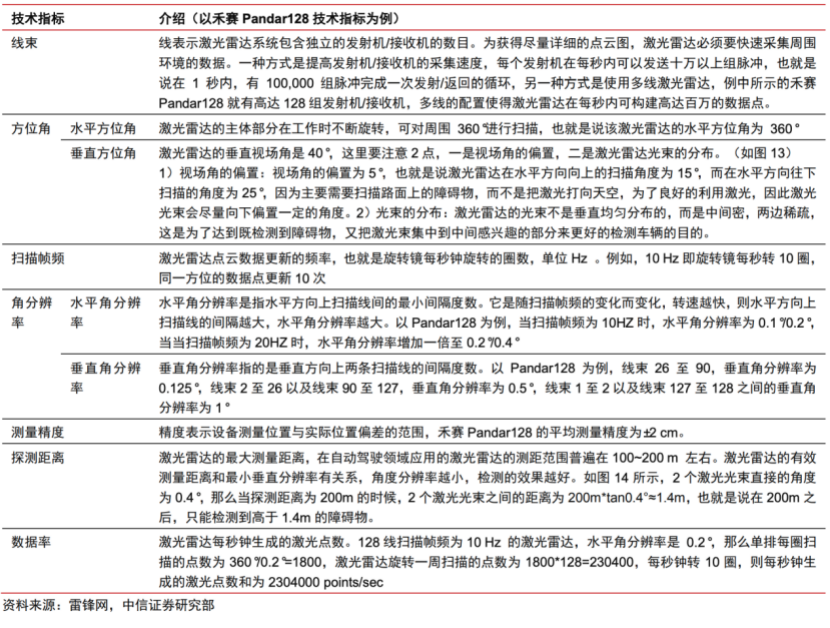

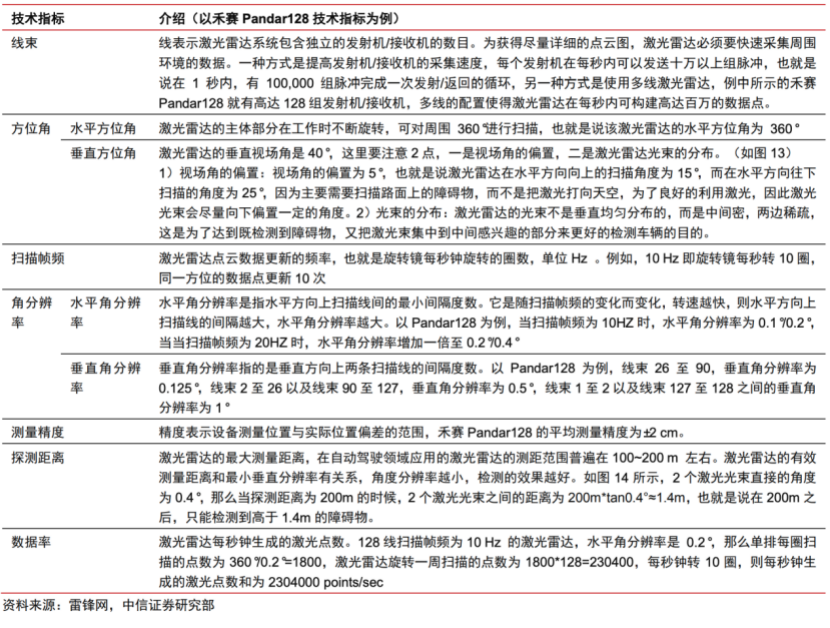

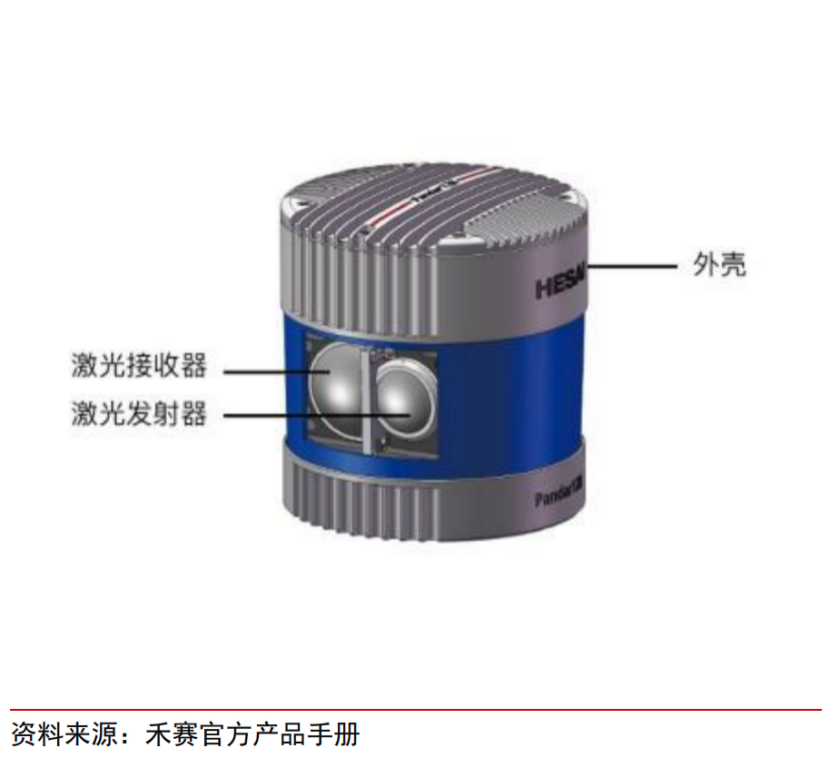

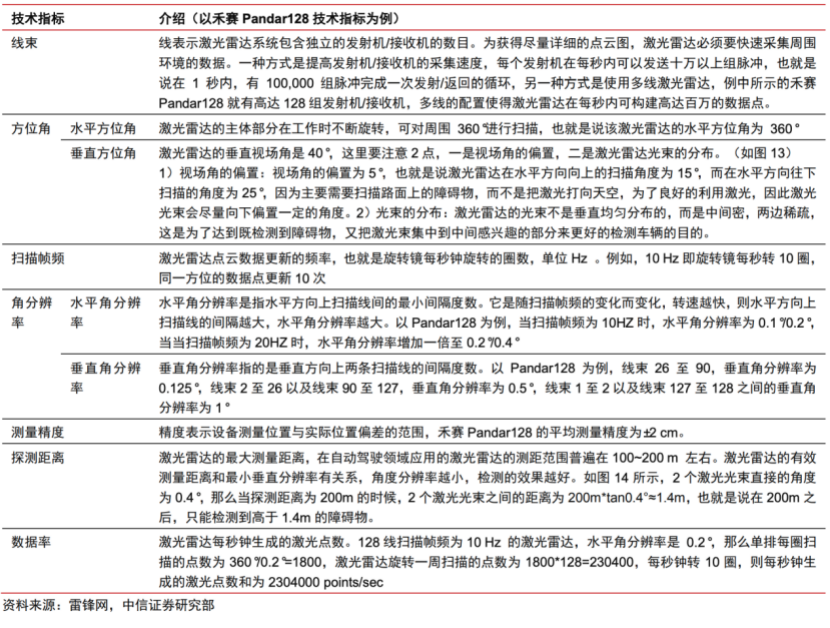

在评价激光雷达的性能时,可以用到多个技术指标。线束、方位角、扫描帧频、角分辨率、测量精度、探测距离、数据率是七个常用的激光雷达性能评价指标。下面以禾赛Pandar128 为例进行解析。

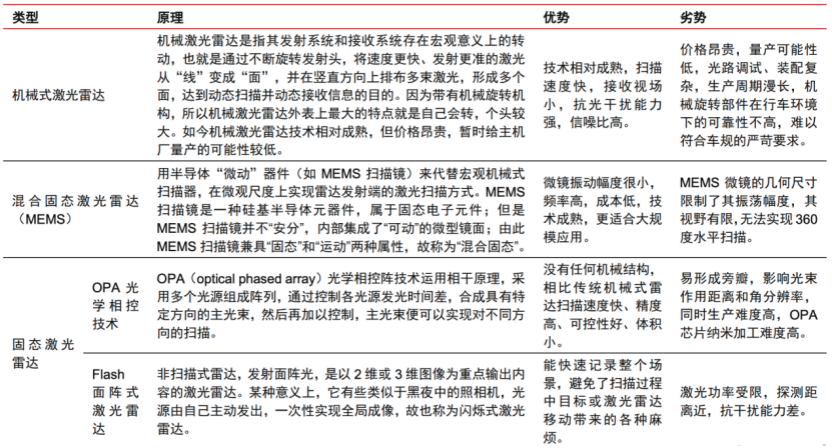

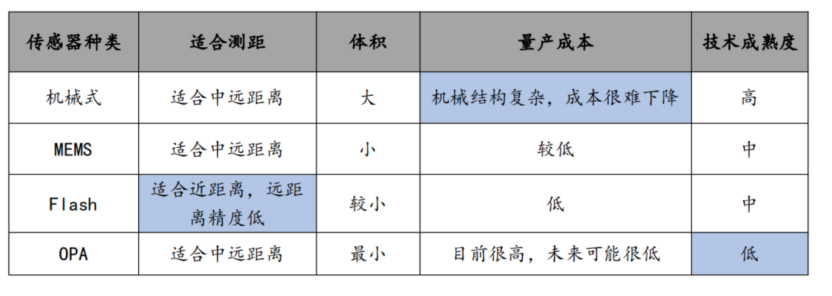

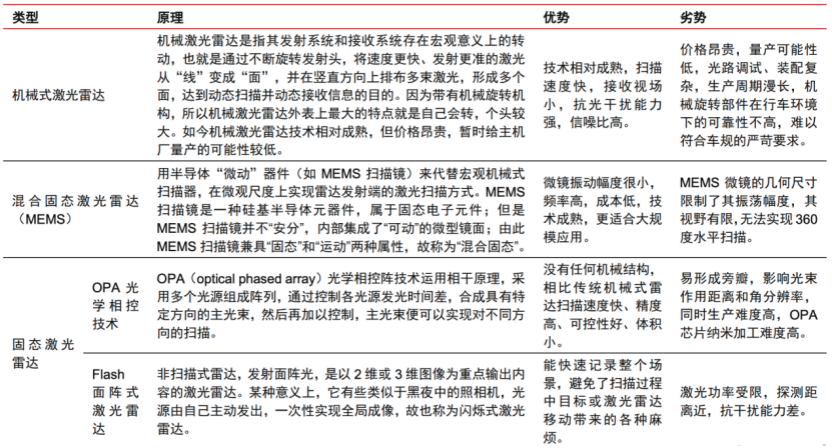

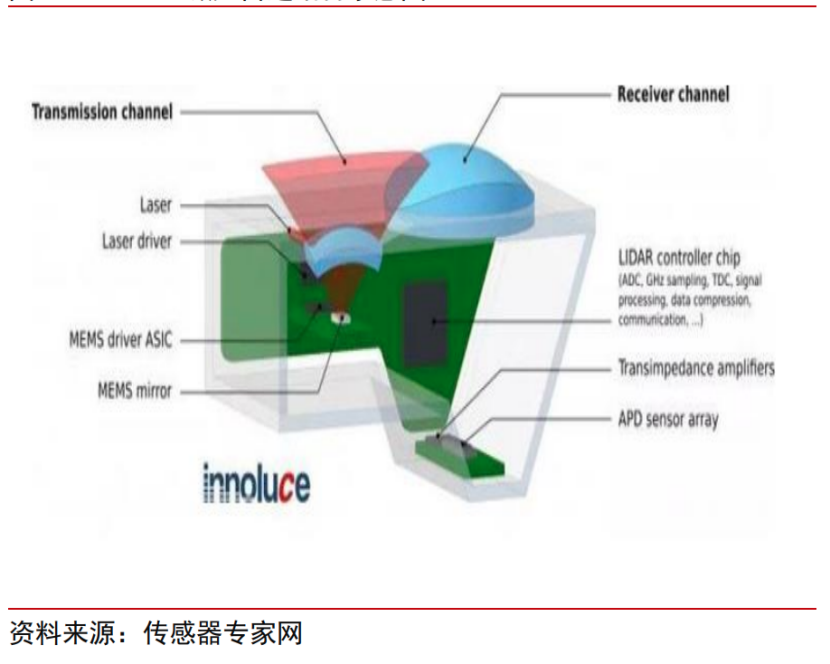

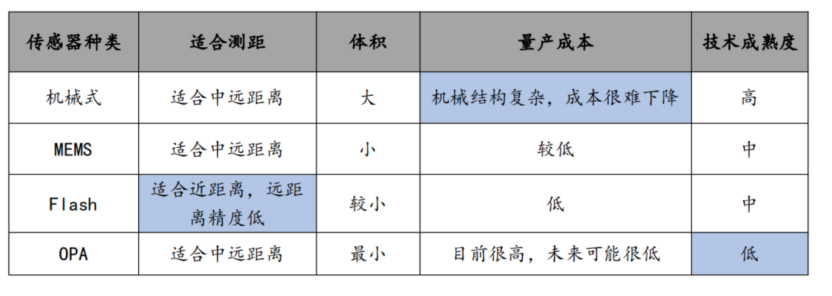

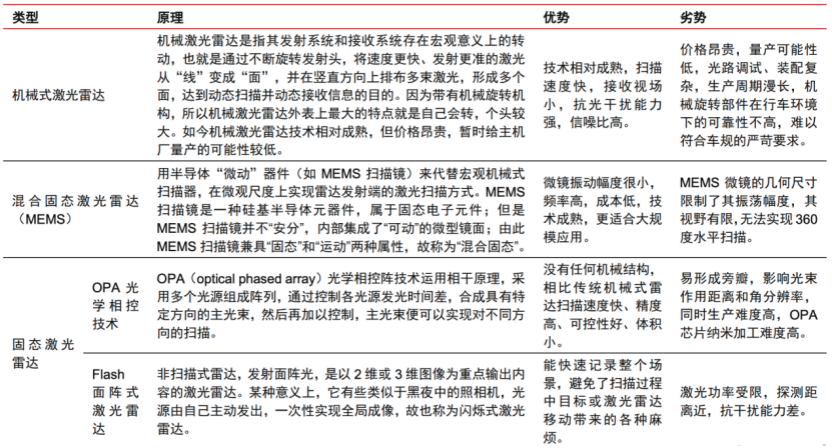

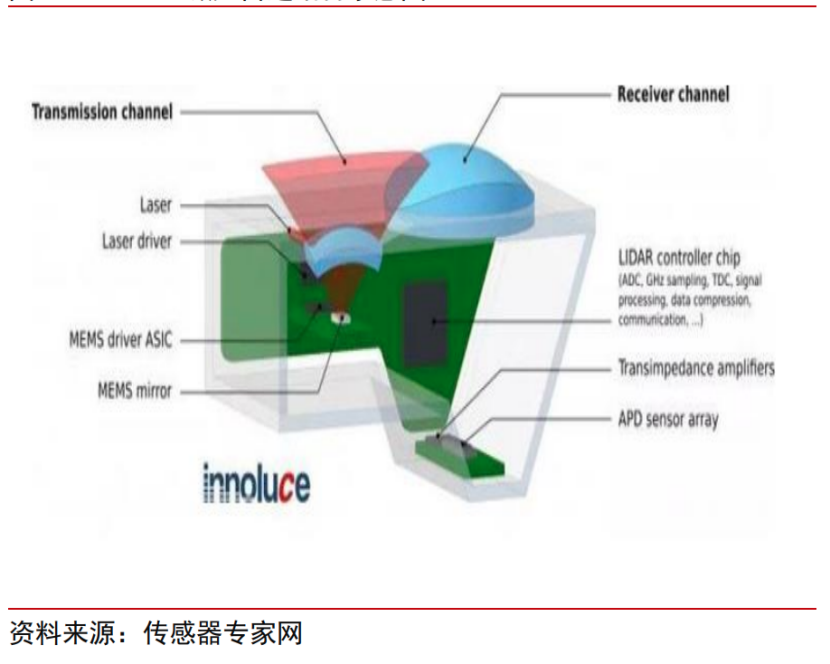

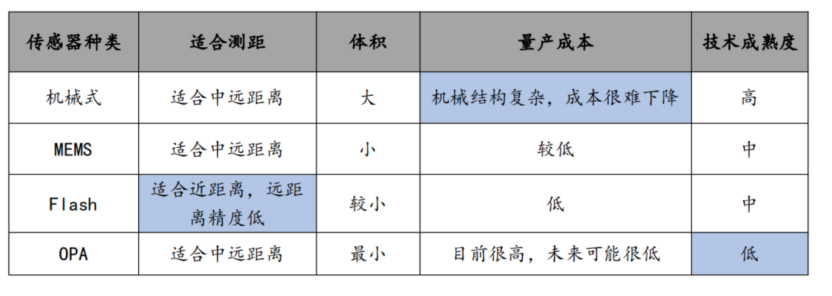

根据结构,激光雷达分为机械式激光雷达、混合固态激光雷达和固态激光雷达。机械式激光雷达以一定的速度旋转,在水平方向采用机械 360°旋转扫描,在垂直方向采用定向分布式扫描以搜集动态信息;混合固态激光雷达 MEMS(微机电系统)微镜把所有的机械部件集成到单个芯片上,利用半导体工艺生产,不需要机械式旋转电机,而是以电的方式来控制光束;固态激光雷达分为 OPA 固态激光雷达和 Flash 固态激光雷达,其中 OPA技术原理与相控阵雷达类似,它由元件阵列组成,通过控制每个元件发射光的相位和振幅来控制光束,无需任何机械部件;Flash 面阵式激光雷达不同于以上三种逐点扫描的模式,它利用激光器同时照亮整个场景,对场景进行光覆盖,一次性实现全局成像。

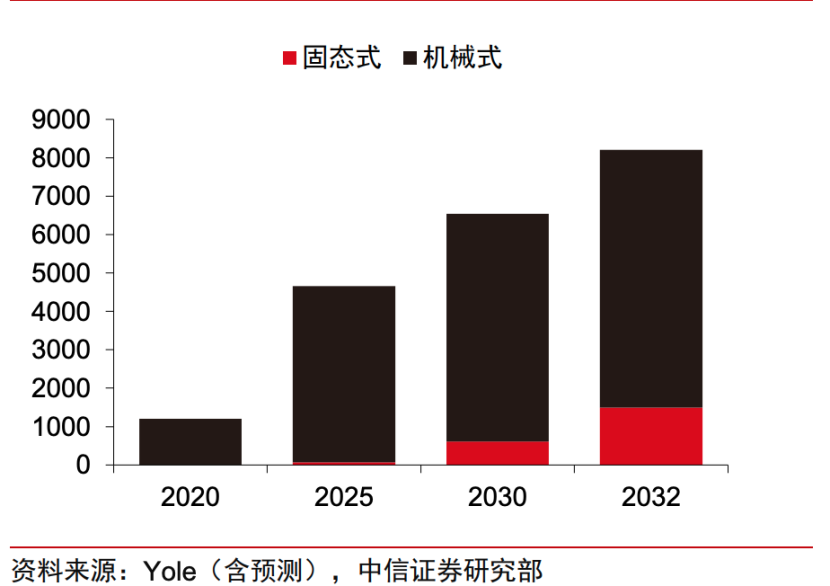

目前以 Robotaxi 等高级自动驾驶玩家为主的主流选手更倾向于选择传统的机械式产品。在自动驾驶“跨越式”的演变历程中,机械式雷达率先发展起来,经过不断迭代,目前机械式激光雷达的技术已经趋于成熟,同时高线束的机械式激光雷达能够获得更高的分辨率与测距距离,所以其目前会获得高级自动驾驶商的青睐。

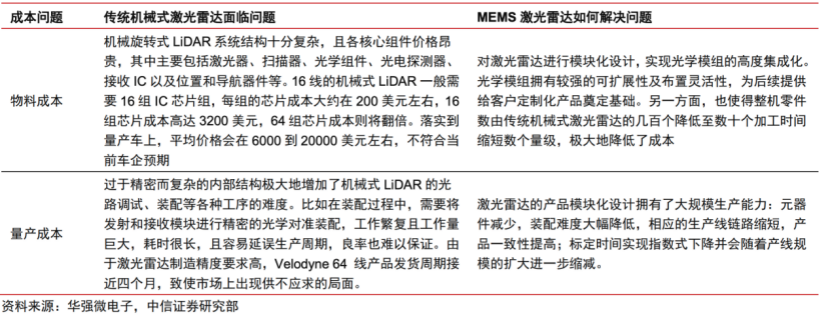

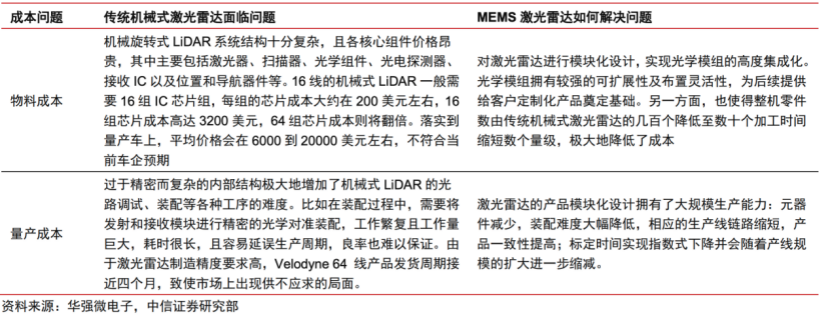

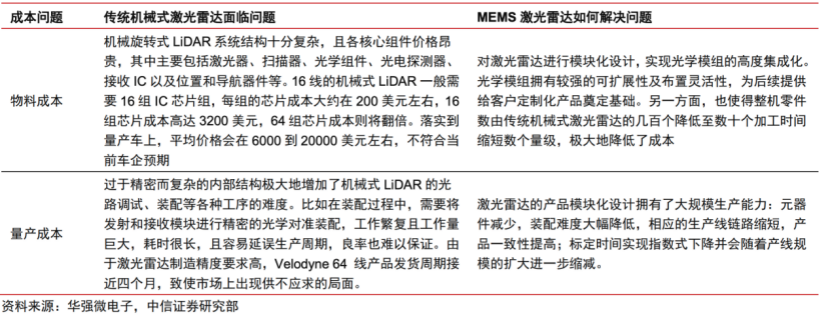

但使用传统的机械式激光雷达,也要面临高昂的装车成本问题,和产品低稳定性带来的安全风险和维护成本。目前仅有法雷奥的一款 4 线机械式激光雷达实现了车规级的量产搭载。对于 RoboTaxi 车队来说,高昂的雷达成本在一定程度上阻碍了车队的规模扩张;而对于 L3 乘用车来说,过高的激光雷达成本和潜在风险也不在主机厂可接受范围之内。

未来固态激光雷达会代替现有的机械式激光雷达,因为固态激光雷达可以很好的解决机械式激光雷达面临的物料成本高+量产成本高的问题。固态激光雷达的优势在于,能够最大程度地减少了例如电机、轴承等可动机械结构带来磨损,同时也消除了光电器件因为机械旋转可能造成故障,其与生俱来的特性使得雷达内部的结构布局更加合理,使整体散热及稳定性相比于机械式激光雷达有质的飞跃。

在固态激光雷达技术演技路线层面,基于 MEMS 方式的固态激光雷达是最有希望快速落地的成熟方案,OPA 与 Flash 则是明日之星。基于 OPA 的固态激光雷达尽管有着扫描速度快、精度高、可控性好的优点,但其生产难度较高;而 Flash 雷达虽然稳定性和成本不错,但其探测距离较近;相比之下,通过微振镜的方式改变单个发射器的发射角度进行扫描,由此形成面阵扫描视野的 MEMS 激光雷达,不仅技术上更容易实现,价格也更加可控,因此被主机厂一致看好。

从产业链的角度来看,激光雷达所处环节积聚了大量价值,具有很强的产业附加值。激光雷达是下游导航、绘测等应用的核心部件,目前产能稀缺导致供不应求,呈现卖方市场,对下游有很强的定价权,因此该产业链主要附加值在于激光雷达部分,行业整体盈利空间较大。

激光雷达产业链中,海外厂商在上游和中游都存在着领跑的优势,在技术和客户群等方面都领先于国内厂商,但国内厂商近年来奋起直追,取得了许多突破性的进展,中国势力正在逐步崛起。

近年来国家出台了一系列政策来推动自动驾驶的发展,这也进一步推动了我国激光雷达产业的发展。截至 2019 年底,全国共有 25 个城市出台自动驾驶测试政策;2020 年 2月,中国国家发展改革委牵头发布《智能汽车创新发展战略》,这是继《中国制造 2025》之后又一个重磅的战略发布;2020 年,国家发改委首次官方明确“新基建”七大板块,激光雷达作为终端传感器设备,在自动驾驶、车路协同等智能交通、智慧城市领域的作用不断凸显。中国政府对自动驾驶的支持,也将对全球激光雷达产业发展起到积极的推动作用。

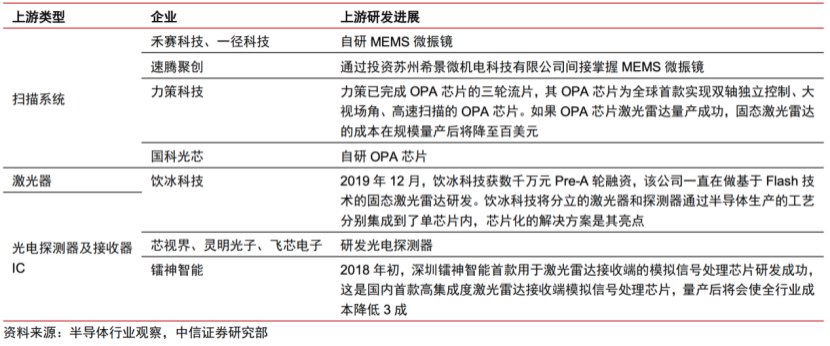

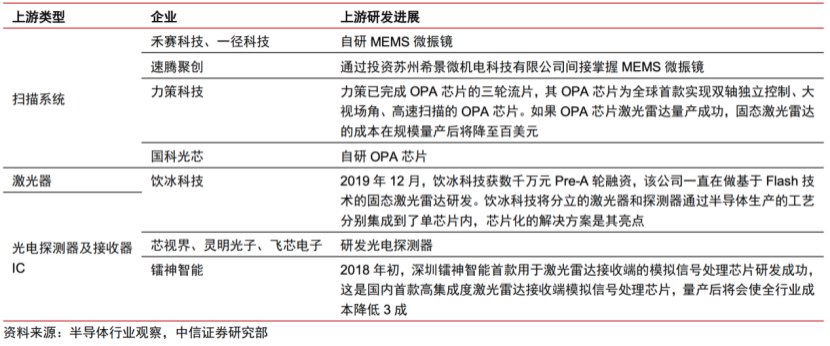

一、上游情况:核心元器件海外垄断明显,国产自研势力涌现

上游主要包含激光发射、激光接收、扫描系统和信息处理四大部分,这四大部分中大量的光学和电子元器件,构成了激光雷达的基础。其中,激光发射部分包含了激光器和发射光学系统,激光接收部分包含了接收光学系统和光电探测器,激光扫描部分除了传统旋转电机和扫描镜,核心是 MEMS 微镜,信息处理部分主要包含放大器、数模转换器以及软件算法。上游的核心元器件厂商,无论是光学元器件和电子元器件,涉及精密仪器、芯片的加工和制造,目前基本被国外大的厂家所垄断。

2017 年及以前,国内厂商在上游核心元器件的技术尚未发展起来,与之相关的专利技术申请数量极少。截至 2017 年,全球一共申请了 3 万多项与汽车激光雷达有关的专利,其中与激光雷达产品本身直接相关的专利近7000项,这些专利由2000多名申请实体提交。这些专利主要集中在边缘发射激光器、发光二极管 LED、垂直腔面发射激光器、 雪崩光电二极管和单光子雪崩二极管、 Flash 面阵式激光雷达和固态激光雷达五大领域;几乎所有的国际零部件厂商、主机厂、初创企业都在大量囤积激光雷达的相关专利,巩固自身优势,但根据一家德国咨询机构统计,中国初创企业相关专利数量非常少。

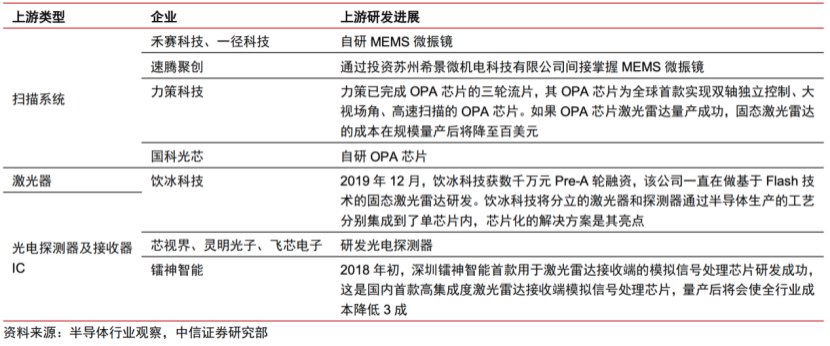

但近年来国内厂商也通过自研在上游核心元器件领域取得了突破性进展,如扫描系统、激光器和光源接收器等领域涌现出一批中国创业型企业。此外,中国市场上的激光雷达芯片,特别是信号处理所需的元器件主要依赖进口,这在一定程度上抬高了激光雷达的生产成本,因此多家国内的芯片企业都在争取通过各自的优势技术填补上国内市场在此领域的空白。

二、中游格局:Velodyne 成功上市一马当先,国内市场百花齐放

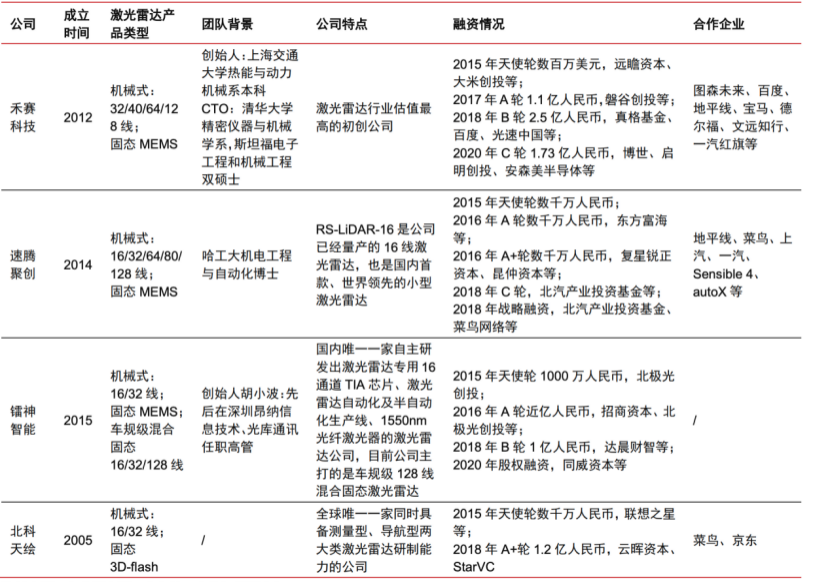

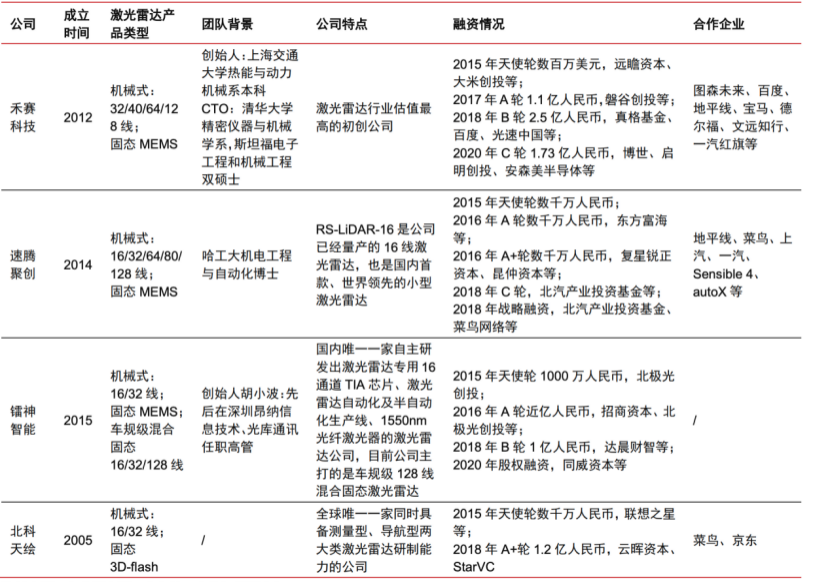

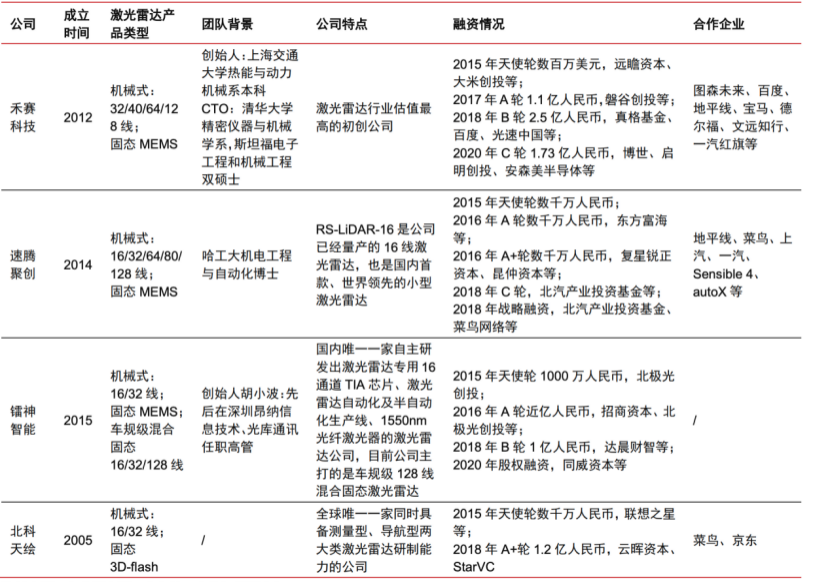

激光雷达竞争日益激烈,Velodyne、Quanergy、Ibeo 等是国外代表激光雷达公司,技术成熟;在国内,以速腾聚创、禾赛科技、北科天绘、镭神智能等国产企业也先后崛起。

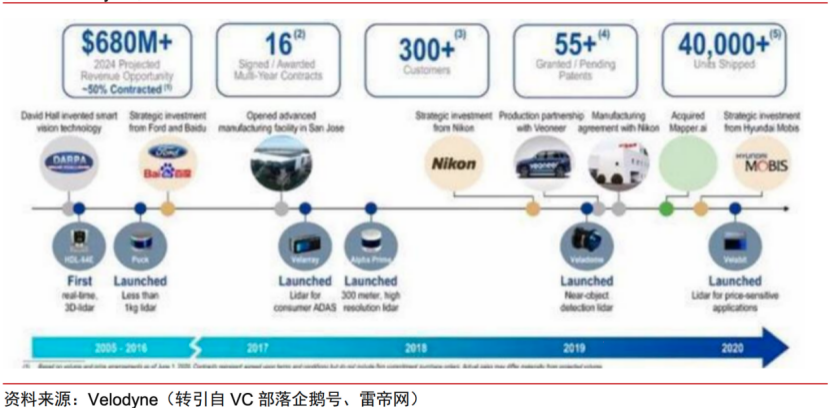

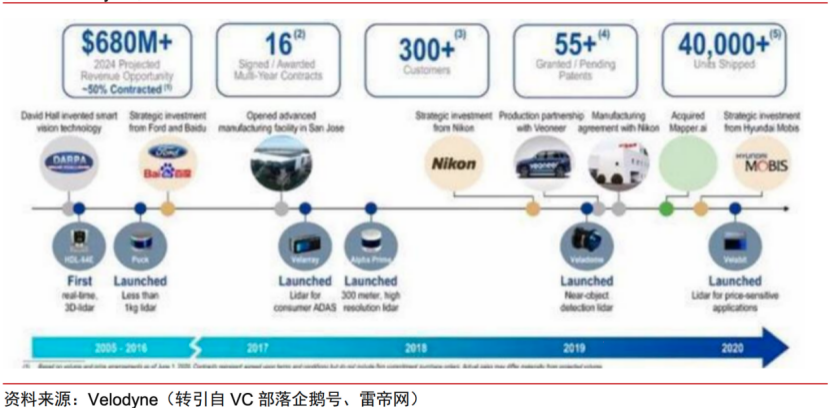

作为未来自动驾驶核心传感器的代表,激光雷达核心技术主要掌握在 Velodyne、Quanergy、Ibeo 三家国外企业中。美国 Velodyne 成立于 1983 年,其机械式激光雷达起步较早,技术领先,同时与谷歌、通用汽车、福特、Uber、百度等全球自动驾驶领军企业建立了合作关系,占据了车载激光雷达大部分的市场份额。Quanergy 成立于 2012 年,2014年推出其第一款产品 M8-1,并在奔驰、现代等公司的实验车型上得到应用,M8 之后Quanergy 相继发布的产品都开始走固态路线,采用了 OPA 光学相控阵技术,规模量产后将大幅降低传感器价格。Ibeo 成立于 1998 年,是全球第一个拥有车规级激光雷达的企业,其于 2017 年推出了全固态激光雷达 A-Sample 样机。

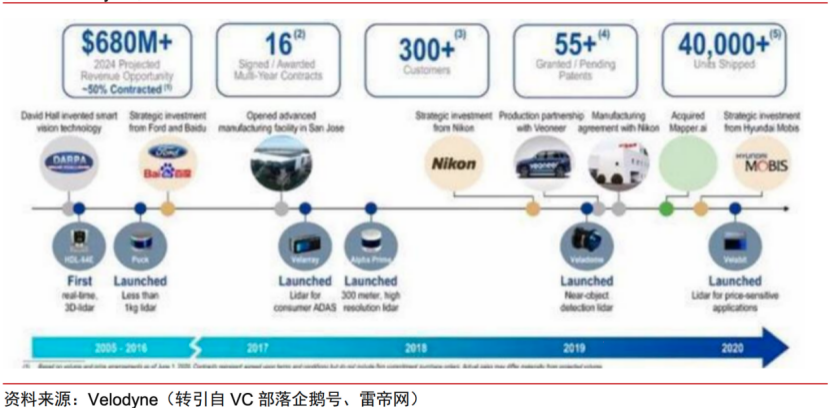

Velodyne 是自动驾驶激光雷达行业的领头羊,其日前与纳斯达克挂牌的特殊目的并购公司(SPAC)Graf Industrial Corp.(美股代码:GRAF)合并从而实现借壳上市,Velodyney 的成功上市为全球激光雷达厂商树立了良好的典范。受此消息影响,Graf 股价大涨 48.23%,市值达到 6.26 亿美元。Velodyne 表示,合并后的公司市值约为 18 亿美元,同时能从新的机构投资者及 Graf Industrial 现有股东那里筹集 1.5 亿美元融资。通过此次交易,Velodyne 的资产负债表上将有约 1.92 亿美元现金,此次交易后,Velodyne 创始人 David Hall 及支持者福特、百度,现代摩比斯和尼康公司持有合并后公司 80%的股份。

从产品布局上来看,机械激光雷达市场是 Velodyne 的绝对优势,其在此领域拥有广泛的产品布局,此外 Velodyne 也在前装固态激光雷达市场蓄势待发。机械激光雷达方面,Velodyne 主要有64 线、32 线、16 线 3 类产品在售,官方定价分别为 8 万美金(约合 52.3万人民币)、4 万美金(约合 26 万人民币)和 8 千美金(约合 5.23 万人民币)。而从 2017年开始,Velodyne 就在Vela-系列产品上开始加大投入:Velodyne 希望通过 Vella 软件+ 低成本固态激光雷达组合打进ADAS 市场。作为全球激光雷达第一股,Velodyne 在上市后将手握数亿美金现金,这些现金将继续支持其投入更大规模的新产品新技术研发及大规模量产。

高研发投入意味着激光雷达是一门技术壁垒较高的生意,早期技术布局和后期大量资本的融入能进一步助力 Velodyne 在此领域的优势。站在新的十年的开端,大量的资本储备和固态激光雷达将为 Velodyne 开辟全新的战场奠定基础。Velodyne 的盈利情况和现金流情况有望从 2022 年开始扭亏为盈,三费支出比率也料将随着出货量不断增加而摊薄。

近年来兴起自动驾驶浪潮后,国内也同步出现了一批激光雷达公司,速腾聚创、禾赛科技、北科天绘、镭神智能等国产企业先后崛起,国内市场竞争激烈,呈现出百花齐放的市场格局。

国内玩家早期分为两个流派,一类研发机械式激光雷达与 Velodyne 等老牌玩家抢市场,另一类则直接锁定固态激光雷达产品,目标是在 2020 年之后登上前装市场。

禾赛科技和速腾聚创是选择与 Velodyne 相同发展路径的代表厂商,产品以机械旋转雷达为主,但都在逐步向前装固态领域覆盖,这两家公司在满足车规级要求同时主打性价比,核心策略是以价格优势抢占 Velodyne 市场份额。机械式激光雷达产品的价格目前仍然较高,但相比之下同样线束的国产机械式激光雷达能够比 Velodyne 便宜 1/3-1/2,价格优势非常明显。在最顶级的 64 线和 128 线产品线上,Velodyne 此前的 64 线激光雷售价为五十至六十万元,而禾赛的 64 线产品仅为二十多万;在 16 线雷达市场,Velodyne 的产品需要数万元,而速腾聚创的同类产品只需 2-3 万。

比较禾赛科技和速腾聚创这两家公司,其产品定位也存在较大差别。在高速自动驾驶领域(相对低速无人车来说),禾赛市场占有率较高,百度、文远知行、AutoX、元戎启行等公司都在使用。而在低速自动驾驶领域,速腾聚创则是主要玩家,新石器、京东、菜鸟物流、高仙机器人等公司都主要使用速腾的 16 线激光雷达产品,同时其 16 线、32 线产品也被图森未来、嬴彻科技、AutoX 等部分高速自动驾驶公司采用。

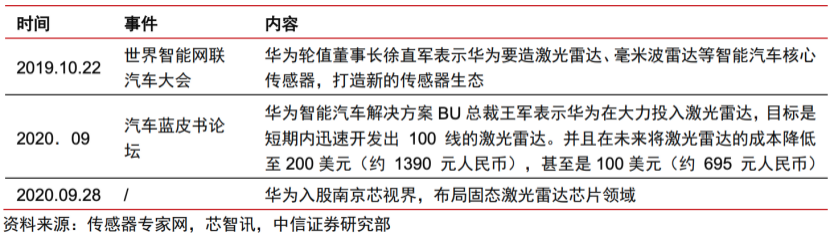

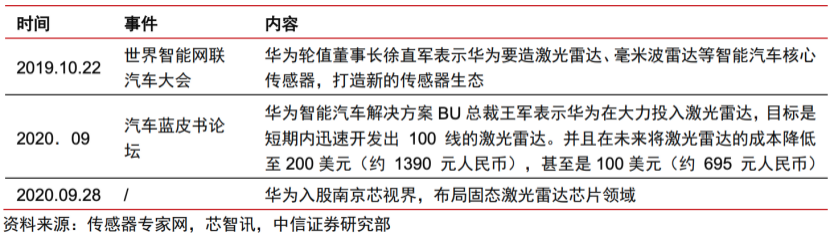

而另一方面,随着 2020 年起将逐步量产 L3 级自动驾驶乘用车,市场对车规级固态激光雷达的需求将迎来一个小的高潮,大疆、华为等消费电子硬件巨头相继拿出了自己的激光雷达新品,直接加入了前装量产装车的战局。

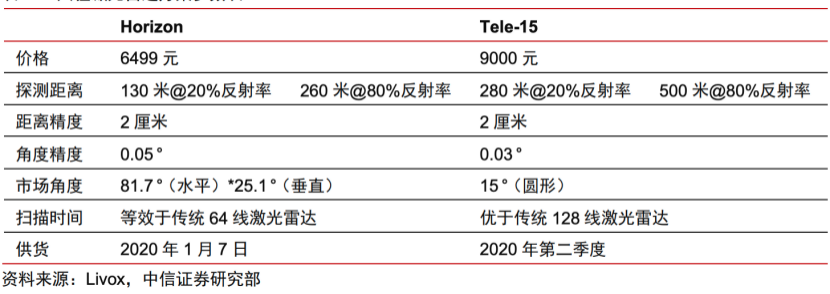

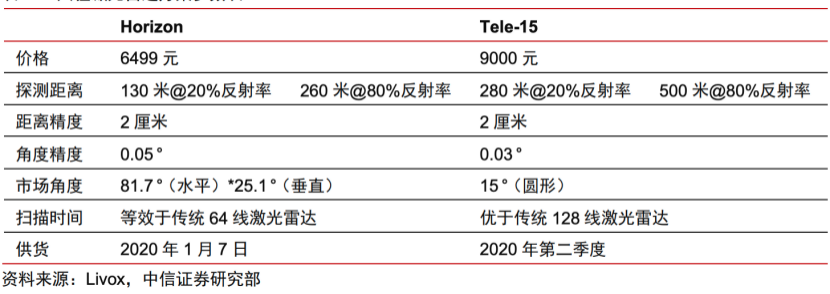

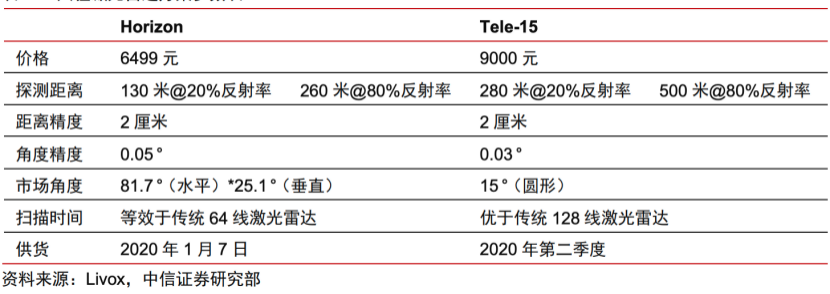

2020 年 8 月大疆宣布公司首个实现了车用自动驾驶激光雷达价格降到千元级别,而且能量产供应,大疆旗下孵化品牌览沃科技日前在美国 CES 发布两款高性能激光雷达传感器:Horizon 和 Tele-15,适用于 L3/L4 级别自动驾驶方案。Horizon 可以实现远至 260米、反射率为 80% 的物体探测,其水平视场为 81.7°,可以轻松覆盖 10 米外的 4 条车道,在城市路况下,Horizon 可以帮助自动驾驶汽车看得更宽。Livox Tele-15 在 905 纳米波段下,能够做到人眼安全且同时达到 500 米(反射率为 80%)探测距离,可以让自动驾驶汽车看得更远。Horizon 和 Tele-15 的产品组合构成一套完整的激光雷达解决方案。

CES(2020)展出激光雷达产品梳理显示,大部分激光雷达供应商新推出的激光雷达价格都降至 1000 美元以下,平均每车装载 5 个激光雷达,单车预计 5000 美元以下,而机械雷达和固态雷达将采取不同的方式降低自身产品成本。在机械雷达方面,饮冰科技通过采取通道芯片集成技术来降低成本:公司事先在芯片层面把多个通道进行了集成,不再需要进行单独调试和校准,缩小了多线激光雷达的体积、降低了光调成本,这使得饮冰的32 线激光雷达大概与同行的 16 线雷达同价。而在固态激光雷达层面,行业着重在芯片侧发力以此来减小成本,相关芯片厂商正在固态激光雷达的三条技术路线上(MEMS、OPA、Flash)各施所长,以此来解决相关技术难题。

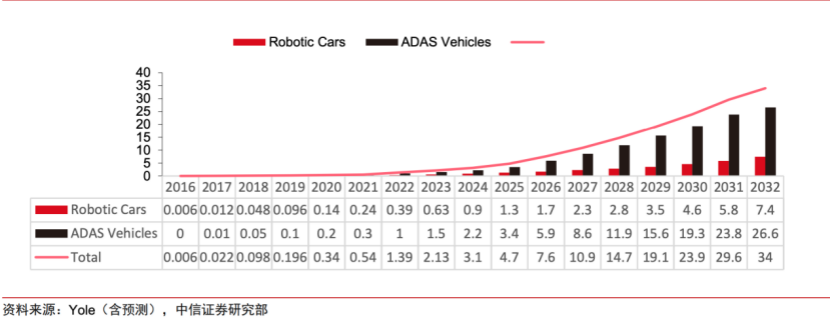

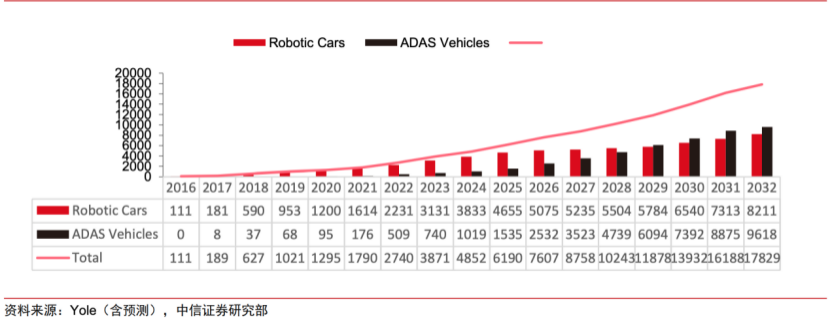

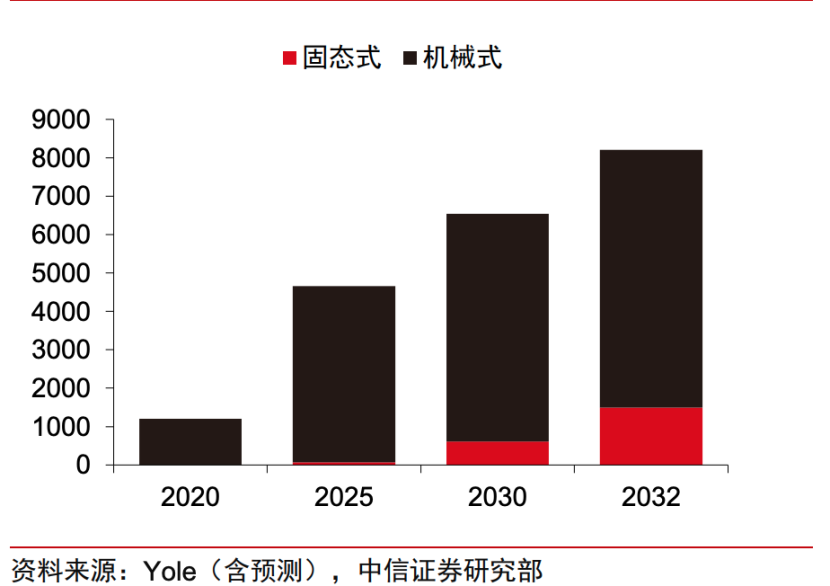

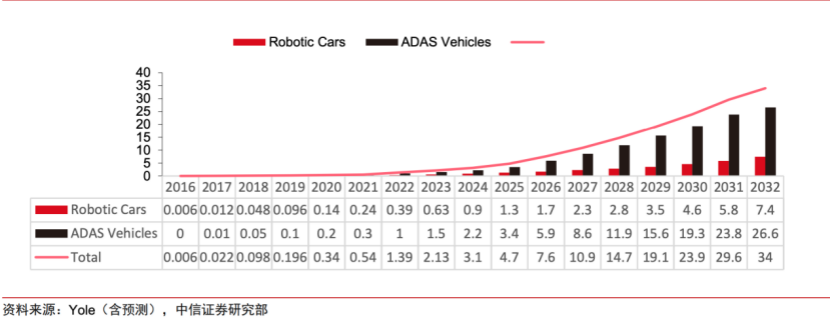

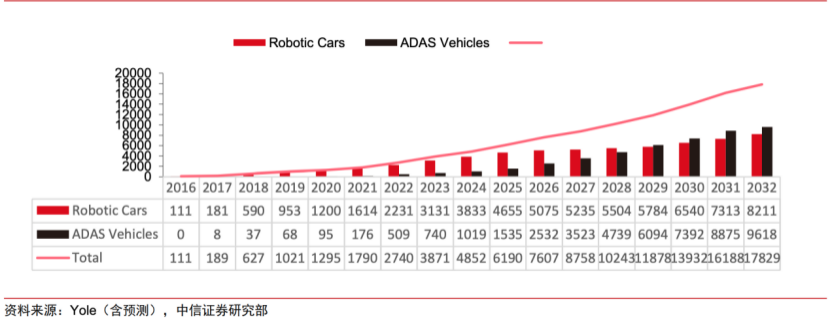

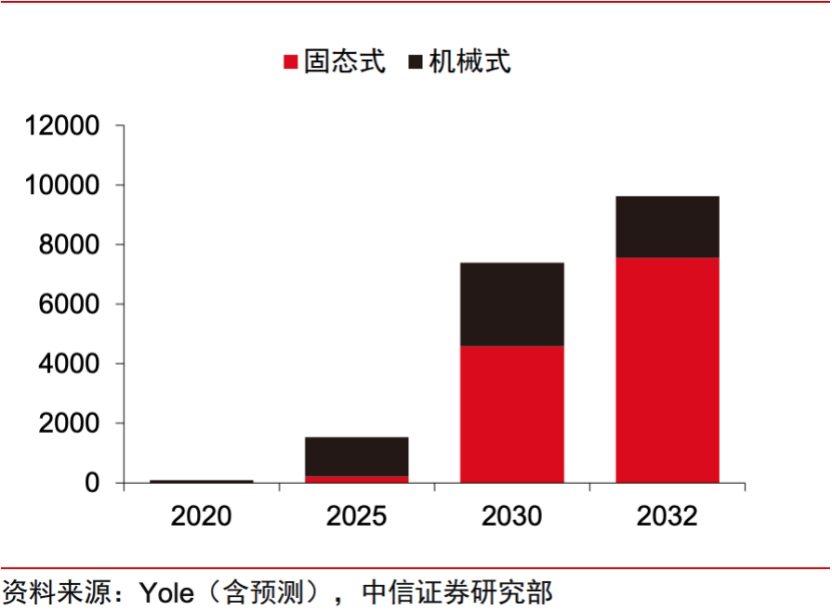

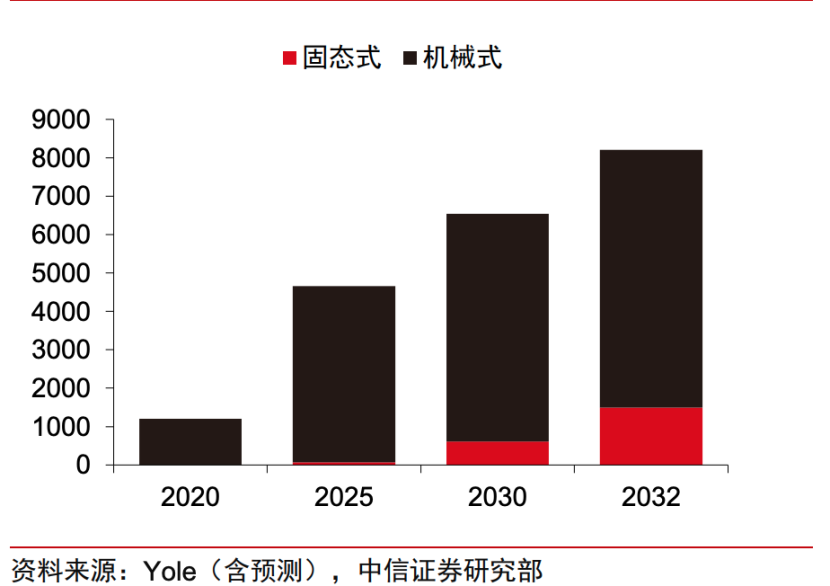

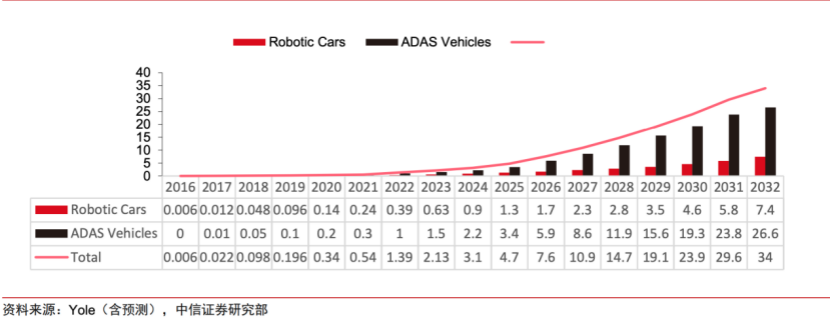

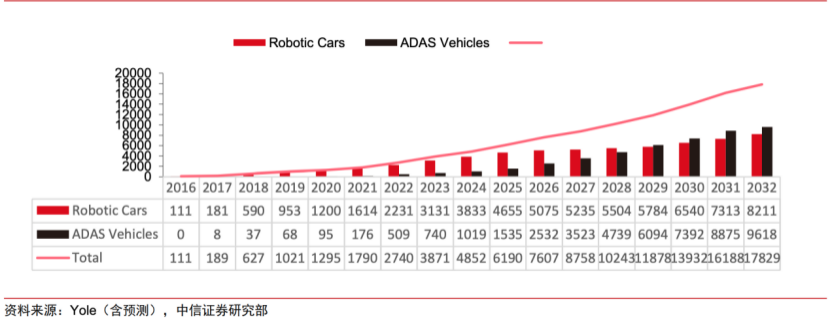

未来随着自动驾驶技术的进一步普及,激光雷达市场规模将会进一步扩大,而单车价值量下降将会进一步有利于激光雷达的量产使用,预计 2030 年全球激光雷达市场规模将超百亿。咨询机构 Yole 预计,激光雷达应用是目前汽车行业增长最快的行业之一。从出货量来看:Yole 预计 2020 年全球激光雷达出货量约 34 万个,2025 年全球激光雷达出货量约 470 万个,2030 年全球激光雷达出货量约 2390 万个。从销售额来看:预计 2020 年全球激光雷达销售额约 12.95 亿美元,2025 年全球激光雷达销售额约 61.9 亿美元,2030年全球激光雷达销售额约 139.32 亿美元。

尽管激光雷达市场增长前景广阔,但整个市场对其持有的态度逐渐回归客观冷静,投融资热度相较于前几年有所减弱。从全球融资情况来看,2017 年成为投融资事件发生最为频繁的一年,中国的投融资高峰相比全球晚一年。2017 年之后,激光雷达通过车规的难度被更清醒地认识,投融资热度逐渐“退烧”,该产业回归理性。

车载激光雷达的应用根据需求被分成两个派系。一是以 Robo-Taxi 为代表的“革命性”路线需求:直接应用于 L4~L5 完全自动驾驶开发,追求高性能的机械式激光雷达;二是以自动驾驶乘用车(私家车)为代表的“渐进式”路线需求:逐渐应用于乘用车 L2+/L3 (ADAS高级辅助驾驶/ AD 自动驾驶)的车规激光雷达,对尺寸、价格、生产制造性、稳定性有严格要求,性能方面“够用就好”。根据咨询机构 Yole 的预测,不同领域市场对于机械式雷达和固态雷达需求不一样。

Robotic Cars 激光雷达销售额细分预测(百万美元)

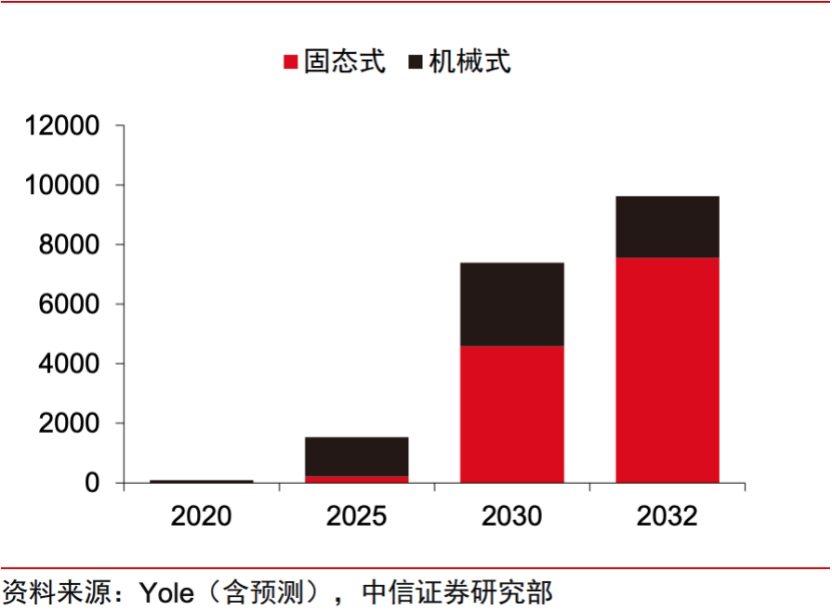

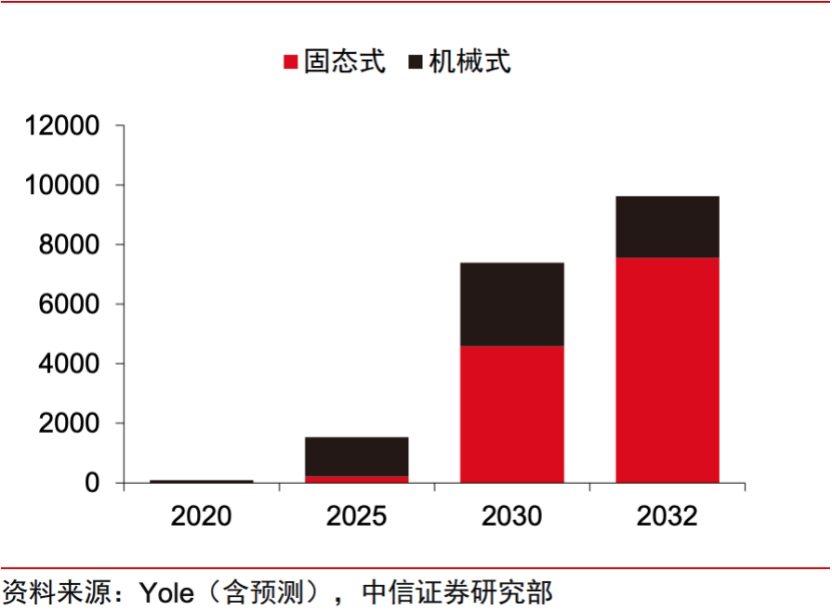

其中在 ADAS 领域,固态占主导:Yole 预计固态激光雷达和 Flash 激光雷达出货量从 2021 年起逐渐增多,2025 年,固态/Flash 约为 50 万个,机械式约 290 万个,比例为

1:5.8;从 2029 年开始,固态/Flash 出货量超过机械式激光雷达,到 2030 年,固态/Flash出货量约为 1200 万个,机械式约 730 万个,比例为 1.64:1;

从销售额的角度,2025 年固态/Flash 约为 2230 万美元,机械式达到 13.12 亿美元;而到了 2030 年,固态/Flash销售额约为 45.83 亿美元,机械式增加到 28.09 亿美元。在 Robotic Cars 领域,机械式占主导,前期以机械式激光雷达为主,Yole 预计固态激光雷达和 Flash 激光雷达出货量在 2023 年起逐渐增多:2025 年,固态/Flash 约为 5 万个,机械式约 120 万个,比例为 1:24;

到 2030 年,固态/Flash 出货量约为 54 万个,机械式约 400 万个,比例为 1:7.4;从销售额的角度,2025 年固态/Flash 约为 7300 万美元,机械式约 45.82 亿美元;到 2030年,固态/Flash 销售额约为 6.46 亿美元,机械式约 58.94 亿美元。总的来看,根据 Yole预测,固态激光雷达的销售额占比将会从 2025 年的 4.78%增加到 2030 年的 37.25%,销量占比将会从 2025 年的 11.83%增加到 2030 年的 52.6%。

传统机械旋转式激光雷达系统虽然性能高,但由于物理极限和成本高等因素限制,难以满足自动驾驶大规模车规量产需求。自动驾驶行业发展到现在,“革命性”路线准备商业化量产,“渐进式”路线追求更高级的自动驾驶,两派的需求将走向统一。在车规量产和高性能需求下,固态激光雷达技术快速发展。目前,激光雷达正从机械旋转式,到混合固态,再到纯固态方向演进。

除了关注价格和车规外,激光雷达真正要进入量产车,智能化和软件感知算法将是更大的挑战。对于自动驾驶环境感知,传感器硬件通常只完成了数据收集的工作,要真正获取交通参与者方位、类别、速度、姿态等信息,必须经过感知算法的实时计算分析。感知算法的优劣直接决定对交通参与者的检出率、感知准确度和感知距离。

如果感知算法性能不足,即使雷达硬件线数再高,也无法获得优质的感知结果,所以说感知算法是激光雷达感知系统的“第二个核心”。感知系统的刚需揭示了一个被掩盖在激光雷达硬件光环下的核心需求, 相比信息“收集器”,自动驾驶需要更聪明的信息“收集+理解者”。

一个典型的行业案例是速腾聚创在智能版的 MEMS 固态激光雷达 RS-LiDAR-M1 Smart 中嵌入 AI感知算法与专用计算芯片组,可以同时输出三维点云数据与障碍物检测、识别、跟踪,路面交通标示等路况信息,充分保证决策层在冗余的信息基础上完成正确的驾驶决策,帮助车辆实现 Level3~Level5 高级自动驾驶与 ASIL-D 高级安全性。

总的来说,自动驾驶激光雷达市场规模有望超百亿美元,预计接下来10年行业整体将会向“低成本化”、 “量产化”、“固态化”、“智能化”发展,同时国产势力近年来逐步崛起,未来市场发展值得期待。

—版权声明—

仅用于学术分享,版权属于原作者。

若有侵权,请联系微信号:yiyang-sy 删除或修改!

下载APP

下载APP