3句话总结信贷风控的特征

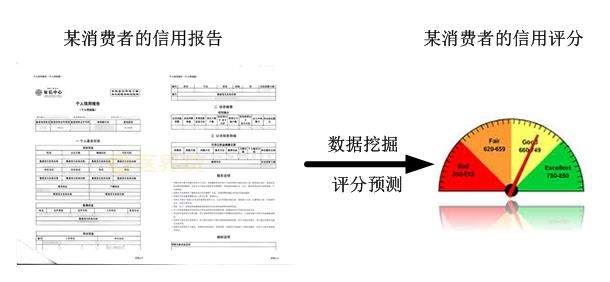

信贷风控是数据挖掘算法最成功的业务场景,简单来说就是判断一个人的还款能力及还款意愿,并以此为信任依据提高金融业务效率。 业界通常的做法是基于挖掘多维度的特征建立一套规则及风控模型,一个好的特征,对于模型和规则都是至关重要的,验证中经常可以发现,如果踢掉某类特征模型也就废了。本文就梳理总结下信贷风控常用的特征,可以总结到以下3句话:

业界通常的做法是基于挖掘多维度的特征建立一套规则及风控模型,一个好的特征,对于模型和规则都是至关重要的,验证中经常可以发现,如果踢掉某类特征模型也就废了。本文就梳理总结下信贷风控常用的特征,可以总结到以下3句话:

1、信贷历史类: 信贷交易次数及额度、查询征信次数、信贷历史长度、新开信贷账户数、额度使用率、逾期次数及额度、信贷产品类型、被追偿信息。

(信贷交易类的特征重要程度往往是最高的,少了这部分历史还款能力及意愿的信息,风控模型通常直接就废了。)

2、基本资料与交易记录类:年龄、婚姻状况、学历、工作类型及经验、工资收入、存款AUM、公积金及缴税、非信贷交易流水等记录

(基本资料主要是从还款能力上面考量,需要注意的是,还需要多方核验资料的真伪以鉴别欺诈风险。另外的,像性别、肤色、地域、种族、宗教信仰等类型特征使用要谨慎,可能模型会有效果,但也会导致算法歧视问题。)

3、公共负面记录类: 如破产负债、民事判决、行政处罚、法院强制执行、涉赌涉诈黑名单等

(这类特征通常缺失度比较高,对模型贡献一般,更多的是从还款意愿、欺诈维度的考虑)

- END -机器学习算法交流群,邀您加入!!!

入群:提问求助;认识行业内同学,交流进步;共享资源...

扫描👇下方二维码,备注“加群”

评论