孙德顺敛财10亿,看图挖掘计算如何穿透与识别多层嵌套影子公司!

共 5697字,需浏览 12分钟

·

2022-05-29 19:00

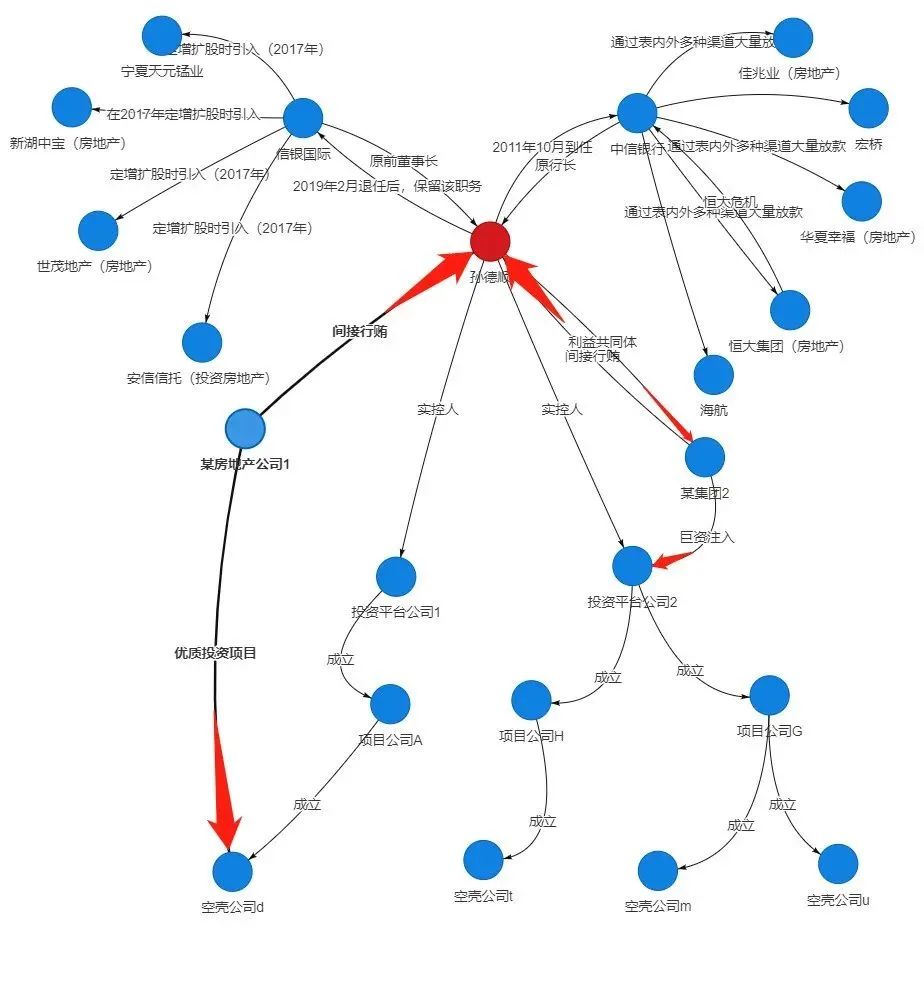

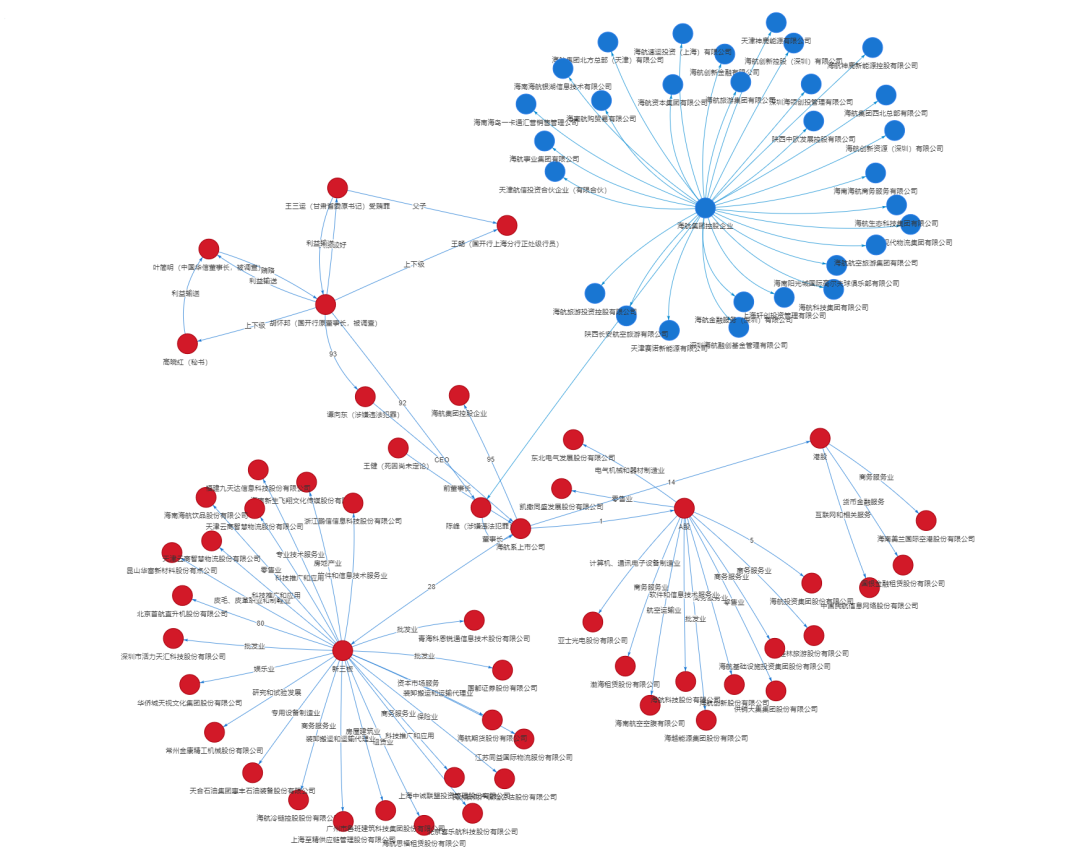

·两家平台公司是核心团队,是第1层“影子”,安排两名老部下作为代理人;

·在平台公司之下又设立了十多家项目公司作为第2层“影子”;

·在项目公司之下又设立了空壳公司作为第3层“影子”,其中,项目公司和行贿企业不是直接交易,而是双方各自再成立空壳公司作为第三层“影子”,最终通过借助金融手段来完成利益输送。

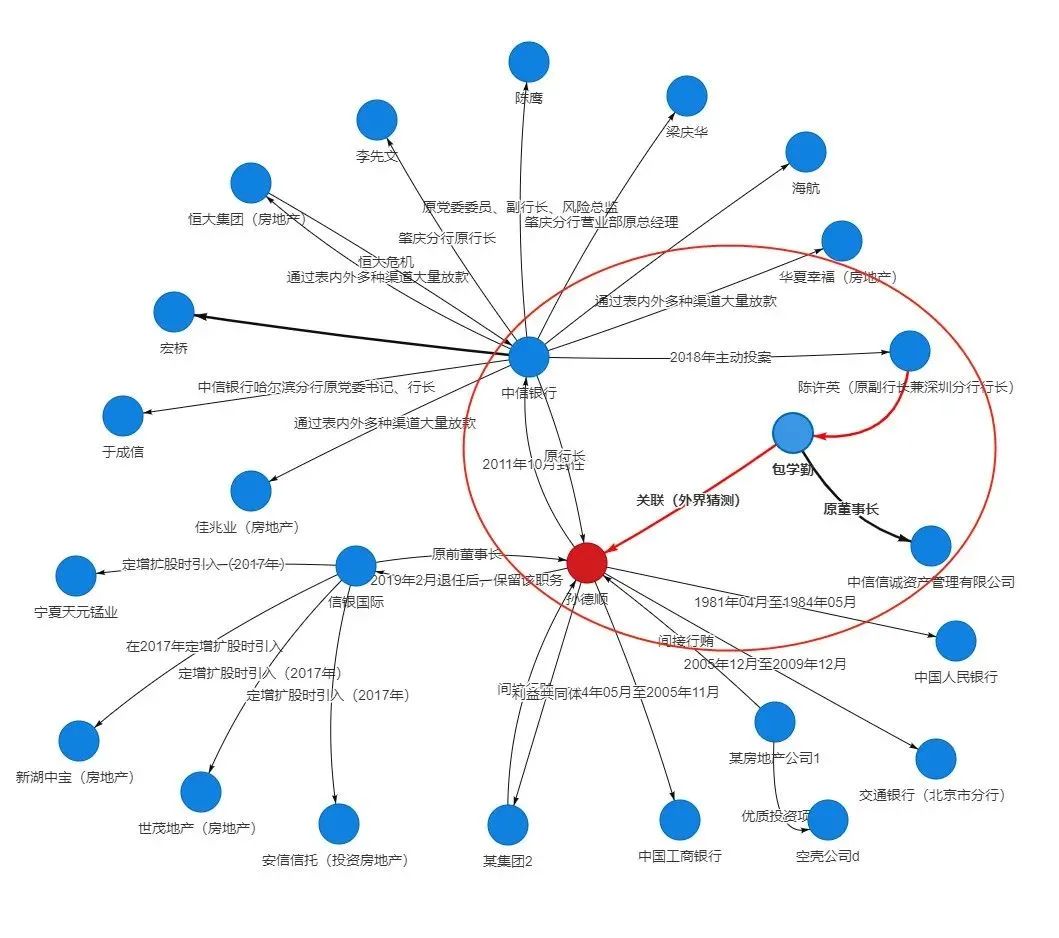

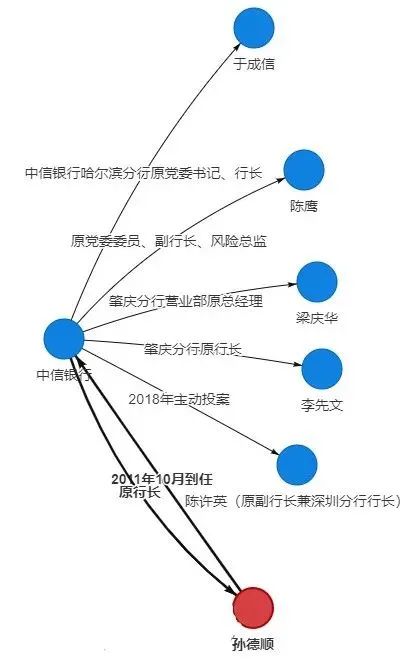

·2019年11月21日,中信银行哈尔滨分行原党委书记、行长于成信被监察调查;

·2019年11月8日,中信银行厦门分行原党委委员、副行长、风险总监陈鹰被监察调查;

·2019年3月22日,中信银行肇庆分行原行长李先文被监察调查;

2019年3月22日,中信银行肇庆分行营业部原总经理梁庆华被监察调查。

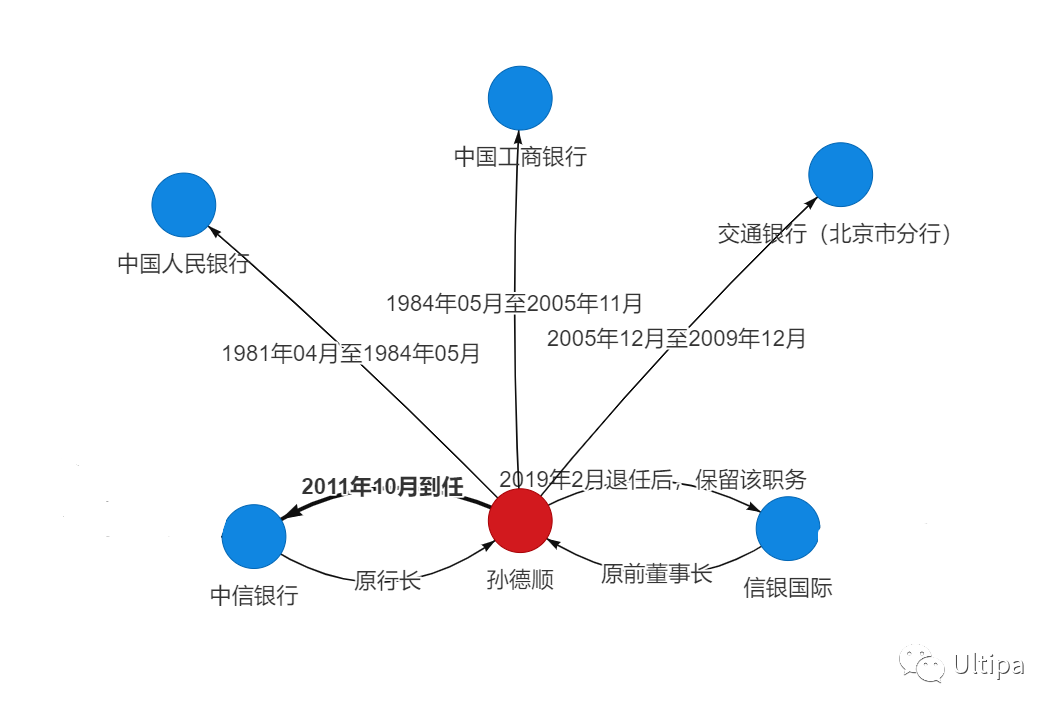

图:孙德顺2011年10月加入中信银行,担任党委副书记,之后任副行长、执行董事及常务副行长等职。2016年6月,时年58岁的孙德顺任中信银行行长

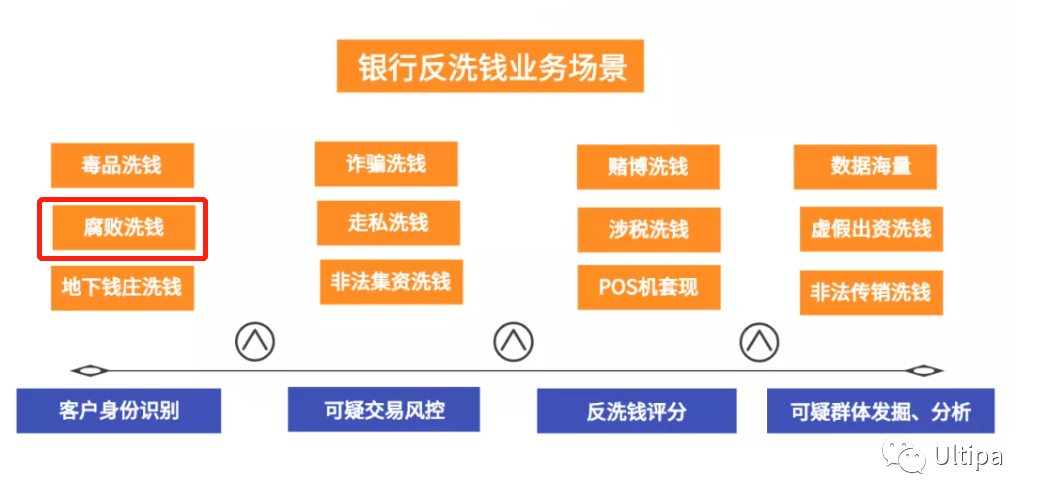

图:反洗钱是金融机构合规管理的一项重要内容

1

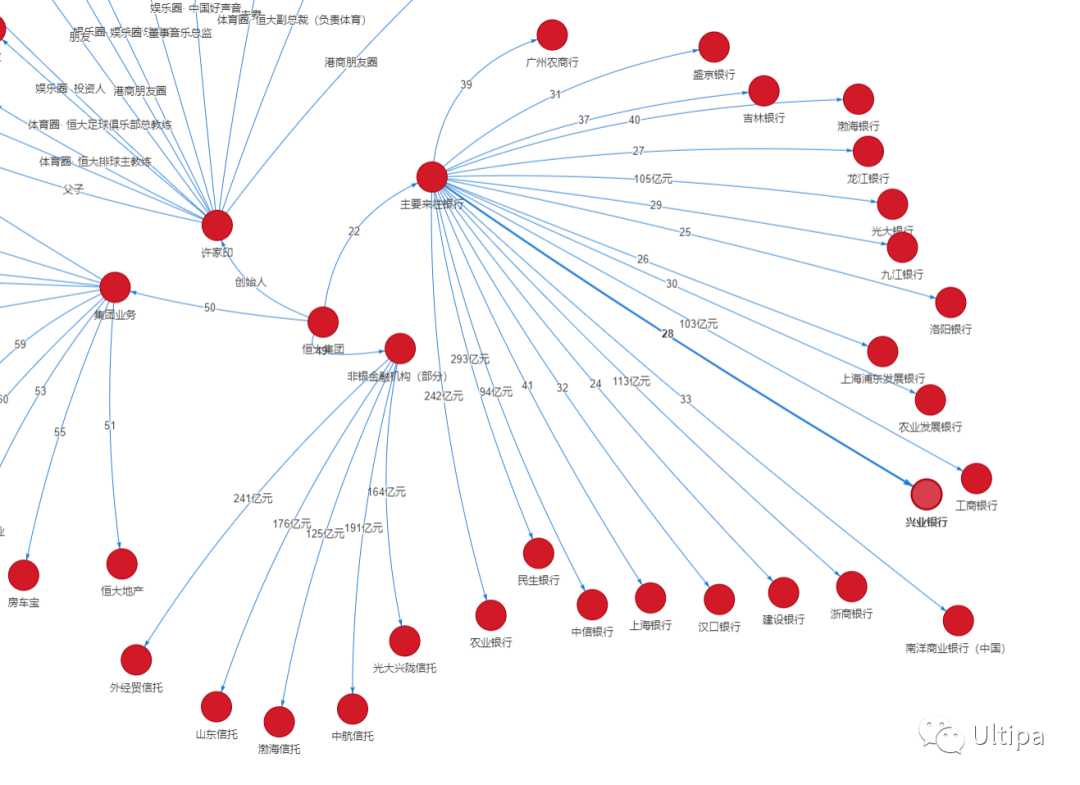

原有风控模型无法与时俱进。欺诈监测需要分析多元的海量数据,尤其是随着银行交易量和可疑交易宗数逐年增长,对传统的基于关系型数据库或非关系型数据库的欺诈监测和预警提出双重挑战。

2

追溯黑盒。诸如孙德顺此类的洗钱行为往往是多链路的,账户关系极其复杂,客户查询后,无法做到有效追溯和检测结果归因查询。

3

系统孤立难协作。金融机构通常使用多个孤立系统进行在线欺诈监测:一个或多个系统存储不同数据,另有系统进行模式识别和学习,另外的系统进行决策。

4

识别难度。关系型数据库并不适合在多个层级的账户中关联点和确定隐藏关系,查询可能需要数小时甚至数天,几乎无法对多方和多笔交易之间的联系进行有意义的分析。

5

非实时。在线监测必须是实时的,每多花一秒钟响应,就意味着用户体验下降和用户信任损失。传统数据库无法支持在大量可变数据环境下进行实时决策。

6

缺乏清晰性。没有足够的能力通过递归穿透商业数据的表层看到公司内幕并确定其最终拥有者。

技术面面观

银行业务端面面观

1

以数据为出发点为银行极大程度上规避了银行坏账、烂账的风险,便于良性发展。

2

Ultipa Graph实时智能平台的引入,赋能银行降低投入成本、效率及维护成本。

3

让银行极大限度的对已有数据充分利用,对数据进行深度挖掘、查询和分析。

4

以Ultipa Graph为代表的图计算技术,可赋能银行机构实现技术快速迭代、适应场景快速更新、保障银行稳健经营的目标。

5

银行制定涵盖从贷前到贷后全流程的风控监测。