从魔幻的NRR,看SaaS界的科技与狠活

NRR即Net Revenue Retention的缩写,意为净收入留存。它衡量的是从现有客户群中留存和扩展的收入金额,说的简单一点,NRR关乎的是续费和增购。当然,也可能是收入流失和减少的结果。

千万别小看NRR,要想提升一家SaaS公司的估值,NRR是最值得仰仗的指标。据说NRR每提升1%,公司估值就能提高10%,这杠杆加的。

既然有这么大的利益,难免就有人会为此动脑筋。

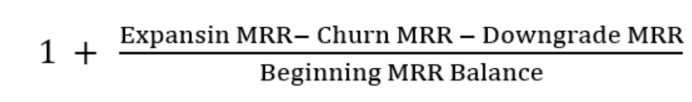

看一下NRR的计算公式,就知道哪怕提升1%,就有多难了。

首先,你不能有大的流失,每个月即使流失5%的话,算下来一年就少了近一半的ARR。其次,你也不能有较大的降级,原来100人用,现在剩下50了,意味着这一家客户就少了一半的收入。最后,因为流失不可避免,所以最关键的还不是流失,而是要有扩展,也就是增购,才能抵御收入的减少。

这样,公式右面的百分比才可能是正的,NRR才可能>100%。

如果说海外SaaS企业的NRR中位数能做到接近120%,是因为强大的客户成功支持。国内SaaS公司的客户成功,无论是投入、还是实际水平,就不在一个层次,特别是增购,很少有公司将其列为正式考核项目。

这种情况下NRR还能超过100%,是挺难以令人信服的。

NRR被认为是SaaS行业的金标准,是有道理的。因为这个指标,不但能准确反映和预测现有客户对营收的贡献水平,更关键的是这个指标很难造假。

不过,这架不住各行各业的科技与狠活,低水平的SaaS公司,一样能造出高水平的NRR。

“提升”NRR,有很多办法。比如,通过客户分组,剥离掉那些续费无望的客户;又比如,通过对大客户的二次销售,提高其增购的预算,用所得的扩展收入,来补贴那些流失掉的客户。而最“有效”的方法,是签订多年不可撤销的合同(预收多年费用),比如买2送4。

不要以为只有中国SaaS公司爱在NRR上做文章,其实海外SaaS公司也一样在打NRR的主意。不久前,就发生过海外某头部SaaS企业,在S-1文件中NRR数据遭到质疑的事件。

不过不同的是,在海外SaaS业务的评价体系中,并不是只看NRR一项。如有必要,被质疑的公司还必须用其它指标,比如GRR、续约率、历年指标的走势数据等,共同证明自己的NRR指标没有发布错误。

需要说明的是,并非发生在现有客户身上的所有收入,都可以用来抬升NRR的。比如多年期合同收入,不但不能全部进入NRR的计算,而且递延收入部分,还将作为尚未履约义务金额,在美股市场是必须要披露的内容。

靠擦边球手段抬高NRR,首先,它不但误导投资者,还可能连自己也被误导。因为NRR只是过程的结果,漂亮的数字下面,掩盖了过程中不断的流失。其次,人为抬起来的NRR,肯定不会长久,就像一个谎言要用另外一百个来圆同样的道理。

如果要去美股IPO的话,那NRR的确必须逻辑自洽,以经得起严格的指标检验。但如果要去港股的话,费半天劲抬升NRR,最后也很难带来什么实际利益。

因为那个市场只认盈利,不看盈利逻辑。

毕竟,NRR是这个行业的金标准,毕竟中国SaaS最终也还是要全球化的。如果把这个金标准都能做烂了,那可能很难再找出什么有说服力的公允指标了。